币圈风云之熊市对比特币的上涨

自 9 月中旬以来,比特币已从其当地底部反弹 40%,随着 现货 BTC ETF 即将获得批准,现在正在定价,加密 Twitter 欣喜若狂!

加密货币投资公司 Galaxy 发布了一份报告,表明市场对现货 BTC ETF 的看涨预期, 预计该 ETF 的批准将产生 14B 美元的比特币购买压力,并应在推出后的第一年内将 BTC 价格飙升 74%!

但是,尽管留在加密领域的勇敢者已经将自己定位为新高,但需要外部资本才能将我们带到那里,而仅仅批准现货 BTC ETF 并不能保证资金流会随之而来。

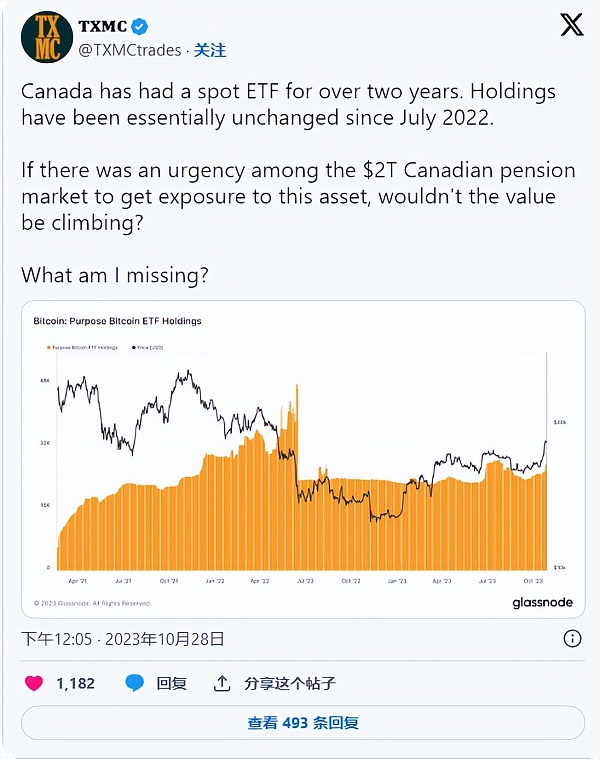

尽管普遍认为机构和投资顾问正在等待现货 ETF 的到来,以引发加密货币领域的资本海啸,但似乎没有什么证据支持这种情况,加拿大现货 BTC ETF 的资产管理规模自 7 月以来几乎没有变化2022 年。

加密货币仍然是一种零和游戏,资产争夺有限的可用美元。泵只是内部资本旋转的结果。现货 BTC ETF 获批后,资本将涌入该行业的证据根本不存在!

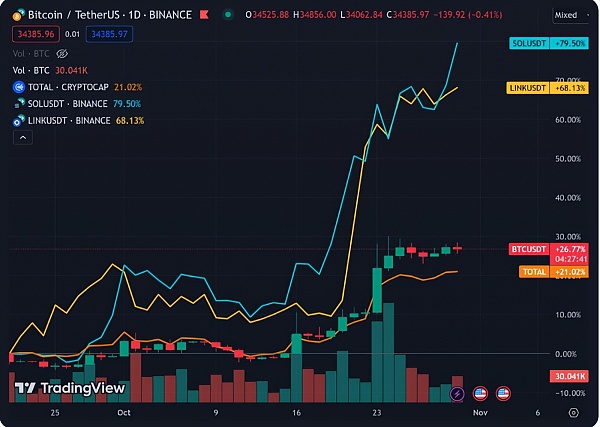

BTC、LINK 和 SOL 等已经成为众人瞩目的代币,由于流动性极薄而能够勉强获得收益 ,这使得少量的购买压力可以导致大规模的波动,但大盘却落后了领导人。这表明此次反弹是由部分资产的优异表现带动的,并表明加密货币市场缺乏广度。

来源: TradingView

正如过去一个月市场从冷漠转向繁荣一样,情绪也可能在一纳秒内向相反方向转变。虽然最近的反弹令人兴奋,但现在是时候调整您的期望并提醒自己我们仍深陷宏观森林之中。

美联储主席杰罗姆·鲍威尔始终坚定地致力于将通胀率恢复到美联储 2% 的长期通胀目标,这一壮举是通过加息来实现的。与此同时,美国赤字不断膨胀,中国和日本等主要美国财政部正在抛售美元资产以捍卫陷入困境的本币,这给收益率带来进一步上行压力。

日本央行昨日宣布,将修改收益率曲线控制政策,允许日本长期国债利率超过此前1%的上限,这标志着利率可能需要继续上调。

加密货币项目是长期投资,“长期较高”的利率可能会导致加密货币和股票等风险市场的流动性蒸发,从而进一步抑制估值。

进一步加息的唯一选择是经济崩溃,货币政策制定者通过降息来应对。尽管全球经济表现出对之前加息的弹性,但系统中开始出现裂缝,这有可能拖累风险资产的价格。

消费者支出是通过不断增长的债务水平来融资的,但高利率导致信用卡拖欠率飙升 , 并将汽车贷款违约率推向 新高!虽然刺激措施推迟了商业周期不可避免的结束,但它导致了通货膨胀,而补救措施——提高利率——却让许多借款人无力偿还债务。

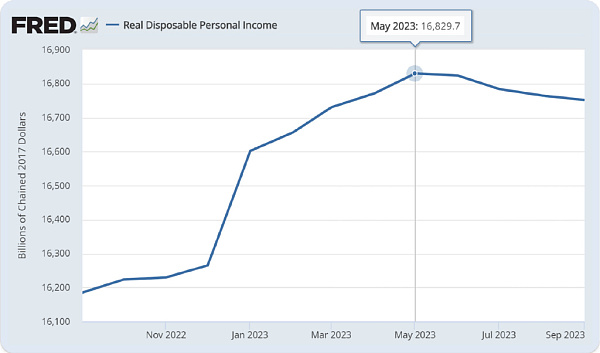

与此同时,自5月份以来,实际个人可支配收入一直在下降,导致消费者用来偿还日益增长的债务负担的钱更少。这表明拖欠和违约可能会进一步增加,这将导致支出水平进一步下降,迫使企业裁员,导致经济进一步萎缩。

资料来源: 弗雷德

尽管资金快速宽松的时代帮助加密货币在 2021 年创下历史新高,但新冠疫情后的信贷泡沫有破裂的危险,投资者将需要争夺美元;由此产生的通货紧缩萧条几乎肯定会给加密货币投资带来压力。

唯一有机会在这次爆发中幸存下来的资产是比特币,如果央行采取新一轮量化宽松以阻止危机,它可以作为货币贬值的潜在对冲手段;然而,在通货紧缩时期,它仍将与美元竞争。

虽然在低流动性环境下,适当剂量的 FOMO 足以导致空头挤压,导致加密货币暂时走高,但利率将继续上升,直到事情开始破裂,而当情况开始破裂时,失业率会增加并进一步下跌收入的下降将迫使长期持有者投降并出售他们的包。

无论是在“长期走高”还是通缩萧条的情况下,几乎没有资产兑美元有机会。免责声明: 讨论的信息不是财务建议。这仅用于教育、娱乐和信息目的。任何信息或策略都是与作者/审稿人可接受的风险承受水平相关的想法和意见,他们的风险承受能力可能与您的不同。对于您因与所提供的信息直接或间接相关的任何投资而可能遭受的任何损失,我们不承担任何责任。比特币和其他加密货币是高风险投资,因此请做好尽职调查。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56