加密领域最活跃的银行投资机构:大华银行旗下 UOBVM 投了哪些加密公司?

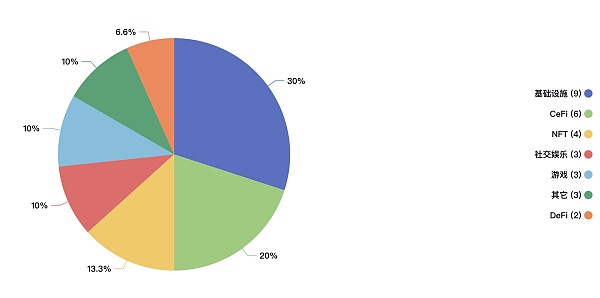

大华银行在近些年成为了顶级银行里最活跃的加密投资者之一,目前已投资 31 家加密公司,所投项目涵盖基础设施、CeFi、DeFi、NFT、链游、社交等多个垂直领域。

基于寻求提高效率、降低成本、满足数字化需求以及探索新的商业机会等目的,银行业近年来一直对加密货币保持密切关注。根据区块链分析公司 Blockdata 统计,截至去年 6 月,在管理资产排名前 100 的顶级银行中,就已经有 61 家在加密资产领域有过投资。

在这当中,总部位于新加坡的大华银行在近些年成为了顶级银行里最活跃的加密投资者之一,目前已投资 31 家加密公司,所投项目涵盖基础设施、CeFi、DeFi、NFT、链游、社交等多个垂直领域。

新加坡前三大行,重点布局东南亚地区

大华银行是新加坡前三大银行,于 1935 年成立,其全球网络由 500 个分支机构和办事处组成,遍布亚太地区、欧洲和北美的 19 个国家。在亚洲,大华银行通过新加坡总行和在中国、印度尼西亚、马来西亚、泰国及越南的附属银行以及各地分行和办事处,开展广泛的金融业务。根据该行公布的 2022 财年报告,其核心净利润达 48 亿新加坡元(约合人民币 249 亿元),同比增长 18%,创历史新高。凭借广泛的经营网络,稳健的资产负债表,大华银行成为了为数不多的被穆迪给予「Aa1」评级,被标普全球评级和惠誉分别给予「AA-」评级的银行。

大华银行在东南亚地区具有广泛影响力,其分行多遍布于东南亚国家,在总资产价值上是东南亚第三大银行。2023 年 11 月 20 日,据花旗官网显示,已经完成向大华银行出售印尼的个人消费银行业务,包含零售银行、信用卡和无担保贷款业务以及员工的调动等。至此,大华银行对花旗集团东盟四大市场(马来西亚、泰国、越南和印度尼西亚)零售业务的收购已全部完成。

大华银行的投资业务主要由其全资子公司 UOB Venture Management ( 简称「UOBVM」) 负责,该公司从 1992 年起,就开始主要在东南亚和大中华区域,通过直接股权投资形式为众多私有企业提供资金支持。

UOBVM 的核心成员已共同协作超过 15 年,经验资历和专业领域广泛多样,涉及商业、工程、生命科学、财会、并购、企业咨询和审计等。这些多样化的经验和资历,加上来自新加坡、印度尼西亚、越南和中国的本土化人才,使 UOBVM 得以此区域建立起强大网络,拥有可持续的项目流,每年在东盟中国地区评估的公司超 700 家。在投资尽调时,UOBVM 通常在管理风险、市场风险、金融风险、进入壁垒风险、执行风险、合规风险这六个方面对企业和项目进行风险评估,凡触及两项及以上高风险因素的将不予投资。

通过区块链技术和代币化解锁资产价值

由于加密货币及其相关的资产尚且存在重大风险、不确定的估值以及高波动性,因此,在相关投资保护法规安全到位之前,大华银行不会参与加密货币领域,也不会向客户提供加密货币。不过,大华银行认为,围绕这些底层区块链技术的相关创新可以改善资本市场的运作方式,为贷方提高效率,简化运营,提高交易效率,并使银行能够提供创新产品。大华银行认识到区块链技术的潜力,近年来一直在积极推行区块链技术应用与实施资产代币化。

2021 年,大华银行与新加坡信息传媒发展局(IMDA)合作,在使用由 TradeTrust 提供的区块链技术推动的电子提单的新中加跨境数字化贸易融资交易中进行了试点。试点的结果显示,处理周转时间减少(从几天缩短到不到一小时),并展示了 TradeTrust 在贸易生态系统内无纸化工作流中的互操作性。通过采用这种基于区块链的贸易文件交换,UOB 可以更轻松地通过代币化的贸易融资资产补充数字贸易生态系统。

同年 6 月,大华银行在 Marketnode 的数字资产发行和托管平台上试点发行数字债券,使其成为新加坡第一家将资本证券代币化的金融机构。Marketnode 是新交所与淡马锡的合资企业,利用区块链、智能合约和代币化来实现资本市场的数字化。

大华银行区块链和数字资产执行董事 Leong Yung Chee 认为,数字资产将成为重要的资产类别,并最终将在整个银行业得到广泛而广泛的应用。他将数字资产分为中央银行数字货币(CBDC)、代币化证券、稳定币和加密货币四种主要类型。目前大华银行专注于开发围绕 CBDC 和代币化证券的用例,并密切关注稳定币。

Leong 表示:「鉴于其保持稳定价值和按面值赎回的独特能力,稳定币有潜力提供价值的可靠性,并为法定货币和加密货币之间的价值转移提供潜在的桥梁。」不过,他指出,算法稳定币中存在欺诈事件,并且尚未制定监管抵押支持稳定币的使用和交易的法规。

大华银行认为,加强监管是金融业采用区块链技术的关键。监管机构必须谨慎行事,促进创新,同时促进区块链公司运营的问责制、透明度和财务稳定性。此外,想要实现代币化的价值,需要的不仅仅是监管框架。生态系统必须具备:建立机构级网络、评估代币化对各种用例的适用性、制定参与者资格标准、识别基础设施漏洞以及确保代币的安全存储和保管的功能,因而全行业的合作是最终通过代币化释放资产价值的关键。

大华银行的加密投资组合

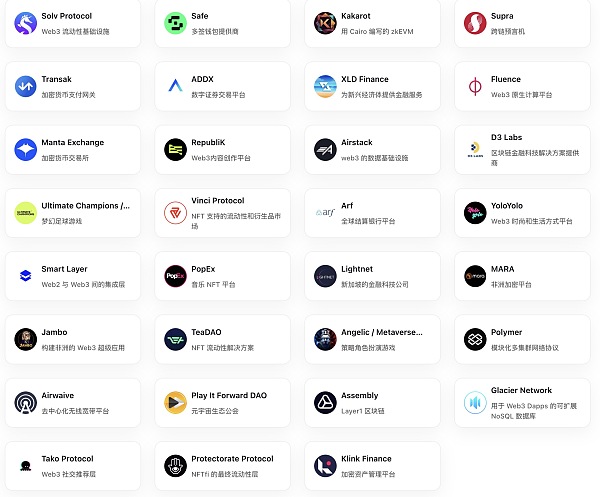

根据加密数据提供商 RootData 信息,UOBVM 目前已投资 31 个加密项目和公司。

PANews 对其中的部分融资讯息曾进行过报道,根据已有信息,以下对部分项目进行简要介绍:

Manta Exchange:加密货币交易所,2023 年 11 月宣布完成新一轮融资,ABCDE Labs 等参投,融资金额暂未披露

Glacier Network:去中心化数据可组合协议,旨在为大规模去中心化应用打造一个可组合、模块化、可拓展的 Layer2 数据驱动网络,并推动 DApp 基于去中心化数据库(DDB)创造去信任的数据原语用例。2023 年 11 月宣布完成 290 万美元种子轮融资,Gate Labs 等参投;

Supra:预言机与 VRF 服务提供商,正在开发一种创新的跨链预言机和「无桥」通信网络,旨在实现 sub-2 秒的最终确定性,其安全保证预计比使用其定制共识算法「Moonshot Consensus」的现有桥的安全性高 10 倍以上。2023 年 9 月宣布完成 2400 万美元融资,Animoca Brands、Coinbase Ventures 等参投;

Transak:法币聚合器,允许用户在传统金融和加密资产之间切换资金,目前在 150 多个国家 / 地区可用。2023 年 5 月宣布完成 2000 万美元 A 轮融资,CE Innovation Capital 领投

Vinci Protocol:NFT 基础设施协议,开发 NFT 数据服务和开发工具套件,包含 NFTFi、NFT 预言机、NFT 治理等。Vinci Protocol。2022 年 11 月宣布完成 210 万美元种子轮融资,UOBVM、Signum Capital 和 TGE Capital 领投;

Arf:稳定币跨境支付网络,2022 年 10 月宣布完成 1300 万美元融资,Circle Ventures 等参投;

XLD Finance:DeFi 服务公司,目前的主要服务 xSpend 充当「加密货币到法定货币的出口」,使用户能够以加密货币支付水电费。2022 年 7 月宣布完成 1300 万美元 A 轮融资,Dragonfly Capital 和 Infinity Ventures Crypto 领投;

TeaDAO:元宇宙算法稳定币项目,旨在构建一个结合 DeFi 2.0、GameFi 和元宇宙的生态系统。2022 年 3 月宣布完成 460 万美元种子轮融资,投资方包括 Shima Capital 等

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56