10月社融超预期?券商:政府债主导回升,货币政策仍待加码,降准降息或可期

2023年11月13日,央行公布10月金融数据,10月新增人民币贷款7384亿元,同比多增1058亿元;10月新增社会融资规模1.85万亿元,同比多增9108亿元;10月M2同比增长10.3%。

分析师普遍认为,10月份金融数据虽然在增量上略高于去年同期,但在结构上来看,主要都是政府类债券的贡献,而来自实体经济的融资需求较疲弱,需要更多政策刺激来提振实体融资需求。

尤其是M1增速持续下滑,导致M1和M2的剪刀差持续压缩,意味着地产需求偏弱以及企业资金活性下降。

分析师认为,近期增发国债、支持地方建设、规划建设保障性住房等政策落地,对于拉动需求、提振实体部门信心具有积极意义。经济恢复是一个“波浪式发展、曲折式前进的过程”,不必对经济前景过于悲观。

在实体部门信用收缩的环境下,政府加大融资与支出力度对于宏观经济具有重要作用。央行近期表示,“运用多种货币政策工具,保持货币信贷和社会融资规模合理增长,引导金融机构增强信贷增长的稳定和可持续性”。预计下一步总量与结构性政策工具均有发力的可能。

政府债券支撑社融,实体自发性融资需求偏弱

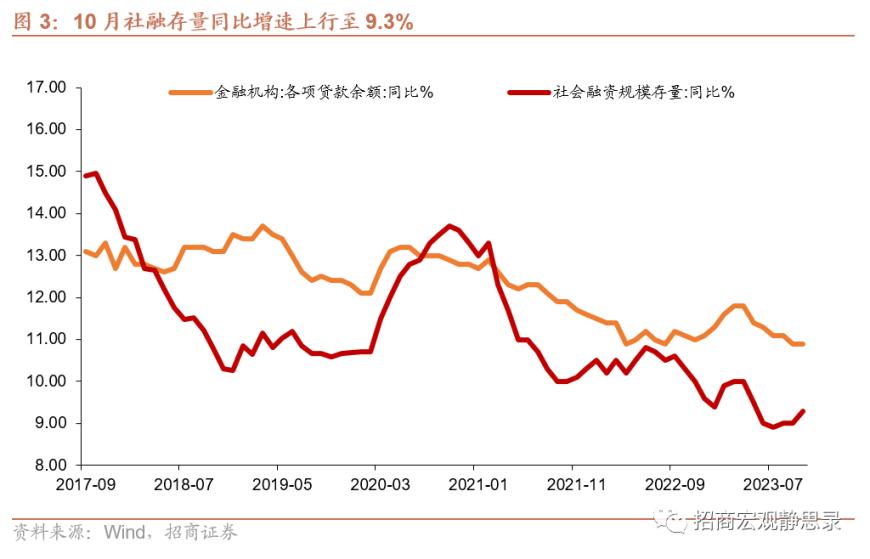

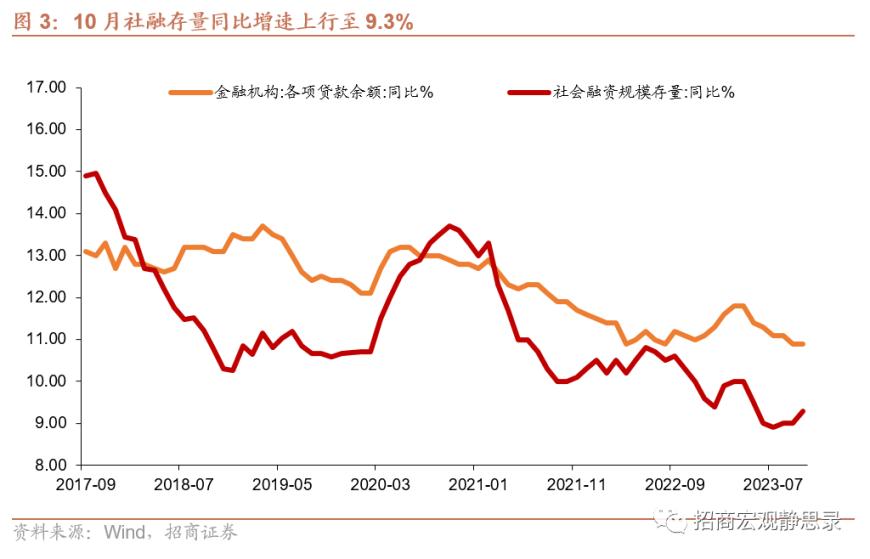

1.十月,新增社融1.85万亿,同比多增约9400亿元;增速9.3%,环比反弹0.3个百分点,但低于9.4%的WIND市场一致预期。分项来看:

①政府债券净融资1.56万亿,贡献了当月新增社融的84.3%;

②表内信贷(社融口径)新增约4800亿元,同比多增约400亿;表外融资(委托贷款+信托贷款+未贴现承兑汇票)减少2572亿,其中未贴现承兑汇票减少明显;

③企业直接融资新增1465亿元,同比少增1736亿。其中,企业债券融资同比少1270亿,境内股票融资同比少467亿。

招商宏观指出,尽管10月社融增速明显反弹,但背后既有上年同期的低基数作用,又与政府“宽信用”密不可分,经济内生动力疲弱的问题仍在延续。

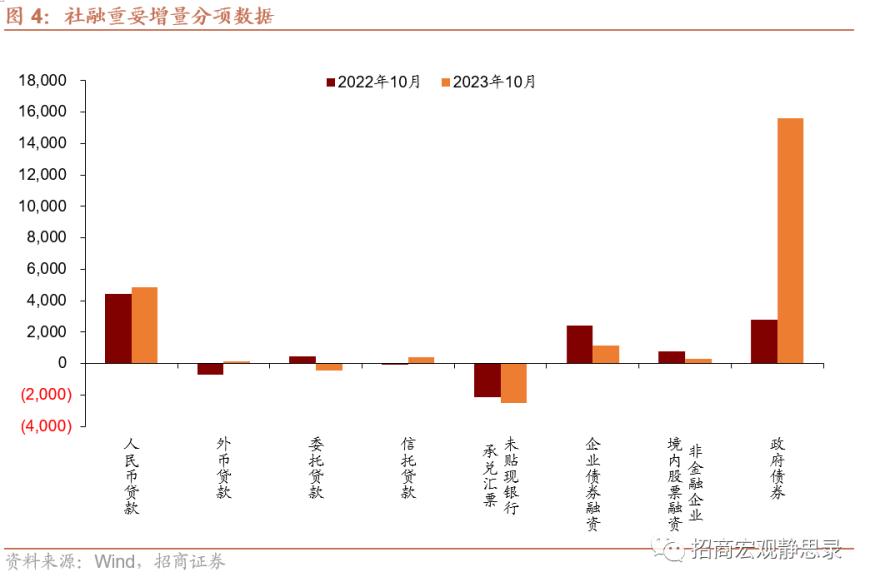

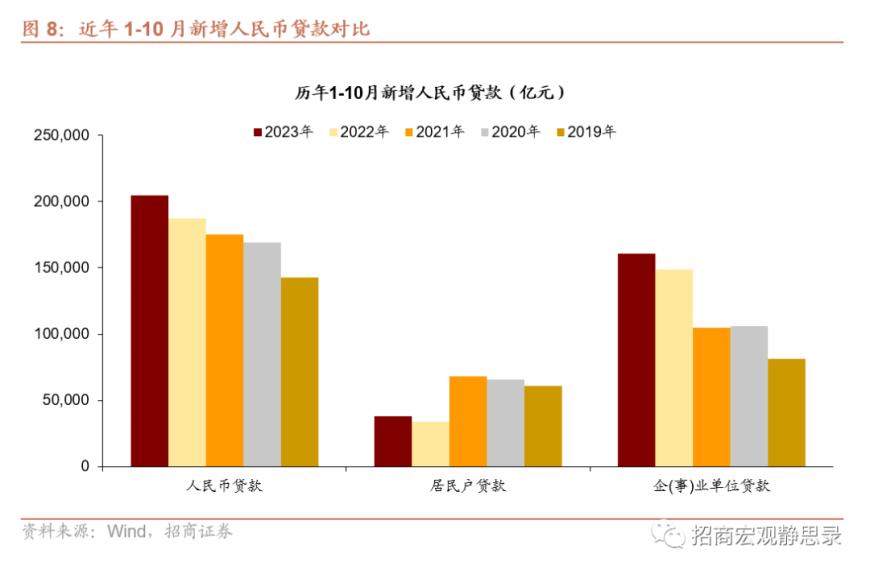

2. 十月,金融机构人民币贷款新增7384亿元,同比多增1232亿,强于市场预期;各项贷款增速10.9%,与上月持平。

①从贷款期限分类,中长期贷款新增4535亿,同比少420亿元;短期贷款减少2823亿元,同比少468亿元;票据融资新增3176亿元,同比多增1271亿元。总体而言,信贷期限结构并不理想。

②从贷款主体分类,居民贷款当月减少346亿元,同比少166亿;企业贷款新增5163亿,同比多增537亿,考虑到企业贷款的主要增项为票据融资,信贷需求持续偏弱。

③合并来看,居民中长期贷款同比多增375亿元,增速企稳反弹;企业中长期贷款同比少795亿,增速连续第五个月连续下滑。由于企业中长期贷款分别贡献了中长期贷款与各项贷款增量的80%、50%,企业中长期贷款增速的下滑对信贷扩张形成拖累。

招商宏观指出,尽管10月信贷同比多增,但主要是“以票充量”在起作用,反映信贷质量的中长期贷款增速持续回落,信贷形势仍不容乐观。

3.十月,金融机构人民币存款新增6446亿元,同比多增约8300亿元;各项存款增速10.5%(前值10.2%)。具体来看:

①从存款主体来看,居民存款减少6369亿,非金融企业存款减少8652亿,财政存款因政府债发力而增加1.4万亿。

②从货币供给量口径来看,M1同比增长1.9%,较上月下降0.2个百分点;M2同比增长10.3%,与上月持平;M1-M2剪刀差录得-8.4%(前值-8.2%),社融与M2剪刀差录得-1%(前值-1.3%)。

招商宏观指出,当月货币活性重新回落,单位活期存款同比增幅创下近十年来的新低,反映实体部门谨慎的支出意愿;社融与M2剪刀差持续为负,则反映出实体部门疲弱的融资意愿,但在政府“宽信用”影响下,边际上有所改善。

相比PMI、出口、通胀,10月信贷社融数据尚可

广发宏观分析,在环比连续回升后,前期出来的10月经济数据(PMI、出口、通胀)环比均有小幅回踩,相比而言,10月信贷社融数据尚可。

广发宏观认为,经济数据回踩主要是大宗价格波动引发短期原材料去库存所致,经济短期触底后分阶段修复的大逻辑并未变化。而且融资需求端虽相对平淡,但供给有积极特征,信贷社融整体数据基本平稳;财政政策也在带动社融放量。

红塔证券也分析,10月金融数据的一个明显特征就是政策发力:一方面,政府债融资提速,另一方面,银行为完成考核目标采用表内票据冲抵信贷规模,这两项对社融增量形成支撑。这也从另一个角度说明,当前实体经济部门的融资需求偏弱,同时,此前得到的贷款资金也更多以存款形式沉淀下来,贷款使用效率偏低。

申万宏源宏观指出,从10月数据来看,财政扩张已经成为支撑信用的一大新来源,且后续可能轮番续接,如11月-12月尚有万亿国债的放量,以及2024年年初的新增专项债提前下达和发行,都将成为社融持续稳定的重要来源,这也将对2024年基建投资给予最直接的支撑,实现对地产投资下行压力的对冲。

货币政策仍待加码,降准降息或可期

长江宏观指出,往后看,社融持续改善尚有支撑。去年10-12月基数较低,尤其是居民中长贷和企业债,社融增速从去年9月10.6%下滑至12月的9.6%;

政府债将对社融产生持续支撑,其中国债净融资预计多增6357亿(考虑万亿增发国债),新增一般债+专项债预计同比多增1256亿,特殊再融资债假设仍有3000亿,合计较去年同期多1.06万亿,预计对社融产生0.3个百分点的贡献。

展望未来,财政发力叠加低基数,社融增速或震荡上行,但信贷结构仍较脆弱,财政发力亦需货币配合,货币政策仍待加码,降准降息或可期。

此外,央行行长在金融街论坛表示,将对地产“三大工程”提供中长期低成本资金支持,“必要时还将对债务负担相对较重地区提供应急流动性贷款支持”,关注后续PSL等结构性工具的新增和创设。

国盛宏观也指出,9月各项经济指标边际有所改善,但10月信贷再度转弱、物价再度转负、PMI超季节性回落、出口再度转弱,均指向我国经济环比有所企稳,但修复过程可能有波折、斜率不宜高估。往后看,年内仍会有政策,包括一线松地产、化债、城中村改造、活跃资本市场等。

具体到货币端,宽松仍是大方向。降准方面,考虑到年内增发1万亿国债、特殊再融资债可能继续推进,叠加MLF大规模到期,将对流动性造成冲击,四季度大概率会再度降准 (11月可能性大) ;降息方面,鉴于当前经济内生动能仍然偏弱、尤其是地产表现仍偏弱、CPI持续走低,降息的窗口也仍未关闭。

中金公司指出,11月金融数据中票据冲量、实体贷款走弱的结构体现出企业和居民较弱的融资需求,去年下半年政策性金融工具的提振效果淡出、信贷内生动力回落的环境下,财政发力恰逢其时。

向前看,银行业绩改善取决于万亿增发国债、城中村建设对信贷需求的刺激效果,经济复苏信号更加明确之前建议关注低估值、高股息、净利润和营收增速降幅小的国有大行,逢低吸纳潜在受益于经济改善预期的优质中小银行。

申万宏源宏观预期,后续地产政策和货币政策还需要进一步加码,改善居民预期,推动地产销售的企稳。但现阶段货币政策操作可能还是会和汇率挂钩,在保证汇率不会出现较大波动的前提下,货币政策才能进一步宽松,从当前出口数据和中美利差两个角度来看,仍需要一定时间,后续可能取决于中美关系改善的幅度。只要汇率松动,预期降息降准可能快速落地。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26