Mysteel:从钢材期现的三个分歧看钢价走势场景

【核心观点】

这一波黑色系价格上涨一个月有余,钢材期盘和现货市场出现了三个分歧:1. 现货基差走阔;2. 期盘打利润 vs 钢厂扩利润;3. 淡季铁水产量下降但原料铁矿石价格却飙升至新高。

分歧背后体现的是期货市场对在高产量下持续打压钢厂利润的执着。在钢铁供应端压力不减,铁水下跌不顺的背景下,我们预计年底的钢铁基本面和现货价格将很可能取决于需求下降幅度。本文根据钢材需求短期变化的不同趋势,预判两个黑色系商品价格走势场景:

(一)大概率场景为:需求维持目前缓慢下降趋势。钢材去库速度与去年基本持平,钢价和原料价格共振上涨,但利润小幅收缩。

(二)小概率场景为:需求加速下降。钢材累库,市场重回负反馈逻辑,钢价跌幅大于原料价格,利润不断收缩。

【正文】

这一波黑色系价格上涨一个月有余,钢材期盘和现货市场出现了三个分歧:

一、现货基差走阔:期货市场对钢材价格高度有担心

近期钢材盘面价格呈现走高趋势,部分认为主要是宏观政策刺激以及对后市预期偏乐观等利多因素带来的影响,但从期现基差角度看,后市对于需求并不乐观。

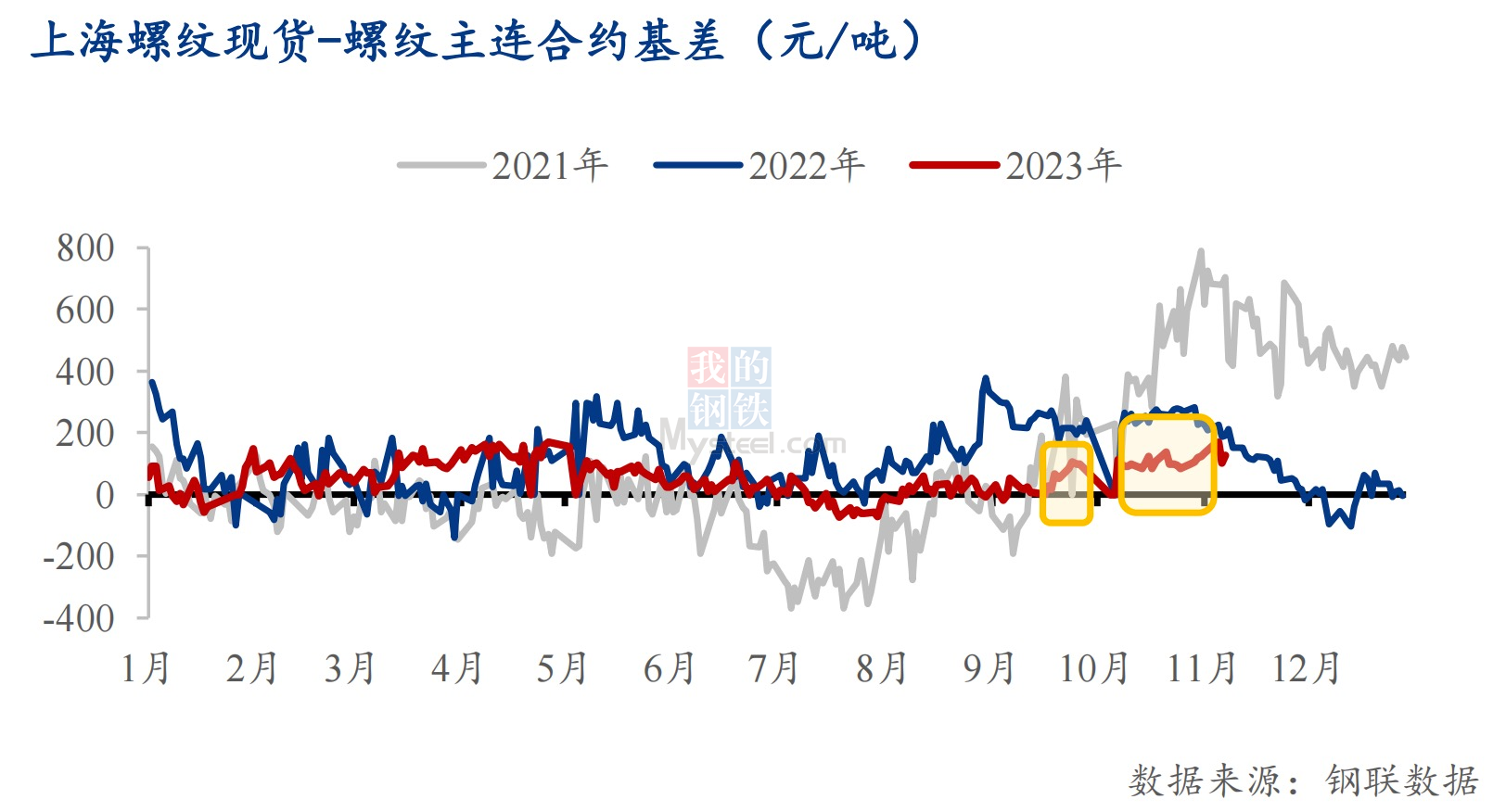

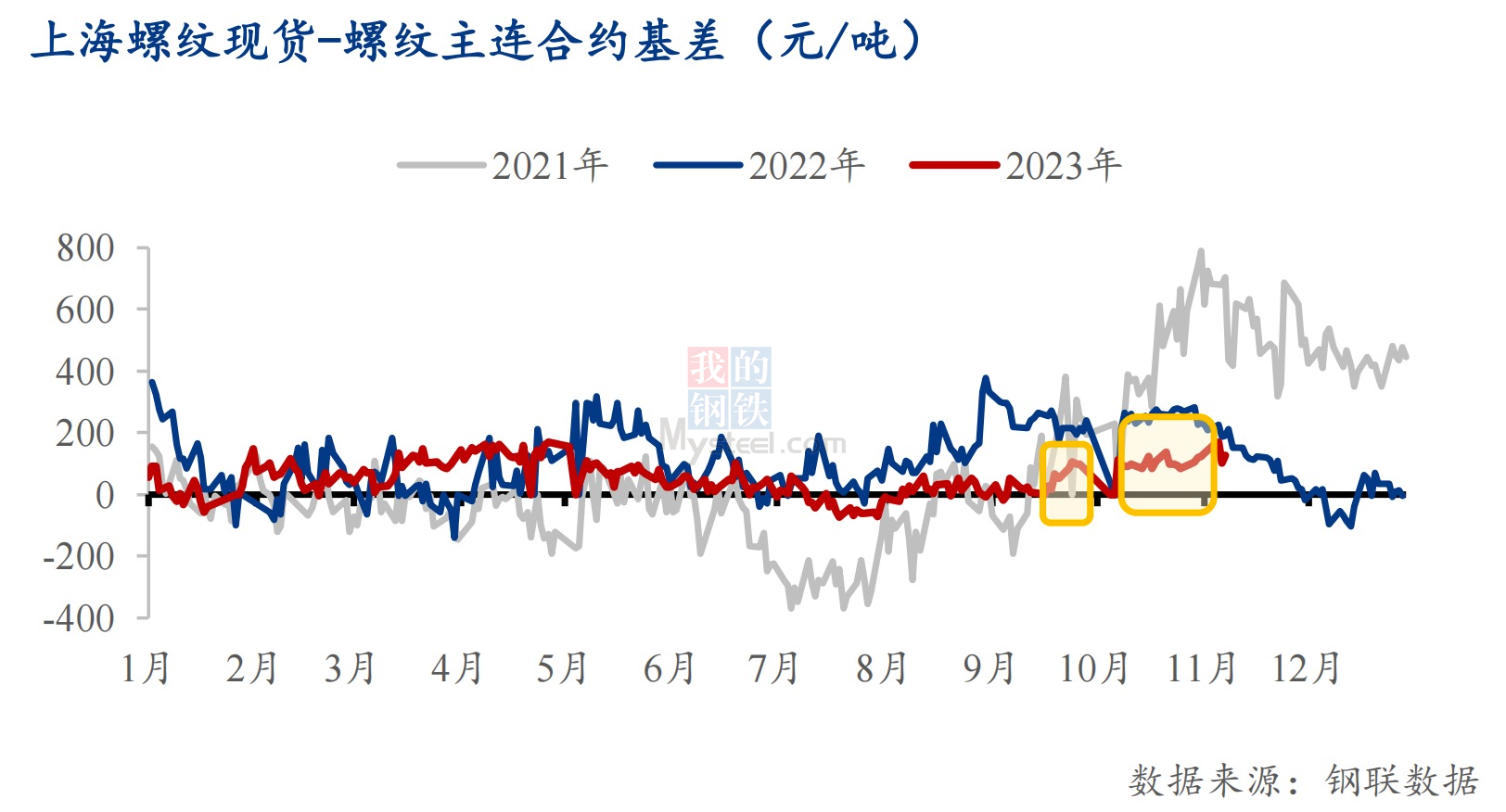

以螺纹钢为例,近期螺纹盘面主力合约价格呈现持续走高趋势,10月24日起至今,螺纹钢主连已累计提升约250元/吨,而同期上海螺纹钢现货价格累计上涨了270元/吨。从期现基差(上海螺纹现货-螺纹钢主连合约)来看,继9月中旬主力合约转换导致基差扩大后,10月下旬起现货基差再次扩大,截止11月7日已达到169元/吨的年内高位。

基差走阔的原因主要是基本面与宏观的共同影响:根据农历推算,今年春节较往年来说更晚,即通常意义的淡季效应可能会有一定推迟;同时在万亿国债落地以及此前专项债发放较快的共同作用下,部分地区表明资金面较为充裕,并表现出年底赶工的现象,在一定程度上支撑了钢厂的挺价意愿。但即使在现货价格稳定上涨,并且有降准降息和年底政治局会议的宏观预期加持,期盘价格依旧落后于现货上涨,甚至基差进一步扩大,表明市场预期后市需求并无明显改善。

二、期盘打利润 vs 钢厂扩利润:

本周黑色期货原料轮流领涨,而现货端受东北雪天影响,钢材需求出现拐点;现货低价成交为主,仅靠期货带动上涨。

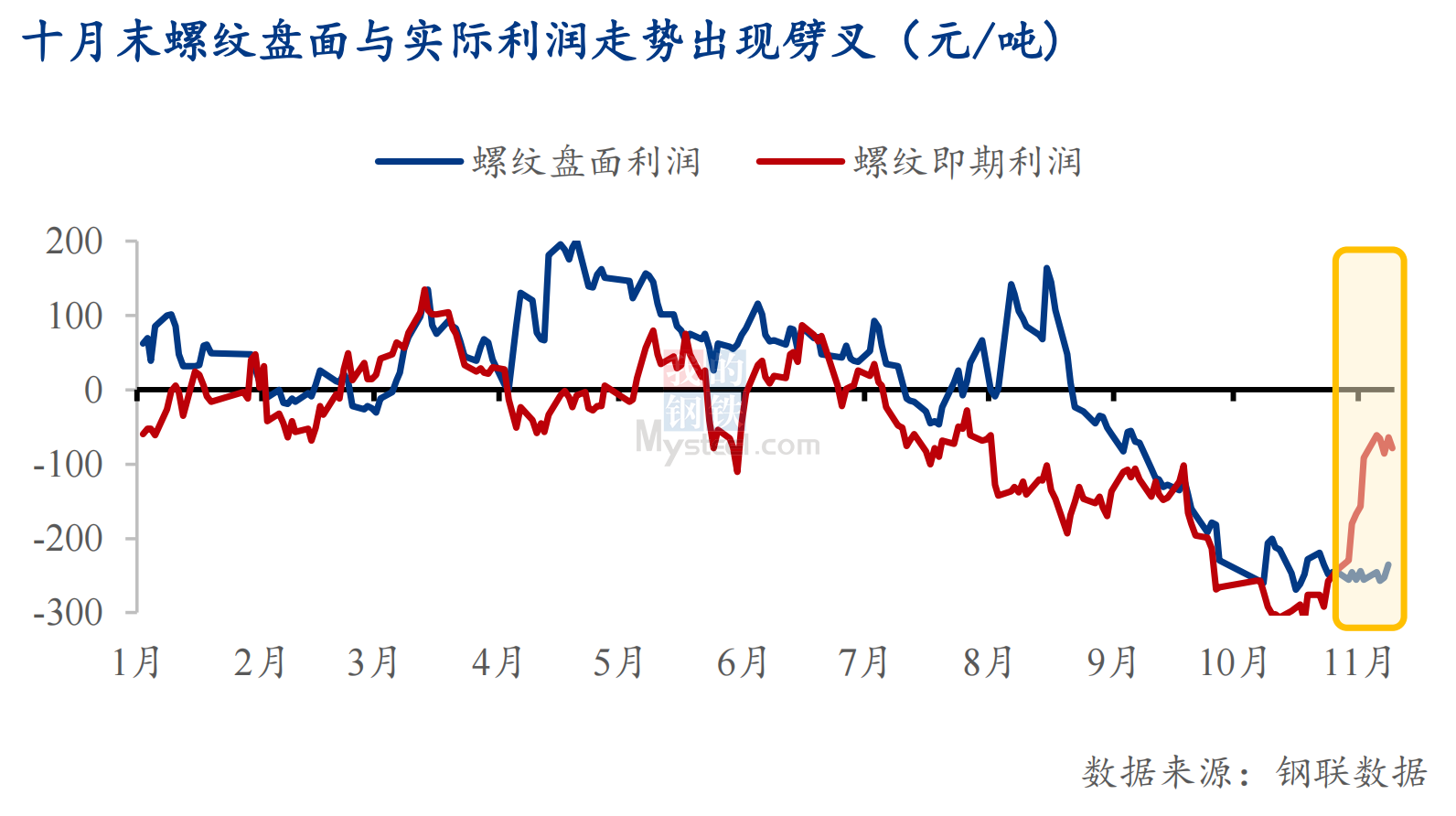

但计算钢厂盘面利润(螺纹盘面利润)始终在-250元/吨亏损线波动,与大幅改善至-70元/吨亏损区间的实际利润走势出现劈叉。实际钢厂利润正在改善,但从期货盘面上看钢厂仍在加剧亏损。表明市场对后续钢铁需求看弱的同时,预期钢厂利润将进一步收缩,黑色金属后市将呈现挤压钢厂利润的格局。

期盘坚持供应过剩下钢厂利润空间有限的逻辑,有节奏地挤压盘面钢材利润。

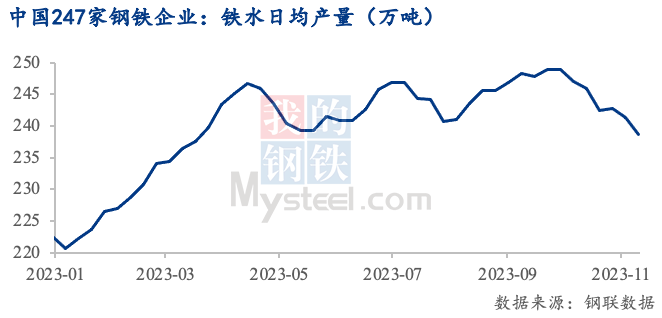

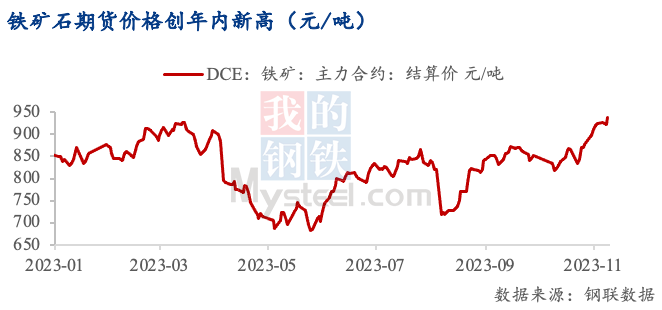

三、钢铁淡季时,铁水产量下降,但铁矿价格走出新高

十一月进入钢铁行业淡季,铁水产量呈下行趋势,但在基本面并无突出矛盾的情况下,作为钢铁原材料的铁矿石价格却冲高涨至年内新高。两者逻辑出现分化的因即为前两个偏差的果:1. 市场预期年底需求并无明显改善,因此铁水产量缓慢下滑;2. 而钢厂盘面利润持续亏损,实际利润修复,表明市场预期后市钢厂利润收缩,黑色金属其他品种将挤压钢厂利润。因为基本面较强的铁矿石符合钢厂盘面利润收缩逻辑,期货价格飙升至年内新高。

以上三个期现分歧,即现货基差走阔、期盘打利润 vs 钢厂扩利润,以及淡季铁水产量下降但原料铁矿石价格却飙升至新高,均表明期货市场对后市钢铁行业需求并不乐观,且市场预期将以钢厂盈利收敛的形式体现未来钢铁行业的下滑。

预判后续黑色系商品价格走势场景

分歧背后体现的是期货市场对在高产量下持续打压钢厂利润的执着。在钢铁供应端压力不减,铁水下跌不顺的背景下,我们预计年底的钢铁基本面和现货价格将很可能取决于需求下降幅度。本文根据钢材需求短期变化的不同趋势,预判两个黑色系商品价格走势场景:

(一)大概率场景为:需求维持目前缓慢下降趋势。钢材去库速度与去年基本持平,钢价和原料价格共振上涨,但利润小幅收缩。

(二)小概率场景为:需求加速下降。钢材累库,市场重回负反馈逻辑,钢价跌幅大于原料价格,利润不断收缩。

因此,在排除需求逆季节性增长和铁水产量大幅下降的可能性后,钢厂利润再次持续下降的可能性较大,也就是当下做空钢厂利润成为市场主旋律,同时反映了为什么原料价格能始终维持在高位甚至不断破前高。

Mysteel黑色产业研究服务部原创

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26