CPT Markets:巴菲特大砍持股,坐拥创纪录现金部位!多空杂陈,美股能否迎来拐点?

近期美股波动剧烈,迫使Berkshire Hathaway面临不断扩大的账面投资亏损,但令人惊讶的是,尽管股市表现不佳,波克夏公司的营业利益竟在第三季度取得了40%显著增长,创下历史新高。不过,在缺乏适当投资机会的情况下,波克夏公司的现金储备也达到了1,570亿美元的历史新高,值得一提的是,为了确保资金的安全性和流动性,该公司决定大量购入美国短期公债,以保值增值为目的。CPT Markets分析师提到一有趣的现象是,尽管在八月份国际信评机构Fitch下调了美国的长期信用评级,但巴菲特对此事却置之一笑,他选择抓住美债殖利率大幅上升的机会,积极进行大规模的购买,截至第3季末,其短期公债持有价值达到1,264亿美元,远超过去年底的约930亿美元水平,可以发现的是,此举与大部分的投资人想法是相悖的,当巴菲特选择进场美债时,他们却大量做空美债,截至10月底,芝加哥商品交易所上的2年期、5年期和10年期美国国债期货合约中,投机投资者和对冲基金分别占据了63%、49%和39%的所有空头部位;与此相反的是,他们在相同合约的多头部位中仅分别占据了25%、15%和9%的位置。

而在美股方面,波克夏公司已一连四个季度减持股票,累计脱售金额直逼400亿美元,其中被减持的公司股票包括石油巨头Chevron、汽车制造商GM以及保险公司Marsh & McLennan,这无疑表明在市场不稳定的时期,股神巴菲特也难以找到具有吸引力的投资目标,因此选择减持股票。今年十月,美股市场杀声隆隆,创下了五年来最糟糕的十月表现,但若我们回顾去年同一时期,美股于该月份同样重挫,但接着却出现长达三个季度的多头市场,这不免让市场充满期待,年底是否再现曙光呢?

目前,市场疑问的是「为什么今年Q3财报与经济成长表现不差,股价却一路走跌」,首先,先关注到美国经济方面:

1. 美国GDP有七成是来自于消费,原本市场预料美联储的紧凑的加息节奏会导致市场严重紧缩,从而降低总体消费支出,最终导致经济增长放缓,但关注到最新数据,竟与市场预期存在明显差异,美国消费动能强劲远超出预期。。

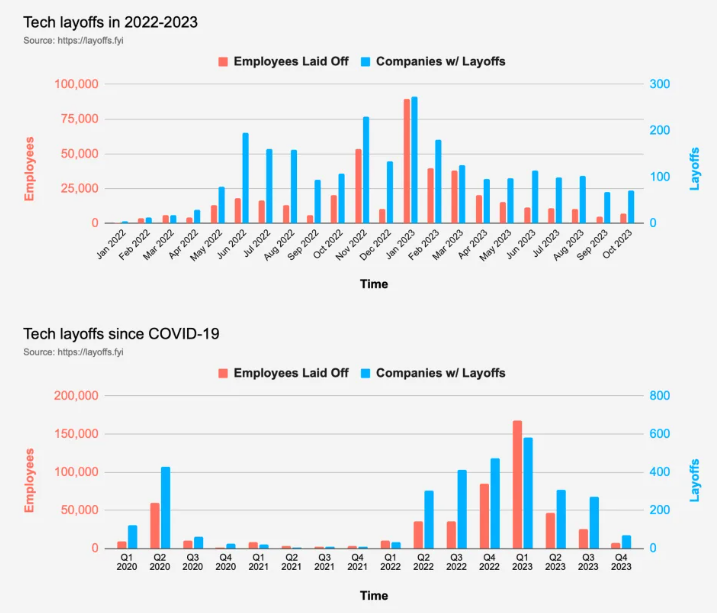

2. 自去年十月开始,美国科技巨头不断进行大规模的资本削减,不过这一趋势仅持续到今年年初,而值得注意的是,裁员潮已经连续四季度呈现收窄趋势,同时,失业率也持续维持在相对较低的水平。

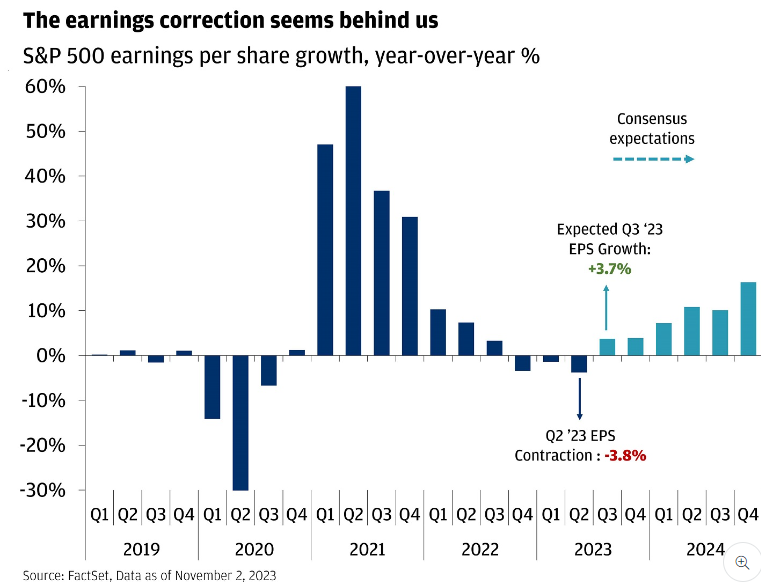

3. 美国10月份的标普全球综合采购经理人指数(PMI)初值攀升至51,超过了50的荣枯分界水位,此外,根据已公布财报中,有78%的公司其所公布的每股收益超出预期,甚至高于过去平均值,为此,CPT Markets认为,若从标普EPS年增可以观察到,其早已在第二季时见底了,足以显示科技股早在第二季时便进入扩张格局,迈向复苏之路。

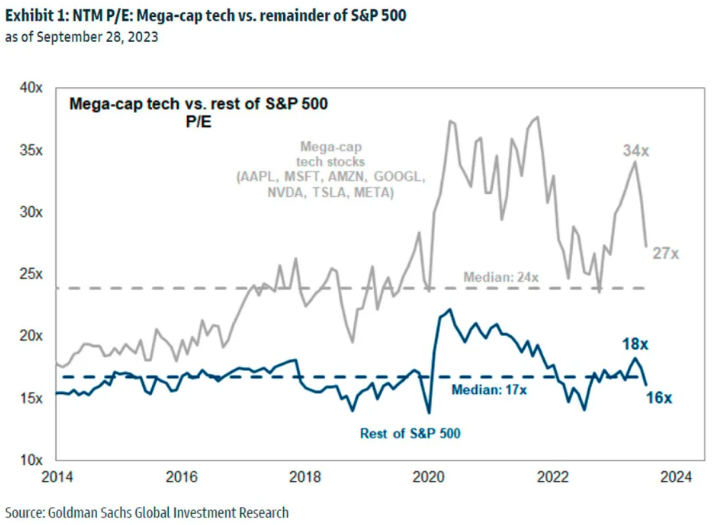

以目前来说,市场对于经济复苏的预期过高了,特别是在美国各项数据持续报喜后,CPT Markets分析师指出,目前景气指标的确是在好转,但这并不代表景气回复到热络的状态,也就是说,当市场对股价估值的过度拉抬,最终将导致股市遭逢修正,以市值较大的七家科技公司来说,今年曾经达到最高近34倍市盈率,现在已经回落至27倍,而其他的493家标普500指数成分股,市盈率则从18倍下降至16倍,低于十年的平均水平,由此可以证明美股仅是经历了相对健康的估值修正,使股价能更符合情况,好让市场维持在相对健康的状态。

CPT Markets风险提示及免责条款 : 以上文章内容仅供参考,不作为未来投资建议。CPT Markets 发布的文章主要根据国际财经数据报告及国际新闻为参考依据。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47