11月加密市场热点:值得关注的优秀项目和催化剂

作者:Thor Hartvigsen,来源:作者博客;编译:松雪,金色财经

随着图表上的突破,许多市场参与者(尤其是推特上的)已经克服了长期波动和糟糕的价格走势造成的精神低迷,出现了一线希望。 随着稳定币总市值触底反弹和 TVL 持续全面增长等指标,活动出现了显著增长。 这意味着想要利用这一势头的团队将在工作中进行大量更新。

1.比特币ETF

由于我们一周前曾报道过这个故事,因此尚未发布有关此事的更多细节。 这个话题似乎被广泛报道,但大多数时候新闻媒体只是想利用叙述而没有提供新鲜的、有价值的信息。 在我们等待进一步进展的同时,让我们来看看 Galaxy Digital Research 对现货比特币 ETF 上架后的资金流入估计。

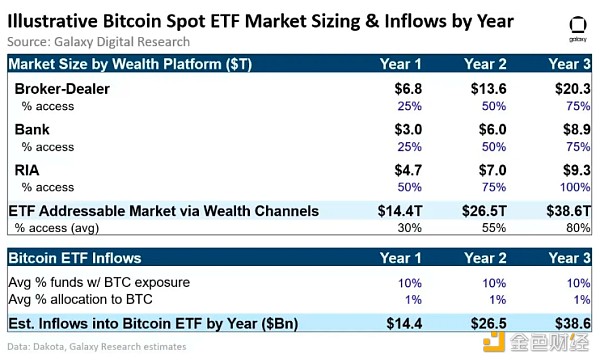

我们可以预期的流入量是多少?

这是一个很难绝对确定回答的问题,因此我们只能做出假设:我们预计三年内资金流入约为 790 亿美元。

这将如何影响比特币的价格?

购买压力的增加显然有利于抵消第三方(例如美国政府)/矿商的抛售。 与黄金市场相似,并考虑到潜在的估计资金流入,根据 Galaxy Digital 的计算,第一年内可能会出现 74.1% 的价格影响。

2.Frax

Frax 拥有一系列已经发布的产品以及即将到来的更多有趣的开发,绝对值得关注。

sFRAX

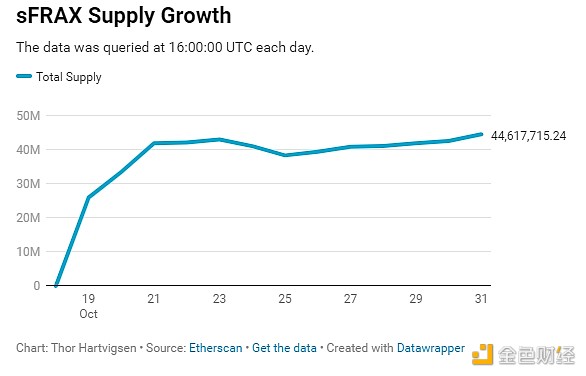

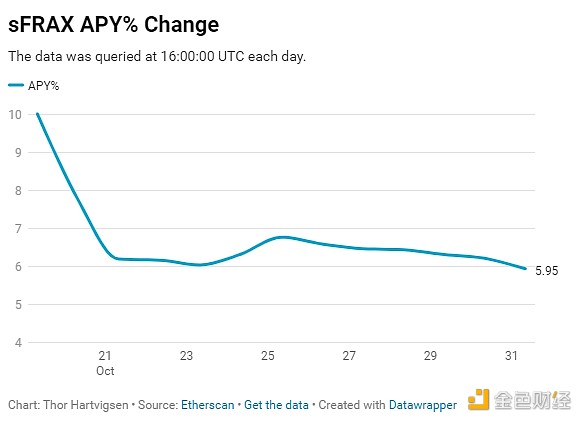

sFRAX 利用真实世界资产 (RWA) 成功为 FRAX 持有者创建了收益机制,在为储户提供具有竞争力的收益的同时,实现了舒适的增长。

sFrax 供应增长

frxETH v2

备受期待的 frxETH 全新机制升级即将到来。 Frax 迎合验证者和去中心化,而不是仅仅追逐收益,旨在为蓬勃发展的 LSD 行业带来创新。

借用验证器而不是 ETH

为了提高去中心化程度,节点本身充当借款人,贷款人充当验证者。 节点运营商存入的抵押品被放入现有验证器中。

抵押要求低

借用验证器的成本可能低至 4 ETH 或任何其他抵押品选项,其配置由治理参与者决定。

浮动利率

验证者将收取浮动费用,该费用由市场而不是协议运营商设定。

未使用的资产利用率

任何未积极用于验证者的以太坊都会直接发送到 Curve,以便铸造 LP 代币,以获得更深的流动性和额外收入。

解决中心化问题,同时提供良好的收益,肯定会给竞争对手带来竞争优势。

Fraxchain

作为 Frax 生态系统的中心枢纽,即将推出的 L2 汇总据说将于今年年底推出。

3.Rollbit

著名的 DeFi 摇钱树 Rollbit 再次出现在这个 Substack 上,本月将会出现一些有趣的事情。

Rollbit Duel Arena

由 Rollbit 联合创始人在 Twitter 上推出的 Duel Arena 据说是一款 0% 优势的 PvP 游戏,其灵感来自于 RuneScape 臭名昭著的 Sand Casino,该赌场在当时促进了疯狂的赌注。

这一新功能的核心组成部分是谈判阶段,该阶段在比赛前进行,允许决斗者提出他们的赌注条件。 还承诺通过 NFT 质押获得额外收益,但具体细节仍有待猜测。

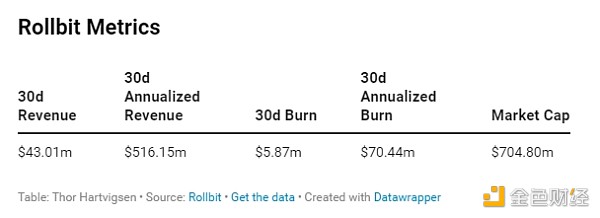

为了使 RLB 持有者受益,赌博平台运营商将其收入的很大一部分用于从公开市场回购代币并继续销毁它们:

期货收入的30%;

体育博彩收入的20%;

赌场收入的10%;

截至目前,代币供应总量的 37.87% 已被销毁。

4.Swell Network

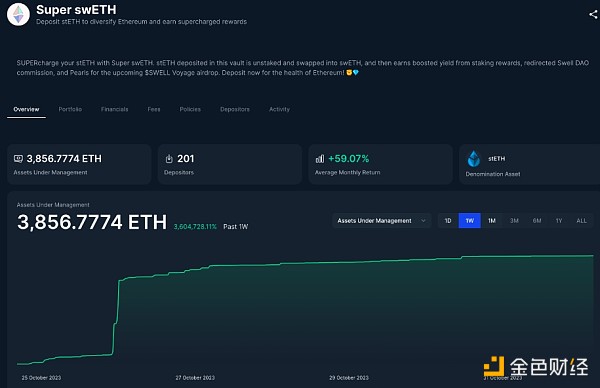

Swell 是一家流动性质押提供商,运营着原生 ETH LST“swETH”,其 TVL 已接近 5 万 ETH(9500 万美元)。 swETH 持有者可以获得具有竞争力的质押收益以及“pearls”,“pearls”可转化为明年初发布的原生 SWELL 代币。

Swell 最近推出了“Super swETH”金库,允许用户质押他们的 stETH(来自 Lido)并作为回报接收金库中的 swETH。 目的是增加 swETH 的供应,同时使 ETH 流动质押格局多样化,并进一步去中心化以太坊网络。 该金库的有效期为 180 天,并在整个期间收到增加的pearls以及所有 DAO 收入。 从图中可以看出,目前的收益率为 59%。

5.dYdX v4

在 v4 更新中转向完全去中心化,该平台将在每个可以想象的方面发生根本性的变化。 该团队决定利用 Cosmos 的功能来创建自己的独立应用程序链,而不是依赖 L2 汇总来托管其交换。 通过此版本,dYdX 让社区在涉及协议的未来决策时掌握主动权。

此次更新对于用户来说意味着什么?

在该平台上交易的人们有很多好处。 Gas费用已完全取消,交易者只需支付交易相关费用。 此外,dYdX 链每秒可以处理多达 2000 笔交易(比 v3 提高了 200 倍),极大地提高了交易执行效率。 DYDX 代币持有者现在可以质押他们的代币,以获得费用产生的收入的一部分。

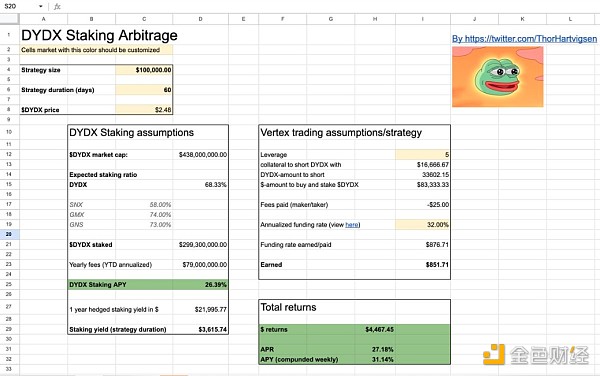

我们可以从质押中获得多少收益?

虽然没有确切的数字,但我们可以利用当前可用的信息做出有根据的猜测。

首先我们需要计算出可能的质押比例。 我们可以通过平均 SNX、GMX 和 GNS 等类似协议的质押比率来估计这一点。 通过这种方法,我们得到的估计质押率为 68.33%。 使用此比率抵押的总价值约为 2.7122 亿美元。 接下来我们需要考虑交易所产生的年费。 截至目前,根据代币终端,年化费用为 7740 万美元。 使用这些值,我们可以计算出大约 28.54% 的估计值,假设所有费用都分配给了质押者。

自成立以来,dYdX 已经一再证明,在永续交易领域,他们通过维护其作为行业领导者的主导地位而被迫受到重视。

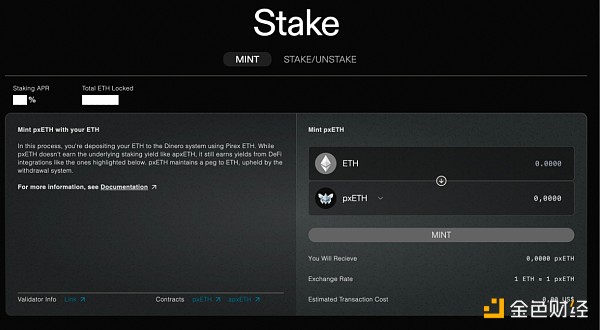

6.Redacted Cartel

10 月初,Redacted Cartel 的人员部署了 Pirex ETH (pxETH)——以太坊 Goerli 测试网上质押 ETH 的流动性和代币化的ETH。 这标志着向 Dinero 的分阶段迈出了一大步。 Redacted Cartel对 LSD 的看法让用户可以决定是只持有 pxETH 还是存入自动复合奖励金库以获得 apxETH。 Dinero 收入产生的收益随后将流入奖励金库。 pxETH 之后的下一个关键元素将是 DINERO 稳定币和为用户定制的 RPC。

7.Synthetix

非托管衍生品交易所 Synthetix 最近开始致力于克服去中心化交易所的缺点,以弥合 DEX 和 CEX 之间巨大的交易量差距,从而提高 DeFi 的采用率。

Infinex

他们的解决方案? Infinex。 通过简化将资产桥接至更具可扩展性和高效的 L2 的繁琐过程、引入一键式交易以及无需签署您在平台上所做的每项操作,Infinex 旨在将传统中心化交易所的诸多便利引入区块链,同时减少可怕的交易对手风险(例如破产、敏感数据泄露)。 该协议将在 Optimism 上托管,发布日期尚未确定,但目前正在其网站上注册等待名单。

这种方法对于所有 DeFi 来说绝对是一个净积极因素,因为对于试图扩大用户群的开发者来说,吸引很少或没有经验的新用户一直是一个挑战。

Synthetix 一年来一直拥有大量交易量,因为它仍然是市场上的主要参与者。 如果他们的 Infinex 理论得到证实,预期的交易量上升应该会反映在活动图表上。

8.Arbitrum Grant Winners

继最近结束的 Arbitrum 基金会资助计划之后,我们已经知道 GMX、Pendle 和 Frax 等家喻户晓的名字成功通过了社区法定投票人数,并分别获得了相当可观的资助。 他们到底收到了多少代币?他们打算用 ARB 代币做什么?

GMX

最初要求 1400 万枚代币,后来改为 1200 万枚,就价值而言,GMX 是迄今为止最大的赠款接受者。 他们资助的预期用例是通过增加 V2 协议的采用和活动来刺激 Arbitrum 上的链上活动。 收到的大部分(如果不是全部)代币将用于创建各种高流动性和资本效率高的永续和现货池。

拟议的赠款用途细目:

50% (600万 ARB) - 交易者激励;

50% (600万 ARB) - 流动性激励;

Pendle

Pendle 从 Arbitrum 基金会收到的 200万个代币将用于增加收益交易量、加深现有池的流动性,并为用户提供代币激励,以引导新上市 Pendle 市场的流动性。

拟议的赠款用途细目:

55%(110万ARB)——流动性激励;

40% (80万 ARB) - 交易者激励;

5%(10万 ARB)——整合激励;

Frax

Frax 是三个项目中要求最低的 150 万代币,它申请了这笔资助,目的是激励该协议广泛的以太坊主网用户群尝试 Arbitrum 不断发展的 DeFi 生态系统。

拟议的赠款用途细目:

100%(150万 ARB)——用户/流动性激励;

9.Radiant 以太坊主网启动

最初,Radiant 计划于 10 月 3 日推出。 不过,他们决定将部署推迟到 15 日,以优化 Gas 成本并改善平台上的用户体验。 不幸的是,这次延误之后又发生了另一次延误。 截至几个小时前(11 月 1 日),以太坊主网扩容正式结束,集成了 wstETH、sDAI、rETH 等多种可借出的资产。 Radiant 是另一个已确认在本月获得大量 ARB 资助的协议

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56