全球央行购金需求创纪录!金价一触即发,市场首只黄金股ETF(代码:517520)重磅上市!

今日,全市场首只黄金股ETF(代码:517520)重磅上市,成为首只发行、首只上市的投资于中证沪深港黄金产业股票指数的ETF,弥补了国内投资于黄金股的ETF品类空白。

黄金股ETF(代码:517520)其标的指数一键打包黄金产业链龙头,高度聚焦金矿股(标的指数金矿股权重超70%,黄金零售股权重10%)。金矿企业的扩产和杠杆效应、黄金零售股的渠道和品牌贡献,使黄金股成为黄金投资的放大器,金价上涨时,黄金股上涨幅度往往更大。wind数据显示:2019年以来,截至2023年9月底,黄金股上涨幅度约是国际金价(伦敦金现)上涨幅度的1.8倍!

其中,截至2023年10月31日,中证沪深港黄金产业股票指数(931238)前十大权重股分别为紫金矿业、山东黄金、中金黄金、赤峰黄金、银泰黄金、 招金矿业、紫金矿业、湖南黄金、山东黄金、西部矿业,前十大权重股合计占比67.81%。

一、全球央行持续强劲购金态势,为黄金需求提供助力。

世界黄金协会发布的三季度《全球黄金需求趋势报告》显示,三季度黄金需求(不含场外交易)为1147吨,比五年平均水平高出8%。世界黄金协会的数据显示,三季度全球央行净购黄金337吨,为有史以来第三高的季度净购金量。尽管未能打破2022年三季度的纪录,但2023年年初至今的央行购金需求已达800吨,创下了协会有该项数据统计以来的最新纪录。其中,中国已连续11个月增持黄金,成为最大的黄金购买国,前九个月已累计增储181吨,创下历史新高。

各国央行预计在今年剩余时间内将继续保持强劲的购金需求,这预示着2023年全年的央行购金需求总量有望依旧保持坚挺。

二、四季度看:依旧对金价保持乐观

国庆节后国际金价走出一段气势磅礴的反弹(10月9日至27日伦敦金现上涨9.5%),国内上海金价也毫不示弱、10日至30日涨幅8.9%。虽然国际局势成为近期黄金价格上涨的重要因素,但国际局势的不确定性在未来还会持续上演,叠加美联储货币政策即将转向、逆全球化带来通胀中枢上行、去美元化趋势持续等中期和长期利好因素支持,对未来一段时间内金价依然保持乐观。金价是黄金产业链公司利润的重要影响因素,因此黄金股的股价走势与金价高度相关。往后看无论是金价还是股市,利好因素都多于利空因素,因此黄金股后续表现值得期待。

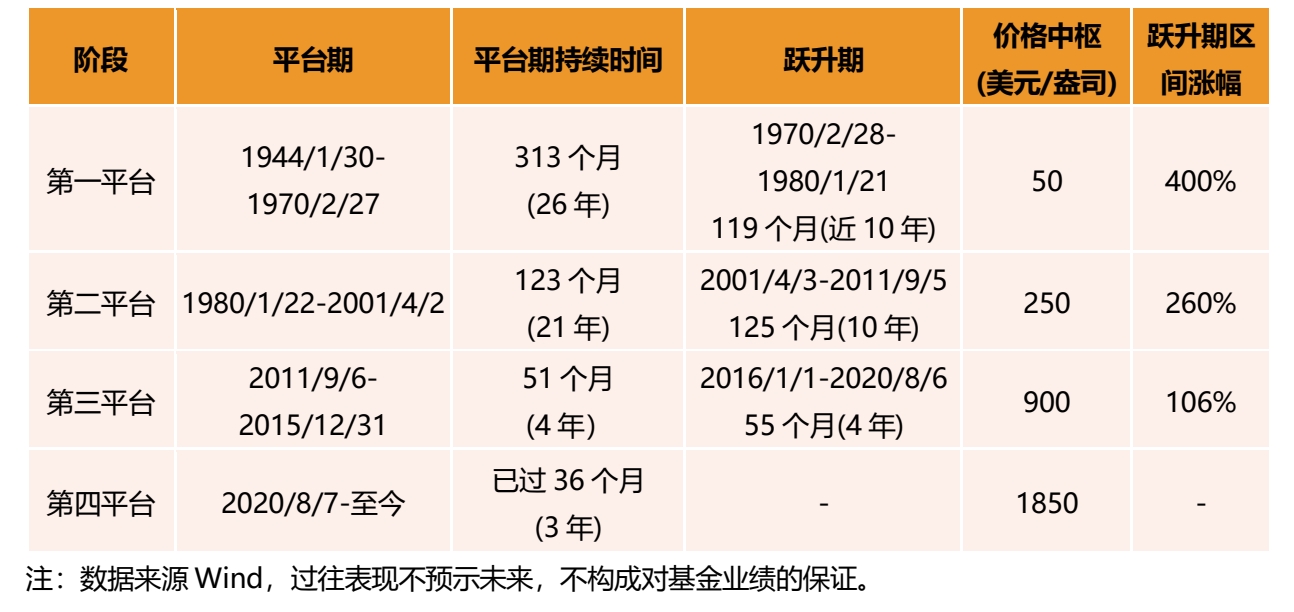

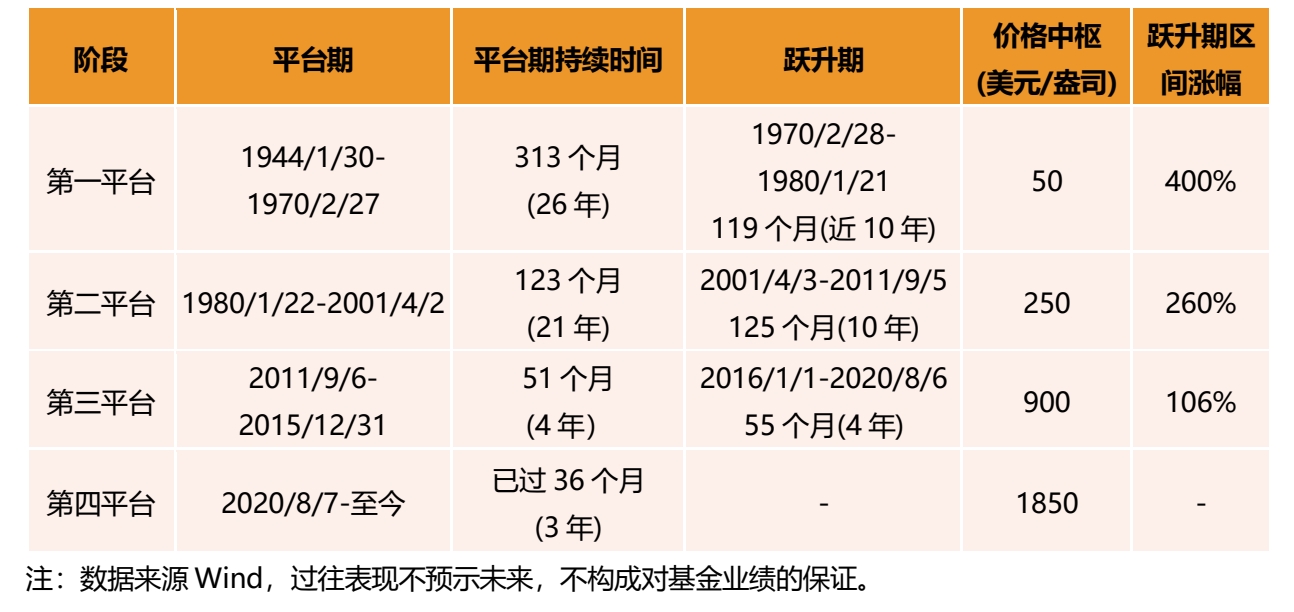

三、金价台阶式跃升且区间涨幅客观,当前处第四阶段跳涨前夕,一触即发!

过去100年来金价中枢稳步上行,呈现“平台-跃升”交替走势。近年来金价平台震荡时间越来越短,最近一次平台期已经超过3年,历史上三次跃升期每次涨幅都超过100%,而今年年初至10月27日伦敦金现仅上涨10%。历史上通胀大幅上行是黄金价格上行的领先指标,而这一次美国的通胀达到了过去二十年的最高水平。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56