强势美元,悬在全球股市上方的一把利剑

摩根大通指出,在过去,当美元走强时,全球股市几乎总是处于压力之下。该行认为,美国与多数国家之间“较大的利差暗示美元可能继续被看好。如果出现这种情况,全球股市整体可能继续承压。”

最近,全球股市面临的利空因素较多,除了由供应减少和地缘政治不确定性加剧推动的油价上涨,以及美国财政担忧和“美联储更长时间保持利率高位”导致的美债收益率上升外,美元重新走强是需要消化的另一个因素。

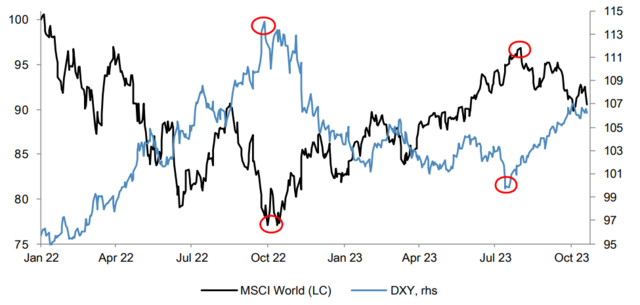

包括Mislav Matejk在内的摩根大通股票策略师在周一的一份报告中指出,去年10月,美元的峰值与全球股市的低谷同时出现,而过去几个月全球股市的触底也与美元的见顶表现一致(见下图)。

更重要的是,该行指出,在过去,当美元走强时,全球股市几乎总是处于压力之下。推动这一趋势的因素是,美联储在更长时间内保持利率高位、美国与多数国家之间的利差扩大,以及美国相对增长势头更强。

报告写道:

摩根大通在报告中表示,其外汇团队看好未来(9.16,-0.54,-5.57%)3-6个月美元相对于所有主要货币的走势,对新兴市场货币则持中性态度。该行认为,美国与多数国家之间“较大的利差暗示美元可能继续被看好。如果出现这种情况,全球股市整体可能继续承压。”

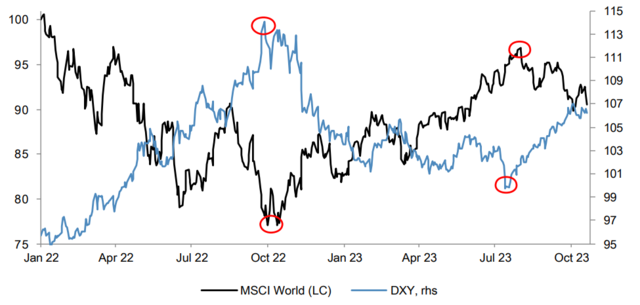

Matejk等策略师分析称,从以本币计算的回报来看,美元走强总体上有利于日本、英国和瑞士等市场。也就是,当美元上涨时,日本、瑞士和英国股市往往表现更好。另一方面,美国和新兴市场股市表现不佳。

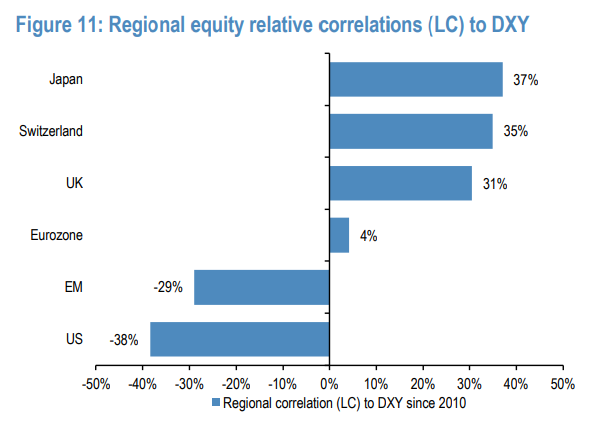

报告称,如果采用同样的分析方法,但使用美元回报率,排名顺序会发生变化。不出所料,美国股市高居榜首,日本股市依然表现优异。英国和瑞士失去了相对优异的表现,新兴市场仍然落后。而欧元区股票垫底。

报告写道:

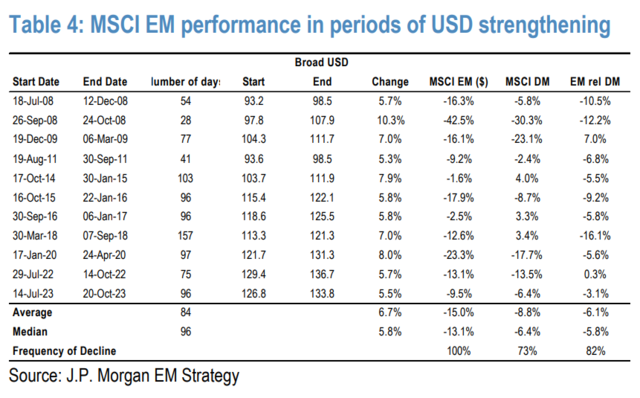

在回顾过去15年的美元强势时期后,摩根大通指出,每当美元指数上涨超过5%时,新兴市场股票以美元计价的回报率都是负值。

从全球股票策略的角度,摩根大通重申了对新兴市场股票相对于发达市场的谨慎立场。该行指出,美联储对于利率“highfor longer”的措辞,也制约了新兴市场股市的前景。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26