Hover:借贷新势力崛起 在经验与创新中找寻平衡

复苏中的Cosmos

如果让我选择一个最我感到可惜的区块链项目,我会选择Cosmos。

Cosmos最早提出并推动万链互联的概念,希望打通不同链之间的孤岛,彼时和另一个天王项目Polkadot号称跨链双雄。其跨链技术允许不同的区块链网络互相通信,宏大的愿景和开放成熟的开发环境使其迅速成为开发者的首选。时至今日,Cosmos生态的开发者数量仅次于以太坊生态。

事物的发展总是充满曲折,Cosmos也不例外。LUNA暴雷事件让$UST近乎归零。此前Cosmos生态中一直没有USDT一类的原生稳定币,整个网络中都采用封装的稳定币进行交换,直到Terra接入IBC后,$UST就一直是作为Cosmos生态中使用最多的稳定币。这也是LUNA事件为什么对Cosmos生态造成巨大创伤的原因。生态中最活跃的Dex协议Osmosis的TVL从22年4月份的最高点17.5亿美元降至目前不足1亿美元。

好在目前Cosmos从生态热度上有从底部区间逐渐修复的态势,虽然价格仍在较低估值范围,但诸如DYDX等头部协议都陆续在Cosmos生态上部署,且去年开始进入Cosmos生态的开发者在今年下半年也开始陆续交出答卷。

接下来要分享的是一个基于Kava的借贷新项目Hover。我希望对它做一个分享,以点概面的展望Cosmos生态的发展,并以此为契机思考一下借贷领域的“新玩家”的路应该怎么走。

最初我关注到Hover的原因是Tether在Kava上部署了USDT这则消息。Tether在很多链都部署有USDT,但是在Cosmos生态中还没有。未来随着Cosmos的复苏,一旦各交易平台在冲提USDT时支持Cosmos-USDT的网络,就将会为整个生态引入大量的原生流动性。

在Kava10主网启动后,Kava激活了EVM的同时,还通过IBC协议链接到 Cosmos生态系统。这一共链架构结合了以太坊智能合约开发的灵活性以及Cosmos SDK的互操作性。使得Kava可以轻松部署各种主流流动性协议、收益聚合器、DEX 等应用。

接下来我们可以多关注一下该生态上的新项目,看看有没有一些有潜力的,以期望在下一轮牛市能跑出来。

上图为Kava生态总览(截至2023年1季度,Hover还未上线因此不含在内)

对于创业者来说,以太坊上网络规模效应很强,借贷领域的后来者面临着与Aave、Compound的直接比较与竞争,由于资金池模式的借贷平台是典型的双边市场,其网络效应一旦形成就较难超越。龙头借贷协议已经被大量以太坊上的其他协议组合使用,新兴借贷协议很难取代其地位。

这就导致其他新借贷项目很难跑出来,选择其他有潜力的链作为起步是个不错的选择。例如BSC上的Venus、Avalanche上的Benqi、Arbitrum上的Radiant,甚至曾经Terra上的Anchor都是较为成功的“抢占下沉市场”案例。

上图为DeFi借贷平台排名(数据:DefiLlama)

目前Kava网络上的应用生态已经过百,连Curve和Layerzero的头部项目Stargate都部署在Kava,未来Kava有望成为整个Cosmos生态应用链的原生稳定币的中心。作为Kava EVM上的一员,Hover自然可以享受Kava的流动性,还能通过IBC技术进而覆盖整个Cosmos生态,这使得Hover有庞大的潜在用户基础。

加密项目选择链进行部署,就像做生意开店选择门面一样。我判断Hover选择Kava的理由,除了避免与以太坊上的大型项目直接竞争,Hover可能还看到了Kava的优势和潜力,通过立足于Kava,可以很好地辐射至整个Cosmos生态。

取长补短之道

Hover采用了类似Aave和Compound的资金池模式。与传统的点对点借贷不同,资金池模式不需要匹配单个的出借人和借款人,提供了更高的资金利用率,因为资金可以被任何需要的人立即借用,而不需要等待特定的出借人或借款人。这种方式早已在其他成功案例中证实其优点。

为了更好地平衡市场的供需关系,Hover推出了一种动态跳跃利率模型。当资金池中的流动性充足时,利率会降低,从而鼓励更多的借款;而当流动性变得紧张时(借款达到80%),利率会大幅上升,从而鼓励还款和更多的存款。

对于新项目来说,管理团队需要创造机会建立用户群体,以便从逐渐增长的网络效应中获益。一种常见的方法是采用阶段性的代币激励措施来吸引初始用户群体的参与。但是在过程中保持适当的平衡至关重要,既要充分激发早期用户的积极性,直到产品成熟到能够吸引更广泛受众的阶段,又要避免出现经济模型不可持续相关的问题。

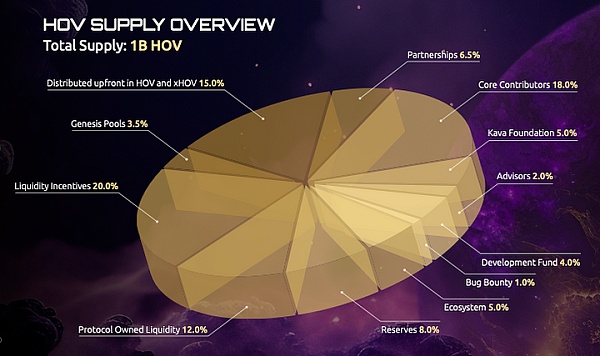

他山之石可以攻玉。Hover在初期会对流动性提供者进行额外的激励,这部分占整个代币分配的20%,这足以确保平台在初期阶段始终能够为用户提供有竞争力的激励,吸引更多的资金注入池中。

Hover创世池即将推出,虽然目前官方还没有披露太多的信息,我判断是类似于其他DeFi项目的“头矿”,通过高APY为平台快速获取用户和流动性。一般头矿奖励都不错,但是也会承担更多的风险(如矿币砸盘、产品技术问题、安全问题等),更多的信息等上线后再做分享。

就产品本身而言,Hover借鉴了Aave等成熟借贷项目的经验,对标其他借贷项目,还算中规中矩。且暂时没开放中小借贷协议频频出现问题的闪电贷等功能。Hover由Rome Blockchain Labs提供技术支持,BENQI、Moonwell都是这个公司提供技术的。知名的链上风险管理平台Ledger Works协助风控,还由WatchPug提供合约审计,安全性上还是比较稳妥的。

解析Hover经济体系:如何实现长期增长?

在加密市场,一个成功的项目不仅需要强大的产品作为支撑,还需要一个优秀的经济模型来驱动其生态的持续发展。

我认为,经济模型的设计目的,应首先是把协议的长期发展放在第一位,而不是为了满足众多协议参与者中任何一方的个体利益。这也就是先做大蛋糕,只有当协议获得快速稳定的增长,不出重大事故,那么拉长时间维度来看,对于各参与者,尤其是持币者来说,收获的利益反而是最大化的。

过去的DeFi项目,经济模型大多都受历史的局限。很多老项目代币就是进行1CO为项目募资的,代币真实的应用也场景也都近乎于无。而且经过几年时间筹码都分散出去了,后续即使是想要新增一些应用场景也是有心无力。相较于老DeFi项目,Hover这样的新项目是有一定后发优势的。

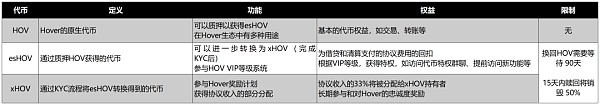

Hover的代币经济由三个代币和两个计划(Staking和Reward)组成。HOV是生态的可交易核心代币。通过质押HOV,用户可以将其转换为esHOV,从而参与Hover质押计划,享受如借贷费用折扣、清算回扣和治理投票权等好处。此外,用户还可以选择通过KYC以转换xHOV,从而参与Hover奖励计划,该计划提供上述所有好处以及收取部分协议费用的能力。esHOV和xHOV都是不可转让的,并由HOV支持。

上图为Hover代币分配

通过仔细分析Hover的经济模型,我认为Hover的经济体系主要围绕着两个核心来开展:

1、做大蛋糕和分好蛋糕。通过补贴在初期为池子吸纳更多流动性,帮助生态迅速壮大。参与者享受的权力和收益,必须尽可能地与其为协议做出的贡献对等(如信任和持有)。鼓励用户深度参与和长期持有,将更多利益分给看好生态的长期持有者。

2、合规化。项目方目前未有明确表明要合规化运营,但对于KYC用户的更高权益,则证实了这一点。随着加密货币被越来越多的人采用,监管也是在不断加码,合规化经营也是必然。

从借贷本身来看,未来借贷面向的受众不会再局限于场内杠杆,必然将迎来加密世界之外的用户,引入非加密资产作为抵押品,比如通证化的证券、房产等等,目前大热的RWA赛道就是个不错的尝试。这些都将为现有的加密借贷市场带来潜在业务增量。

因此Hover在初期就积极拥抱合规,是很棒的选择。

上图为Hover代币功能

HOV:

HOV作为Hover生态的原生代币,它不仅仅是一个交易媒介,也是参与HOV生态的基础。用户需要通过质押HOV来参与到Hover中来,未来还会有更多的用途。

esHOV:

esHOV是对用户长期持有HOV的奖励。用户通过锁定质押HOV可以获得esHOV,而esHOV则代表了用户在Hover协议中的权益。这种设计鼓励用户长期持有HOV,而不是短期交易。

质押计划与VIP等级:通过质押Hover代币,用户可以加入HOV VIP等级。这些等级为用户提供了一系列的好处,如为借贷和清算支付的协议费用的回扣。此外,不同的等级还会为用户提供如访问代币特权、提前访问新功能等特权,确保最活跃的用户能够获得最多的权益。

xHOV:

Hover与Quadrata合作,用户在完成KYC流程后,可以将其esHOV转换为xHOV,从而进一步参与Hover奖励计划。我认为这一步骤确保了协议的合规性和安全性,也彰显了Hover团队的愿景,应该是朝着合规化的方向去努力。

xHOV持有者可以参与Hover奖励计划,其中协议收入的33%将被分配给完成KYC并将其esHOV转换为xHOV的质押者。这不仅为用户提供了额外的收益,还进一步鼓励了真实用户的长期参与和对Hover的忠诚度。

赎回与流动性:

用户在某些情况下可能希望取消质押,此时他们可以触发赎回流程,将其esHOV和xHOV转换回HOV。这一过程有一定的时间限制,如赎回通常需要180天。但如果用户选择在15天内赎回,他们必须销毁50%的赎回代币作为提前赎回的罚款。这一机制旨在鼓励用户长期持有,同时为协议提供稳定的流动性。

这点是相当高明的设计,提升了HOV的锁仓量,强化了HOV代币持有人的责任,当然也附加了收益。

总结

如果仅从投机的视角来看,充分拥抱和享受变化是我们身在这个行业必须要练就的心法。审视不同生态、不同赛道的项目,我们应该用不同的标准去评判。

就以借贷为例,以太坊上因为流动性都被头部项目吸走,对于新项目来说是否找到了正确的细分市场,或者机制能否解决老一代产品的问题?是我们需要考察的关键要素,我们需要考虑的是其是否有足够的创新点,而不是一味地和Aave、Compound去竞争。

至于Hover这样部署在其他链的项目,我们需要考虑的重点则是生态的潜力,因为项目发展受限于生态的规模本身。要决定是否投新公链的借贷项目,首先是对该项目所在生态未来发展的预判,这当中公链方对项目的扶植力度也相当重要。

从Kava近一年的表现来看,在Cosmos生态中算是发展的是比较顺利的,加上稳定币的注入,Kava有望在Cosmos生态中不断占据更高的地位。Hover在Kava这个有潜力的网络中,发展上限很高。从Kava官方推出的激励计划和与Hover的互动频率来看,Hove上线后也有望得到Kava的重点扶持。

综合来看,无论是在产品定位的差异化上,还是在模式和解决方案的创新上,Hover团队都有着自己的见解。在技术上依赖外部合作伙伴,安全稳定与否还需要等上线后市场的检验。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47