比特币今年合理价格估计就是3万了

SEC 最后批准比特币现货ETF 有信心,认为比特币符合现行法规下可发行现货ETF 的规范,这些加密币公司正在创造比特币现货ETF 最终一定会通过的氛围,希望能拉抬市场买气,现在看起来这个题材是有效的。

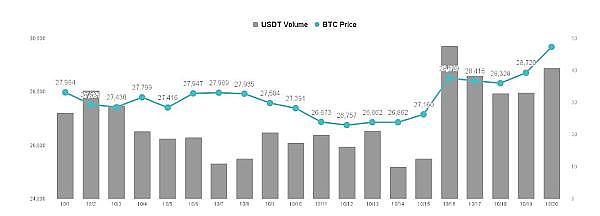

令我们感到振奋的是,即使比特币现货ETF 是假消息,比特币价格还是成功站上10% 涨幅,意味着投资人根本不在意ETF 成功通过审核与否,他们对比特币本身仍然非常有兴趣,只是市场大多数人都还处于观望态度,不愿意买进比特币,这次假消息正好提供一个绝佳的买进动机,上涨也透露出加密货币市场情况比我们先前预想的还要好不少,但市场流动性相较于先前的水位还是偏低。

加密货币市场上周总算是一吐长久以来的怨气,今年以来美国科技股涨幅一直超前加密币,现在换到美股承受卖压,由于美债殖利率飙升,美股整体表现由盛转衰,加密货币市场则是因为先前没有过度反应,加上加密币交易周期短,投资人大多以短天期的美债殖利率作为基准,近期短天期美债殖利率反而还下跌。

会因为美债利率攀升而卖币的投资人早在上一波都走光了,现在留下来的持有者大多以长期持有为目的,经过今年的波折,想要透过短期买卖加密币而获利的人已经减少许多,虽然近期加密币表现很不错,但后续美国利率的整体走势仍然会影响加密货币市场,上周十年期美债殖利率突然飙升逼近5%,考虑到比特币现货ETF消息已经反应得差不多了,还是得小心利率上涨题材冲击到加密货币市场。

高利率环境不会变,慎防市场反转

不像加密币的稳健表现,目前传统金融市场表现颇为糟糕,原因是美债殖利率持续攀高,人们担心的除了是美债拉高殖利率以反应市场利率调升,近期更有一个美债流动性可能会出现问题的担忧,美国长天期债券像是十年期系列商品价格持续下跌,背后不只是利率预期调整,根本原因是投资人不断在抛售手中的债券,债券市场流动性也越来越紧缩。

那会发生什么事情呢?过去美债最大的美债买家是Fed 以及各国央行,但Fed 目前严格执行紧缩政策,不再为债券市场提供流动性,各国面对则是面对美元强烈升值之下,不得以变卖手中的美债换回美元来护盘国内货币,多少增加债券的抛售压力。

另一方面,美国政府的举债上限问题其实尚未完全解决,先前通过的临时法案仅是将破产议题往后顺延60 天,假设美国后续通过提高上限的协议后,美国财政部又将允许发行更多债券来筹措财源,于是又会有更多新债流通到市面上,我们主观认为市场买家对于购买美债会进一步缩手。

不只如此,除了央行以外,原本的美债买家还有像是金融机构、银行、保险公司等法人机构,这些公司手中早已经有一大堆套牢且亏损严重的美债部位,要他们继续购买美债并不容易,近期有报告指出这些机构在没有足够的现金部位的话,碍于资本适足率与公司现金流需求,将会持续减少购买美债。

考虑到Fed 主席鲍尔也说美国经济目前尚属强韧,上周公布的零售指标也超过市场预期,Fed 也会着眼于观察通货膨胀在高利率环境的变化,短时间内应该不会有升息的打算,但也不会降息,因此如同我们前几周提到的,美债殖利率很可能持续拉平,甚至是回覆到正常殖利率曲线,代表长债殖利率都会飙至5.2% 以上或更高,这对资产市场将会是一大冲击。

美债因为各国央行抛售,加上财政部发行更多新债,买盘又减少,供需失调下导致美债持续下跌,假设美债十年期殖利率真的上升至5.2%,甚至是更高,这个过程可能会需要半年以上的时间,我们预期殖利率曲线将逐渐呈现平行直线,但随着'美债殖利率持续下跌与买家缩手,美债市场可能会出现流动性紧缩的危机,这是Fed 最不希望看到的剧本,会逼迫Fed 重启购债操作以拯救债市,重新转为宽松政策,这时加密币市场将有机会迎来飙升。

但这会是很长期的剧本,美债市场现在还只是缓跌,高利率环境短期内也不会变,降息预期大概得等到2024 年第二季以后,我估计比特币今年合理价格大概就落在30,000 美元,假设市场价格因应情绪高涨而上涨太多,这时追高风险将会急速上升,追高随时都有可能被超出预期的利率预期出现而被反转,可以依照自己的风险忍受度进行操作,长期而言,加密币市场迟早会突破过去的历史70,000 美元,这仅仅是时间问题,但不会在今年这种高利率环境发生。

后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47