华鑫证券:给予横店影视买入评级

华鑫证券有限责任公司朱珠近期对横店影视进行研究并发布了研究报告《公司事件点评报告:主业修复下沉市场具增量 后续看优质内容供给》,本报告对横店影视给出买入评级,当前股价为13.88元。

横店影视(603103) 事件 横店影视发布2023年三季报:2023年前三季度公司营收19.5亿元(同比增59.37%),营业总成本17.74亿元(同比增25.25%),销售及管理费用同比增加29.69%、24.6%,归母及扣非利润2.36、1.72亿元(同比增321.58%、214.29%);单季度,2023第三季度公司总营收7.81亿元(同比增99%),归母及扣非利润为1.23、0.98亿元,均扭亏为盈。 投资要点 2023第三季度修复持续营收增99%利润扭亏为盈 2023年前三季度公司利润扭亏为盈,第一季度业绩得益于春节档推动,第二季度进口片差强人意,第三季度暑假档助力公司主业持续修复(第三季度经营活动现金流净额为2.77亿元超疫情前水平);2023年第三季度公司新开影院8家,票房收入6.38亿元(市占率3.62%)。公司持续加大内容制作投资及发行力度,提高单影城产出能力,结合线上线下双跑道,致力于打造影视行业龙头企业。2023年10月公司与IMAX签署影院协议,新建20家IMAX影院,凸显公司对后续电影市场向好发展的态度以及从用户体验出发加码IMAX影院。 2023年前三季度行业数据看持续回暖 行业端,从票房端看,2023年前三季度全国票房(不含服务费)414.27亿元(同比增加76.9%),是近五年中第二高,但未超2019年同期446.08亿;从观影人次看,2023年前三季度全国观影人次10.71亿次(同比增加75.6%),是近五年中第二高,但未超2019年同期12.85亿次,总体看,2020与2022年前三季度均受疫情影响,观影人次分别为2.28、6.1亿次,但2023年同期观影人次已在10亿次以上,凸显观影的需求市场韧性仍在;从票价看,2023年1-9月全国票房平均票价38.6元(同比增0.8%),票房增长取决于人次与票价,2023年前三季度票房、人次与票价的同比增速分别为76.9%、75.6%、0.8%,2023年前三季度票房同比增长得益于观影人次增长,票价的涨幅总体相对温和。 2023年暑假档票房数据超过2019年同期(疫情前水平),提振电影市场,2023年国庆档虽未延续暑假档新高态势,但整体同比修复增长态势相对较好;观影是供给创造需求的可选消费板块,优质影片供给是核心,展望2023年余下片单,可关注《惊奇队长2》《无价之宝》《拯救嫌疑人》《三大队》《潜行》《金手指》以及待定影片《维和防暴队》等影片。 盈利预测 维持“买入”投资评级。内外因子致院线电影行业出清加速,公司市占率稳健,基于后续内容有序供给主业修复,2023-2025年公司营收23\26.5\30亿元,归母利润分别为2.93\3.62\4.31亿元,EPS分别为0.46\0.57\0.68元,当前股价对应PE分别为30.0、24.3、20.4倍;投资维度,短期看档期效应下优质影片定档,中期看单银幕产出拐点,长期看文化强国及电影强国下的国产优质内容供给崛起及文化输出,2023至2024年供给与需求均有望双升持续助力主业回暖,同时后续下沉市场票房增量可期,进而维持“买入”投资评级。 风险提示 电影行业增速放缓风险;回暖进展低于预期;优质影片供给的风险;新增折旧影响公司盈利能力的风险;电影等项目延期上映导致业绩波动风险;影院运营不及预期的风险;IMAX影院表现不及预期的风险;房屋租赁到期的风险;突发公共卫生事件的风险;宏观经济波动的风险等。

证券之星数据中心根据近三年发布的研报数据计算,西部证券李艳丽研究员团队对该股研究较为深入,近三年预测准确度均值为15.77%,其预测2023年度归属净利润为盈利2.81亿,根据现价换算的预测PE为31.32。

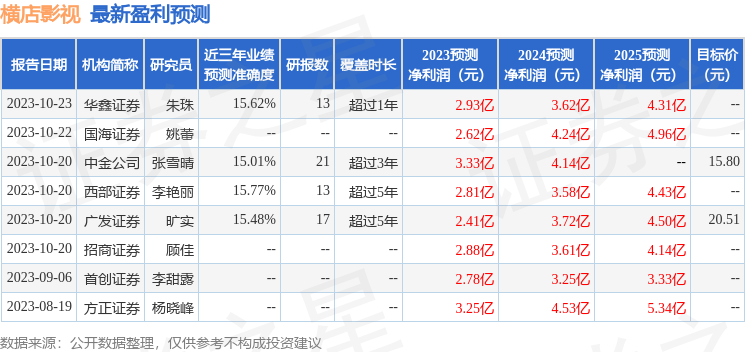

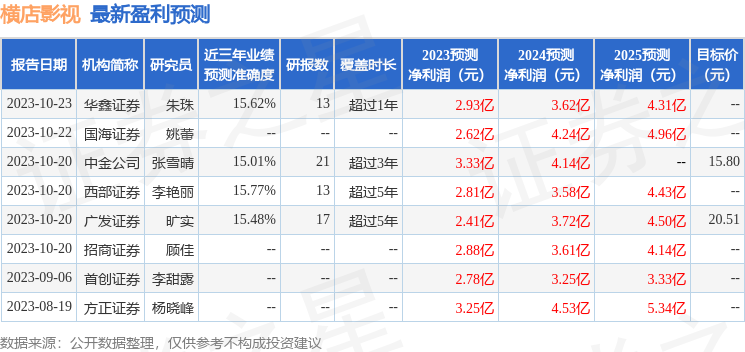

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级6家,增持评级2家,中性评级1家;过去90天内机构目标均价为19.4。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26