特斯拉Q3财报:强大如斯,却难逃行业规律

特斯拉今天公布的Q3财报,延续过往的风格,先用一句话来形容就是:"特斯拉强大如斯,依然难逃行业规律。"

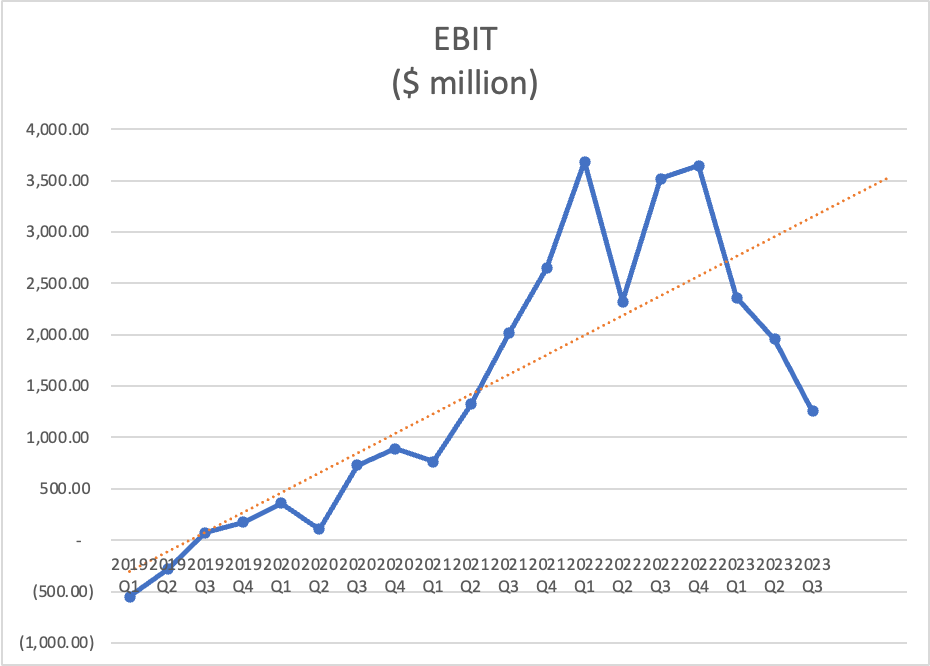

特斯拉整体的息税前净利润率(也就是财报上的Operating Margin)7.6%(上季度9.6%)。

PS.这里顺便多解释一下,财报里面通常会看到三个利润率,

Gross Margin = 销售收入 - 销售成本

Operating Margin = Gross Margin基础之上 - 运营开销

Net Margin = Operating Margin基础之上 - 债务利息 - 税费

另外,还有一个随处可见的Adjusted EBITDA,可以不看。我更愿意称之为bullshit,做投资需要事实不需要心理安慰。

汽车部门毛利率(含碳积分)18.7%(上季度19.2%)。

公司整体毛利为45.3亿(上季度45.1亿),营运净利为23.9亿(上季度26.6亿)。

自由现金流8亿(上季度10亿)。

·

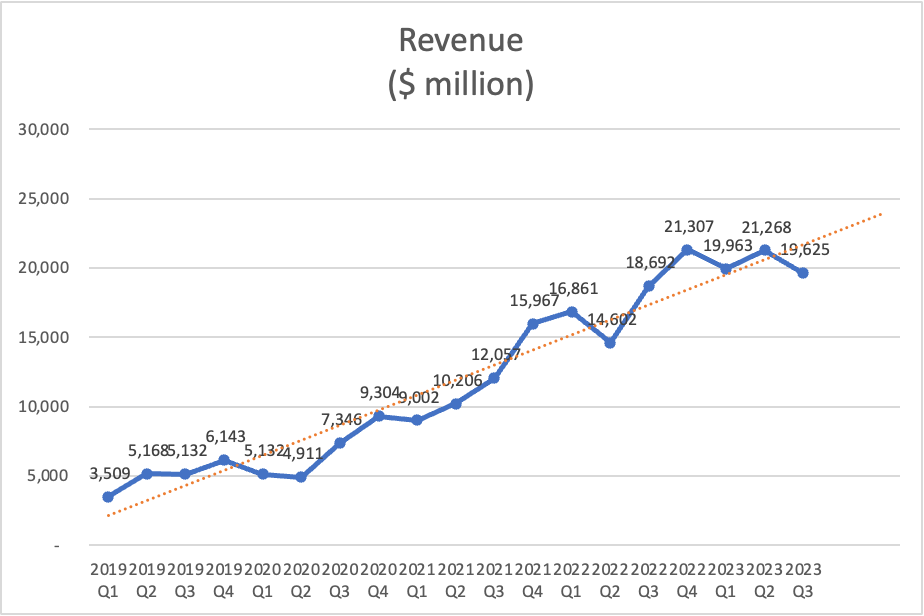

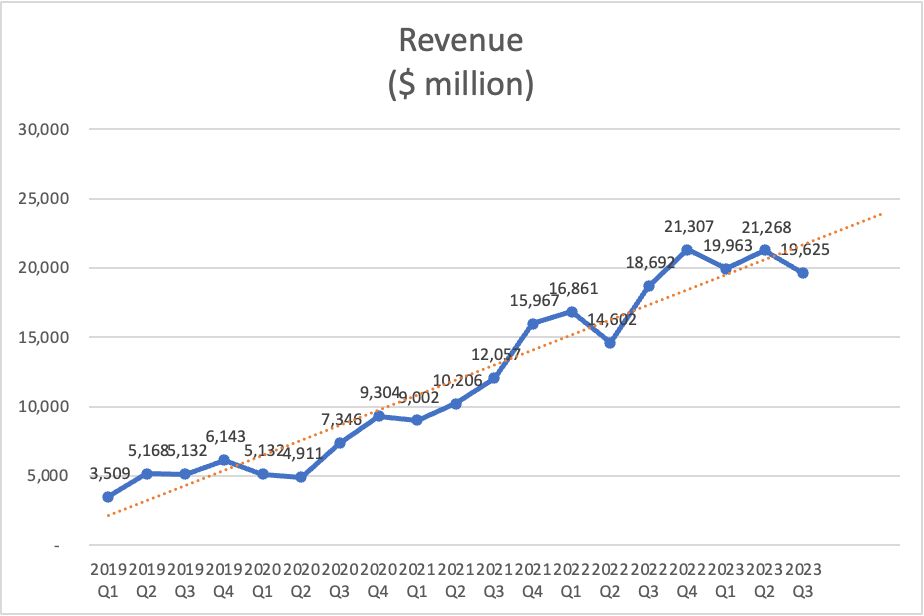

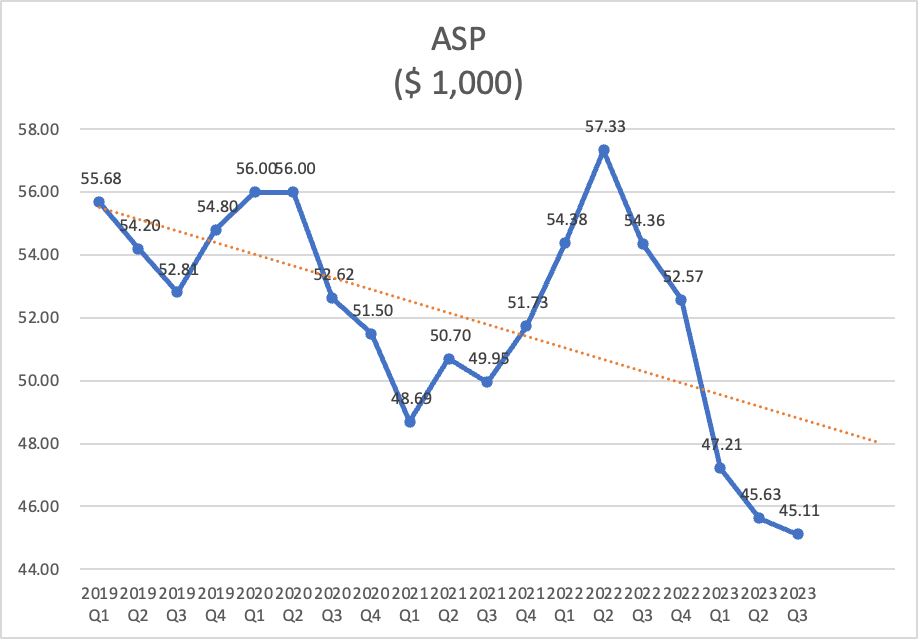

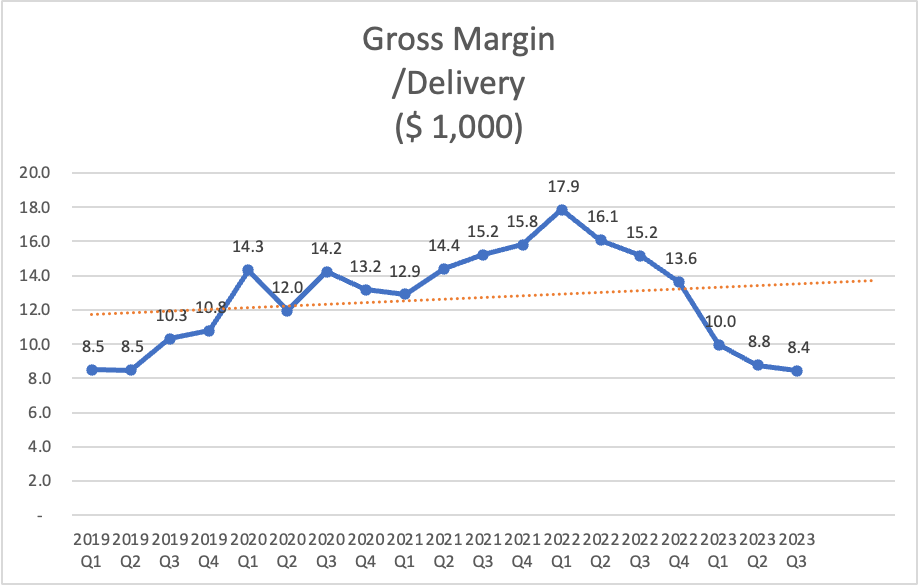

下面更新一下具体经营数据的长期趋势线。

—— 收入、售价与毛利 ——

特斯拉明显的需求遇到瓶颈了,特别是在占全球新能源销售量60%以上的中国市场,遇到了非常激烈的竞争。

回到2020年在需求爆发+竞争平缓期,企业销量爆发的同时单车价格还可以涨,形成双击。现在到了2023年在需求平稳+竞争激烈期,企业要努力维持销量不下降的同时单车价格还要降,形成双杀。

汽车行业的爆款很难维持高毛利,至少不太可能在产业化和工程化这块形成护城河,软件和生态这块又还没有特别好的例子来证明。

特斯拉面临的问题是国外那么多的超级工厂,形成了产能高、生产成本高,但市场渗透率突破得慢的局面。

产能高是因为美国有两家超级工厂、德国有一家超级工厂;生产成本高是因为当地的人工成本高,所有的东西无论是直接人工还是采购的物料都会随之水涨船高;而市场渗透率就相对比较复杂,因素很多,政策、习惯、观念等等。

特斯拉很可能会发现德国的生产成本在相当长的一段时间内,都会比直接从上海出口加上欧洲的进口税都要高,所以放缓了提产日程。但这个超级工厂可能就是个战略工厂,是为了欧洲提高进口关税时准备的。一旦提高关税,德国生产就可以派上用场,而到时再想着新建一个则至少需要两年时间,跟当地的谈判地位也会不一样(因为当地知道你不得不建)。所以,这个工厂目前看来更像是特斯拉买的保险。

这个困局是汽车行业常常会遇到的,主要因为汽车行业能拉动的GDP和上下游产业链很大,大到足够影响一个国家的程度。所以,国家往往希望开放市场的同时也来建生产。但这对企业来说就不一定是好事,两个工厂就要两套管理班子,两套资产,两套供应链,应对两套当地的各类繁杂事务。

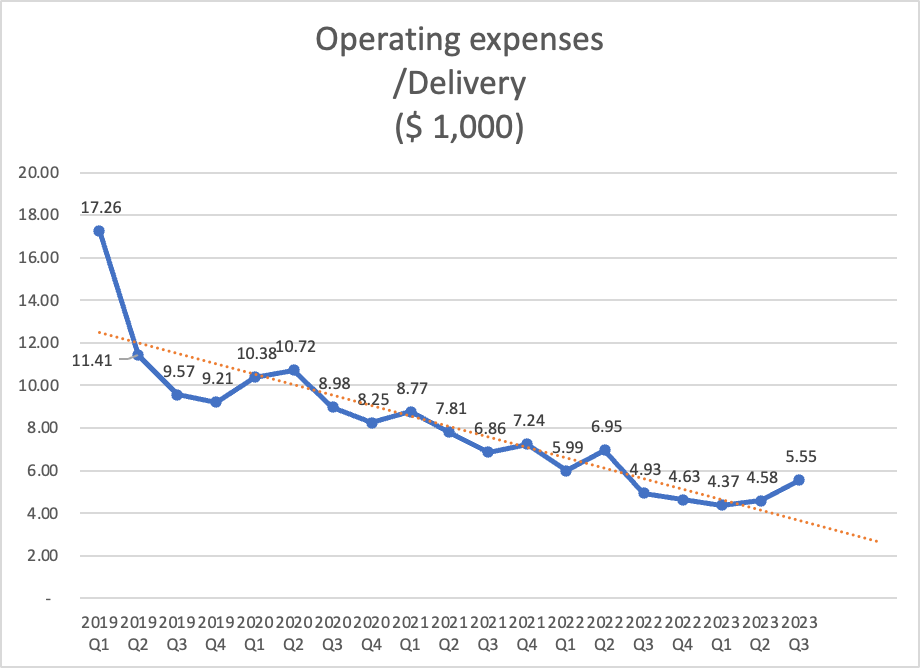

—— 运营费用 ——

—— 利润 ——

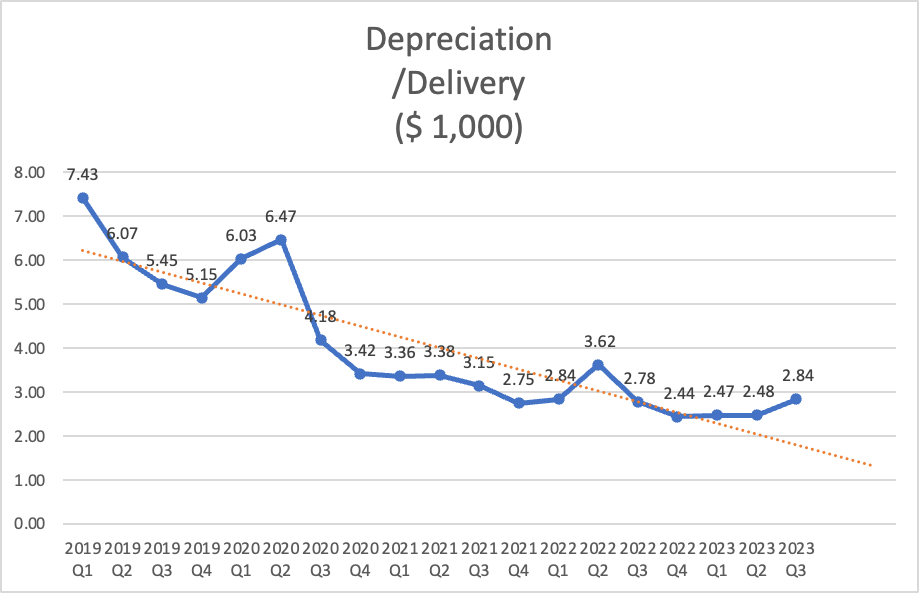

—— 生产资产效率 ——

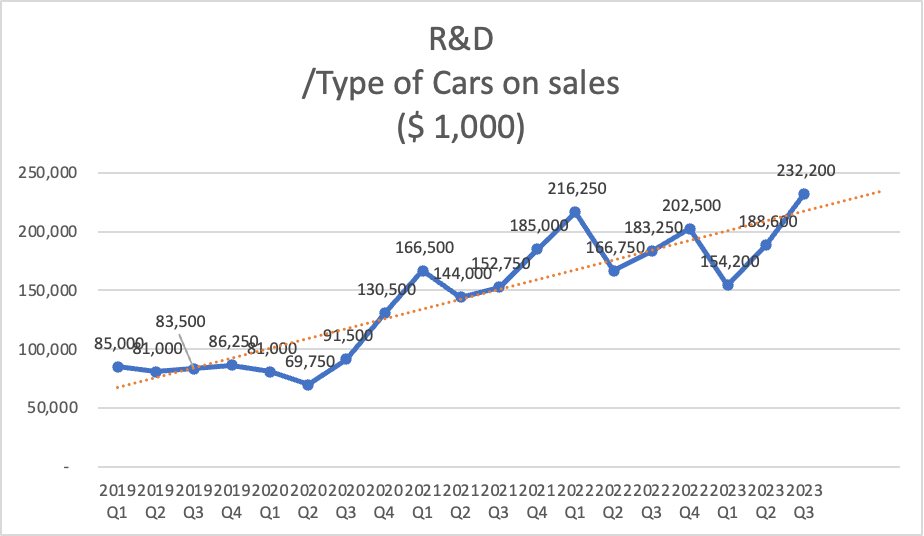

—— 研发投入效率 ——

很多事情是行业特性就决定了的,特斯拉强大如斯,依然难逃行业规律。

【文章转载自公众号技术清教徒,侵删】

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47