超额收益猎手谷琦彬的 “一二三四五”

“投资收益的一部分来自阿尔法,另一部分来自贝塔。对于我自己来说,更多想去把握个股层面的阿尔法,投资要去做高胜率的事情,避免在低胜率的事情下功夫。”这是天弘基金谷琦彬对投资收益来源的解释。

谷琦彬的团队自2500余只“制造周期股票”中,筛选出200只左右的核心股票池,力争在股票研究方面达到市场前列,致力于挖掘个股阿尔法。

一只经典代表作 天弘周期策略

天弘周期策略是谷琦彬的代表作,他于2018年12月管理该基金,Wind数据显示,截至今年6月末,谷琦彬管理期间获得了117.67%的回报,同期业绩比较基准增长率为18.56%。

根据最新基金评级信息,天弘周期策略获得海通证券强股混合型基金3年期/10年期五星评级,近三年排名74/849,近10年排名68/315;获银河证券偏股型基金3年期五星评级,近三年排名56/621;获晨星积极配置-大盘平衡基金3年期四星评级,近十年排名10/37。

谷琦彬管理的另外一只基金——天弘优质成长企业(2019年10月任职)获得了银河证券3年期五星评级,近三年排名6/47,并获得晨星灵活配置型基金3年期四星评级。

数据来源:基金半年报

数据来源:基金半年报

两类核心选股范围

谷琦彬选股范围主要来自两类:第一类是优质白马股,具备确定性的竞争优势,一定程度上能够熨平行业波动,他并不偏好追逐市场热点,而是坚持跟踪行业的龙头、白马型标的,将优质白马股作为核心资产,避免跟风投资。

第二类是细分市场隐形冠军,挖掘尚未被市场认知的优秀企业,旨在发掘未来的核心资产,谷琦彬认为在复杂的经济体结构中,存在没有被市场熟知的标的,希望能够挖掘其中护城河和竞争力较强的标的,以中长期维度获取超额收益。

股价周期三段论

对于股价的周期演绎,谷琦彬有一套“三段论”的理论。

第一个阶段的特征是偏左侧的价值挖掘和价值发现,这一段关注的人不多,个股的基本面逻辑通常存在分歧;在第二个阶段,公司的价值逐渐被市场认识,出现了估值修复和价值回归;第三个阶段,市场对公司股价出现了比较亢奋的情绪,这个时候股价的边际定价资金变成了趋势投资者。

谷琦彬偏向在第一个阶段买入,到第三个阶段卖出。不赚泡沫的钱,是一种减法的思维,第三个阶段的股价波动较大,做错了就会有很大的回撤,干脆就放弃这部分的投资。

四大特征

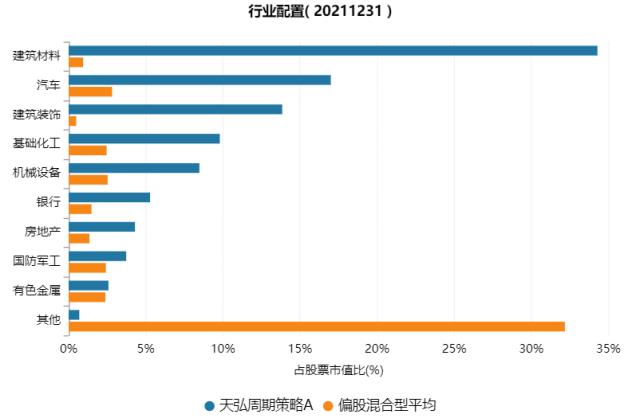

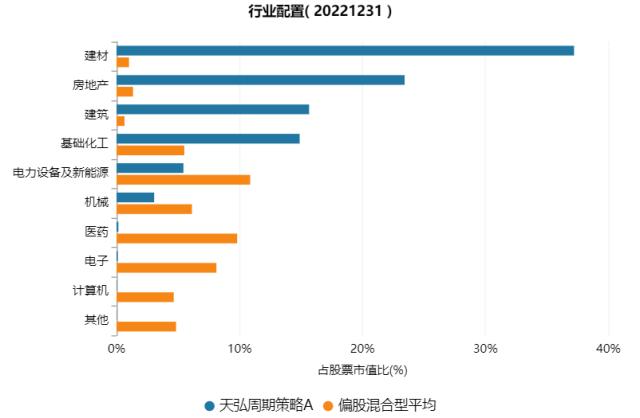

特征一:以制造业为核心。作为天弘基金制造周期团队领军人,谷琦彬深耕周期制造领域13年,目前制造周期研究团队已有11人,含基金经理3人,研究员8人,平均投研年限达7年以上。他的抓手和长期积累的能力圈主要是以制造业为核心的泛周期领域,其代表作天弘周期策略主要布局在建材、基础化工、房地产、机械等行业。

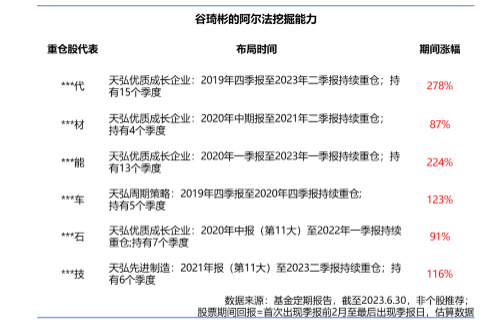

特征二:左侧布局,挖掘个股阿尔法。谷琦彬是纯粹的自下而上选手,选股alpha能力

经过了时间的检验。具体看,谷琦彬擅长左侧布局,挖掘细分领域的隐形冠军企业,并敢于在市场关注度不高时重仓买入并长期重仓持有。其对左侧、细分领域龙头挖掘、未来核心资产储备的研究,是他投资的关键,这也让他的操作风格更偏向于绝对收益的打法。

特征三:个股做减法。个股倾向于做减法,从2500+制造周期股票中,筛选出200只左右的核心股票,并且在持续跟踪中不断动态调整。

这些核心股票一方面经受了基金经理选股框架的层层检验,另一方面也预示着基金经理对这些股票的认知深度显著超越市场平均水平,更有希望从市场的激烈竞争中获取到超额收益;做持仓筛选时,谷琦彬及团队会判断这个股票可能带来多少预期收益率,对于组合的预期收益率可能是正向贡献还是负向贡献。

特征四:长期持股,均衡配置。谷琦彬的投资偏长期化,行业集中度位于同类中等水平,避免了单一行业过度集中带来的剧烈净值波动;持股集中度较高,精选优质标的进行配置,也是谷琦彬在个股层面做减法的另一种体现,表现在组合配置中则以胜率和赔率搭配来获得平稳回报。

天弘周期策略A持仓特征,数据来源:华宝证券

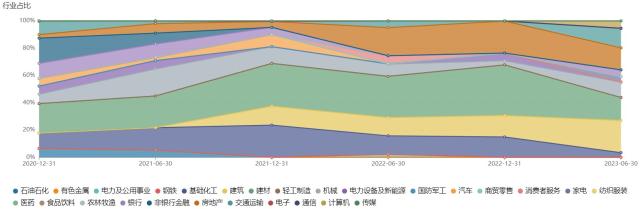

从谷琦彬管理产品的行业配置来看,长期行业配置既有地产链、大金融、基础化工、交通运输、汽车等顺周期领域,又有电子、电力设备及新能源等偏成长领域,过往重仓行业数量多达16个,覆盖中信一级行业50%以上领域。过往重仓行业数量多达16个,覆盖中信一级行业50%以上领域。

天弘周期策略行业占比,数据来源wind,截至20230630

历经五段行情 能力经受检验

天弘周期策略A自谷琦彬任职以来的收益、回撤控制表现均超越多数同类样本,根据华宝证券的研究,该基金在一定的安全边际下呈现出较强的上升势能,从谷琦彬过往经历的5段行情来看,也体现出了他在不同环境中突出的投资能力。

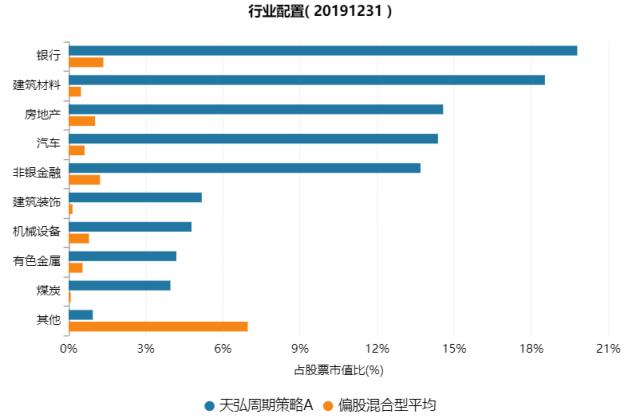

第一阶段(20190308~20191231),市场呈现普涨行情,赚钱效应显著,食品饮料、电子赛道涨势领先,天弘周期策略A虽未对上述两个行业有所重仓,但参与的板块如建材、银行等回报表现同样居前,最为偏好的非银金融板块也有明显正回报,此阶段基金的收益和风险控制能力表现能够超越同类中位数。

数据来源:Wind

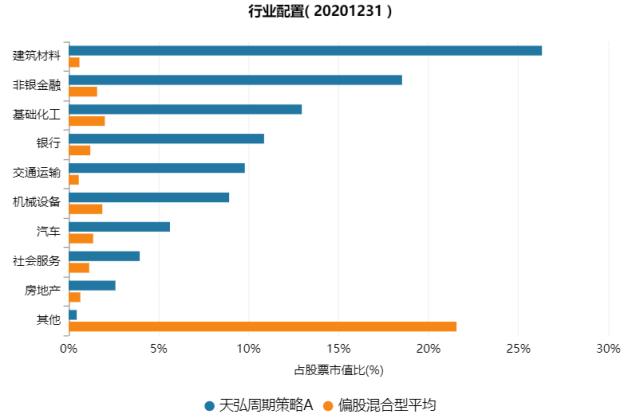

第二阶段(20191231~20201231),权益市场先抑后扬,大盘指数走势沉闷,事件驱动部分行业走强,医药、消费板块涨幅居前,但谷琦彬并不热衷于追逐此类热点,重仓更多是在非银金融、建材、汽车、交通运输等多个板块灵活切换。从绝对水平看,47.22%的正收益也说明了谷琦彬坚持在能力圈范围内为投资者带来稳健回报的投资理念。

在一次访谈中,谷琦彬也回忆2020年上半年是比较难熬的一个阶段,“那时候市场风格非常极致,而制造业被打了下去。我当时倾向于认为自己的判断没有错,制造业也在2020下半年起来了。”

数据来源:Wind

第三阶段(20201231~20211231),市场风格分化明显,上游资源品、新能源板块成为市场追逐的焦点,此阶段天弘周期策略A充分享受建材、基础化工、机械等重仓行业的上涨红利,净值上扬34.20%,结合风险后的风险收益比位于同类市场领先水平。

数据来源:Wind

第四阶段(20211231~20221231),在多重因素影响下,市场风险偏好下行,行情经历几段起伏,全年价值板块防御属性突出,行业涨少跌多。此阶段天弘周期策略A仍坚守泛周期赛道,但在同类中的排名较靠前,风险调整后的收益跑赢多数同类产品。

数据来源:Wind

第五阶段(20221231~20230630),权益市场经历一波回暖之后维持震荡,板块热点以AI、中特估概念演绎较为极致,偏价值板块占优,其中天弘周期策略A的部分重仓股也具备价值属性,无论是净值表现还是回撤控制,均领先于过半的同类市场产品。

在当下市场情绪低迷之时,一些基金公司已经在积极布局权益基金发行,正在发行的天弘阿尔法混合型基金(A类:018752;C类:018753),拟任基金经理就是谷琦彬,他也在近期强调:把目光往两个季度以后去看的话,目前其实更多是踏空的风险,而不是资产下跌的风险。

谷琦彬也相对看好地产产业链、制造业升级和低碳类资产三大方向。他认为,地产产业链方面很多资产调整幅度已经到了具备有吸引力的位置,现在的定价水平蕴含了未来较大的正期望值。即使不考虑行业向上修复,仅仅是供给侧细分格局的大幅优化,也可以给地产链相关龙头提供一定的阿尔法。

风险提示:

观点仅供参考,不构成任何投资建议。投资者在进行投资前请仔细阅读基金的《基金合同》、《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。市场有风险,投资需谨慎。过往业绩不代表未来表现。产品评价数据及排名数据来自于海通证券基金研究中心、银河证券基金研究中心、晨星基金,截至2023年9月底。天弘周期策略成立于2009年12月17日,历任基金经理:姚锦(20091217-20110505)、吕宜振(20100416-20110426)、高喜阳(20110422-20130607)、钱文成(20130531-20160222)、肖志刚(20130918-20160222)、陈国光(20151120-20191227)、谷琦彬(20181208至今),近5年完整年度业绩与同期业绩比较基准收益率分别为-27.09%(-18.09%)、41.50%(26.80%)、47.22%(20.35%)、35.98%(-3.08%)、-18.82%(-16.34%)。天弘优质成长企业精选灵活配置混合型发起式证券投资基金-A类成立于2019年10月18日,成立以来近5个完整会计年度产品业绩及比较基准业绩为2020年65.06%(17.69%)、2021年35.89%(13.64%)、2022年-22.7%(-15.75%)业绩数据来源于基金定期报告。在职历任基金经理:谷琦彬(2019年10月18日~至今)、张寓(2020年12月30日~2022年09月24日)。天弘先进制造混合型证券投资基金-A类成立于2021年04月22日,成立以来近5个完整会计年度产品业绩及比较基准业绩为2022年-15.99%(-18.97%)业绩数据来源于基金定期报告。在职历任基金经理:谷琦彬(2021年04月22日~至今)。天弘高端制造混合型证券投资基金-A类成立于2021年07月14日,成立以来近5个完整会计年度产品业绩及比较基准业绩为2022年-21.8%(-21.6%)业绩数据来源于基金定期报告。在职历任基金经理:李佳明(2021年07月14日~至今)、谷琦彬(2021年07月14日~至今)。天弘低碳经济混合型证券投资基金-A类成立于2022年06月28日,成立以来产品及比较基准业绩为-9.82%(-5.83%)业绩数据来源于基金定期报告。在职历任基金经理:谷琦彬(2022年06月28日~至今)、唐博(2022年06月28日~至今)。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47