亏损加剧 美债多头遭遇至暗时刻仍不退缩

华尔街曾经的标语是“2023年是债券年”。然而,基金经理们正在接受有史以来最艰难的一年。

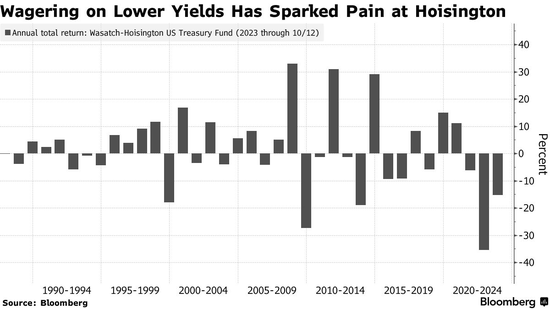

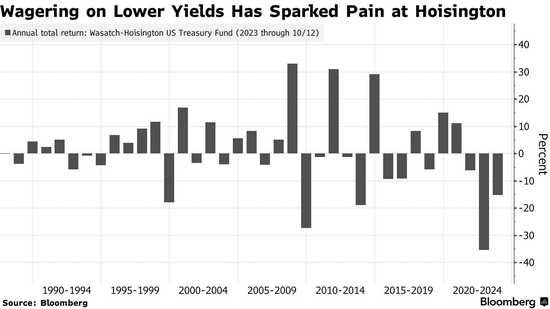

海辛顿投资管理公司(Hoisington Investment Management Co.)81岁的首席经济学家Lacy Hunt分析市场、美联储政策和经济已有近半个世纪,他说这是他整个职业生涯中最艰难的时期。Hunt说:“这是非常非常令人惭愧的一年。”外媒汇编的数据显示,该公司旗下的华沙奇-海辛顿美国国债基金(Wasatch-Hoisington U.S. Treasury Fund)今年迄今亏损了13%,而2022年则下跌了34%。

汇丰控股有限公司(HSBC Holdings Plc)的Steve Major说,他认为美国政府不断增加的债券供应并不重要是“错误的”。本月早些时候,摩根士丹利终于加入了美国银行的行列,转而对美国国债持中性立场。

由于对以色列-哈马斯冲突将升级并席卷中东其他国家的担忧有所缓解,周一美国国债下跌。10年期美国国债收益率上升了5个基点,达到4.66%。这比2023年开始时高出近80个基点。

去年的大幅亏损比较容易向客户解释——每个人都知道,当通胀高企、央行提高利率时,债券价格就会受到影响。2023年的预期本来是,美国经济将在数十年来最大幅度加息的重压下崩溃——在政策放松的预期下,债券将获得收益。

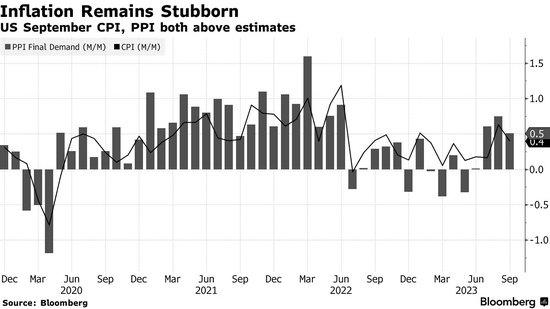

然而现实却相反,即使通胀放缓,就业数据和其他衡量经济健康状况的关键指标依然强劲,使得物价加速增长的威胁始终存在。收益率飙升至2007年以来的新高,使美国国债市场史无前例地连续第三年出现年度亏损。

没有美联储在市场上购买债券来压低借贷成本,美国的巨额赤字以及填补赤字所需的不断膨胀的债券发行量,现在以一种前所未有的方式变得重要起来。

海辛顿的Hunt和他的同事们一直在讨论是否要全面改变对长期债券的看涨立场,因为他们认为通胀放缓会抑制收益率的假设未能实现。今年早些时候,他们确实缩减了债务久期,但缩减得还不够。

Hunt说:“我们认为通胀会下降,而事实确实如此。实际上,在过去的经济衰退中,通胀率从未出现过如此大幅度的下降。因此,国内生产总值仍在上升的事实是前所未有的。”

与此同时,正是由于预期经济收缩终将发生,华尔街伤痕累累的多头们才没有退缩太远,因为他们正试图管理他们所谓的受限基金,这些基金只能投资于国债市场。“硬着陆即将到来,”亨特说。

摩根大通资产管理公司的固定收益首席投资官Bob Michele在10年期美国国债收益率触及4.30%时削减了他在美国国债上建立的超配头寸。此后,收益率已经上涨了50多个基点。虽然目前的水平看起来很有吸引力,但这位在债券市场工作了40年的老手正在等待尘埃落定。

Michele说:“我们必须尊重市场的技术面,看看在什么情况下会冲高。”他今年早些时候曾预测,到8月份,整个曲线的收益率可能会低至3%。他说,“如果较长期限的收益率超过5.25%,而就业市场保持坚挺,那么就是真正撤退的时候了。”

先锋集团和私募股权巨头KKR & Co Inc.等公司曾将今年的美国国债回归吹捧为“风暴中的锚”。但现实却令人唏嘘不已。自4月份以来,10年期美债收益率已连续上涨。

由于以色列和哈马斯之间的冲突加剧了市场对冲突升级的担忧,交易员们开始追逐风险最小的资产,美债因此在过去一周收复了一些失地。但在涨势背后,核心的不确定性并没有消失,美联储表示下一次利率变化可能是加息。

可以肯定的是,现在如果对持仓做出180度大逆转,代价将是高昂的。杰富瑞国际公司(Jefferies International)汇编的数据显示,许多多头头寸是在收益率为3.75%时建立的。

即使在债券暴跌之后,仍有一些指标表明投资者可以持有更长时间。所谓的收益率与期限比率(衡量债券收益率需要攀升多少才能抹去未来利息支付价值的指标)徘徊在89个基点左右。

安联全球投资者英国有限公司(Allianz Global Investors UK Ltd.)的投资组合经理Mike Riddell说,尽管转向了期限较短的债券,但他仍然“非常看好债券”。对于为Robeco管理多资产投资组合的Aliki Rouffiac而言,较高的收益率增加了经济硬着陆的风险,这也是她利用债券对冲股票可能出现的长期回落的原因。

安盛投资管理公司(AXA Investment Managers)核心投资首席投资官Chris Iggo说:“这是棘手的三年。市场让怀疑者有更多理由质疑固定收益的价值。不过,让我大胆地说一句。明年将是债券年。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47