天风证券:给予厦门国贸买入评级

天风证券股份有限公司陈金海,徐君,郑澄怀近期对厦门国贸进行研究并发布了研究报告《周期复苏,盈利拐点有望来临》,本报告对厦门国贸给出买入评级,当前股价为7.88元。

厦门国贸(600755) 大宗商品价格上涨, 盈利拐点有望来临 原材料供应链公司把大宗商品货值计入营收,收入与商品价格相关性较高;利润端,随着综合服务能力的提升、深入产业链运营,供应链业务利润在价格上升周期或出现更大的弹性。 6 月份以来,南华工业品持续上涨,其中能源化工品、铁矿石等价格涨幅较大,厦门国贸的相关业务占比较高。低基数下, 2023Q3 有望出现盈利增速拐点。 2022 年以来,中美库存周期下行 1.5 年左右, 库存同比增速均处于历史低位。 7-8 月库存领先指标 PPI同比跌幅收窄, 8 月中国库存同比增速回升,我们预计中国有望迎来库存上行周期, 2024-2025 年厦门国贸盈利有望较快增长。 行业出清,厦门国贸市场份额有望提升 一方面, 大宗商品价格波动下,小规模民营企业可能收缩规模、甚至退出。回顾 2012 年钢贸危机,全国的钢贸商数量从 2012 年的 20 万家缩减至 2015年初 10 万家左右。 2023 年以来大宗商品价格波动下行, 同样又有一大批钢贸企业进入破产清算阶段,中小供应链企业因为缺乏有效的风险管理体制机制, 或步入新一轮出清阶段。 而厦门国贸在大宗商品下行期间积极提升品类市场份额, 23H1 铁矿/钢材/煤炭/能化经营货量同比增长 20%、30%、70%、 17%,整体供应链收入仍实现正增长。 另一方面, 部分央企受监管约束,可能退出大宗商品供应链业务。 国务院国资委全面开展央企虚假贸易专项整治行动, 禁止央企背离主业开展贸易业务、从事融资性贸易业务。 我们认为地方国企由于兼具组织架构灵活、经营转型市场化以及资金信用背景雄厚的特点, 市场份额有望持续提升,距离美日大宗供应链 CR4(50%+) 仍有较大提升空间。 低估值、高股息,价值有支撑 头部大宗供应链公司的估值处于历史低位, 2023 年 9 月底 PE 在 6 倍左右,隐含投资回报率较高。 虽然厦门国贸历史利润增速不及厦门象屿、浙商中拓,估值水平较低,但上半年以来呈现的经营韧性在同类公司中表现优异。如果未来商品价格上行, 厦门国贸有望实现价值重估。分红角度而言, 2022年分红比例 39.86%,比 2021 年的 32.26%明显提升,股息率 6.92%; 头部原材料供应链公司的 2023 年预期股息率在 7%左右,价值有较强支撑。 下调盈利预期, 维持“买入”评级 基于 23H1 大宗商品价格下行,一定程度影响公司收入利润, 我们下调盈利预测, 预计 23-25 年归母净利润 28.61、 41.57、 54.20 亿元(前值分别为36.20、 44.19、 52.84 亿元),同比-20%、 +45%、 +30%, 维持“买入”评级。 风险提示: 大宗商品消费需求减少风险,大宗商品价格下跌风险, 应收款坏账增加风险,汇率和利率波动风险

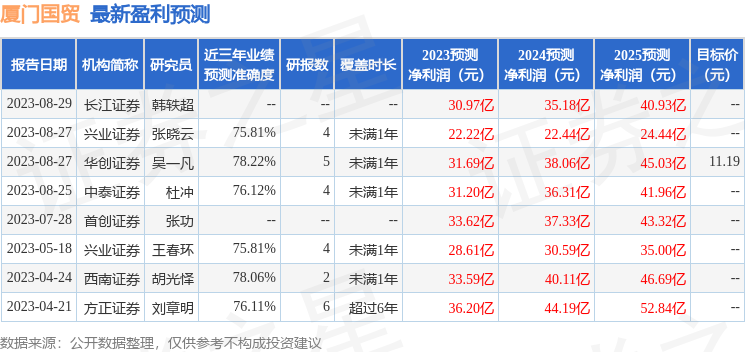

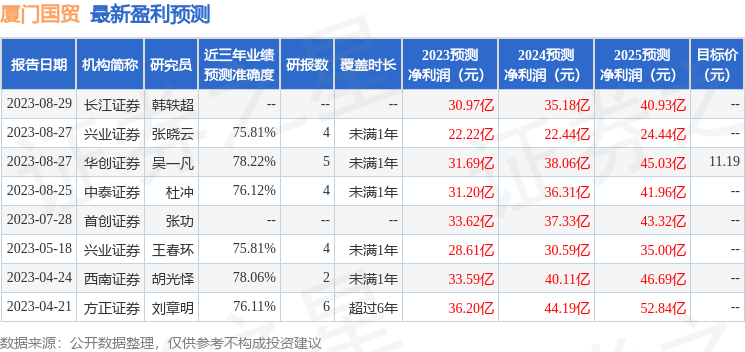

证券之星数据中心根据近三年发布的研报数据计算,华创证券吴一凡研究员团队对该股研究较为深入,近三年预测准确度均值为78.22%,其预测2023年度归属净利润为盈利31.69亿,根据现价换算的预测PE为5.52。

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级4家,增持评级1家;过去90天内机构目标均价为11.19。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26