违约潮、银行业危机……几十年来最猛烈的加息压力即将显现?

虽然几十年来最猛烈的加息即将进入尾声,但是其带来的压力还在后头,四大风险恐将“报复”经济……

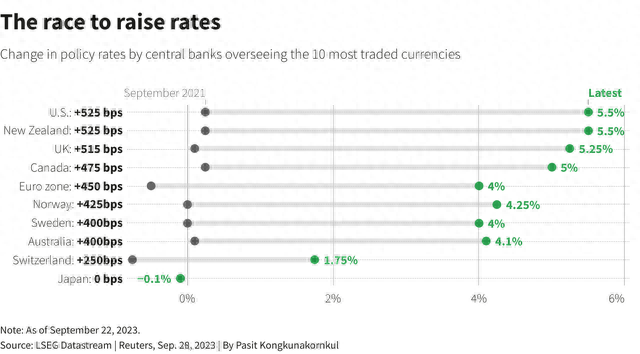

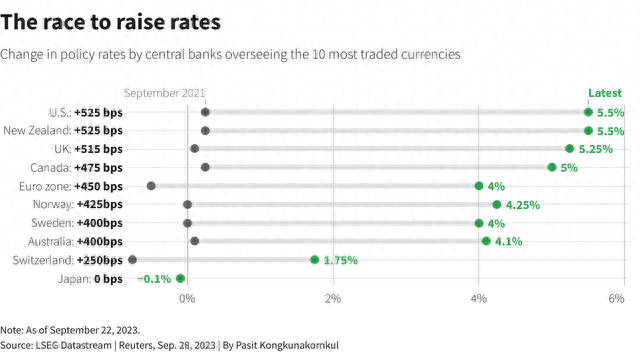

随着今年最后一段时间的临近,市场终于松了一口气,因为几十年来最猛烈的全球货币紧缩周期终于接近尾声。

然而,加息带来的压力才刚刚开始显现,随着各国央行暗示利率可能会在更长时间内保持在较高水平,市场对其潜在冲击仍然很担忧。高利率具体会带来哪些压力呢?

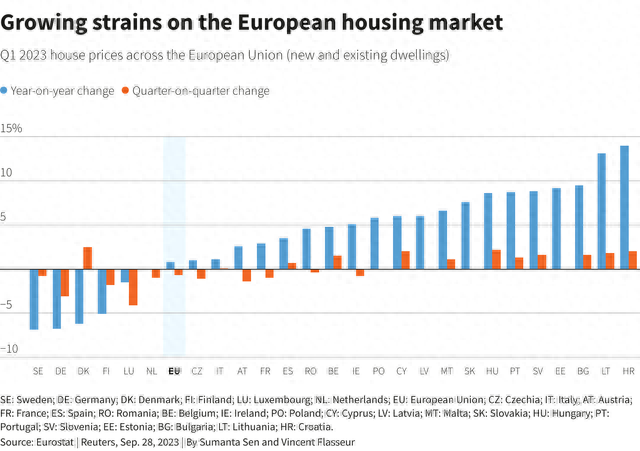

1.房地产业承压

没有哪个行业比房地产行业更能感受到加息的影响,并且房地产行业仍受到疫情的影响。

一连串德国开发商陷入资不抵债,由于空置率触及30年高位,伦敦写字楼市场陷入“租金衰退”,美国银行公布的数据显示,上半年房地产业务亏损不断攀升,并警告未来还会出现更多亏损。

瑞典是欧洲受冲击最严重的国家,因为其大部分房地产债务都是短期的,导致该国首当其冲。拥有包括医院和学校在内的大片地产的瑞典房地产集团SBB,正忙于修复因严重亏损和现金减少而受损的财务状况。

这场危机也殃及了瑞典最大的住宅业主Heimstaden Bostad。从斯德哥尔摩到柏林,这家拥有300亿美元资产的投资者正在努力应对数十亿美元的资金短缺。

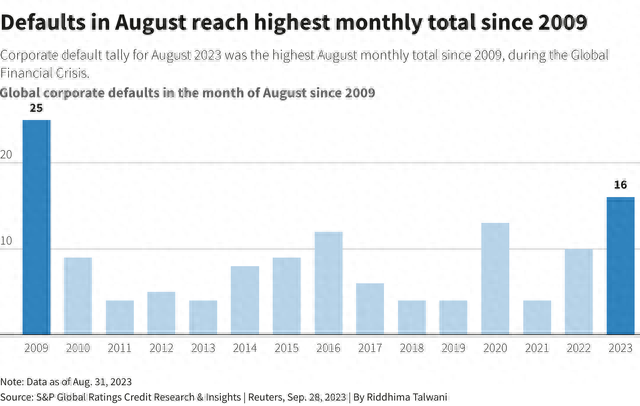

2.或掀起企业违约潮

企业债务违约已经开始增加,即使是在通常比较平静的月份。

标准普尔的数据显示,8月份全球新增企业违约数量达到16起,为2009年以来的最高水平,这是企业压力正在积聚的最新迹象。

“市场上有很多关于企业压力和隐性杠杆的讨论,但尚未爆发。我们仍然认为违约潮即将到来”,宝盛银行(Julius Baer)固定收益研究主管马库斯•阿伦斯帕奇(Markus Allenspach)表示:

“在低利率时代,美国和欧洲有很多僵尸企业,我无法想象它们在现在的高利率下如何生存。”

标准普尔预测,到2024年6月,欧洲垃圾级企业的违约率将从8月份的3.4%升至3.75%。

3.银行业危机或卷土重来

自3月份的金融危机造成严重破坏以来,银行业压力已经从投资者的担忧名单上消失了。

6月份,美国大型银行顺利通过了美联储的年度健康检查。欧洲央行已要求各银行提供每周流动性数据,以便更频繁地检查它们抵御利率上升带来的潜在冲击的能力。

苏黎世保险集团首席市场策略师盖伊•米勒(Guy Miller)表示,与3月份相比,银行在资本和流动性方面的状况有所改善。

不过,它们的未来仍存在很大的问号,尤其是在全球房地产崩盘的影响下。

“对小型银行而言,存款外逃以及商业地产和其他信贷敞口仍存在固有的脆弱性”,米勒表示。

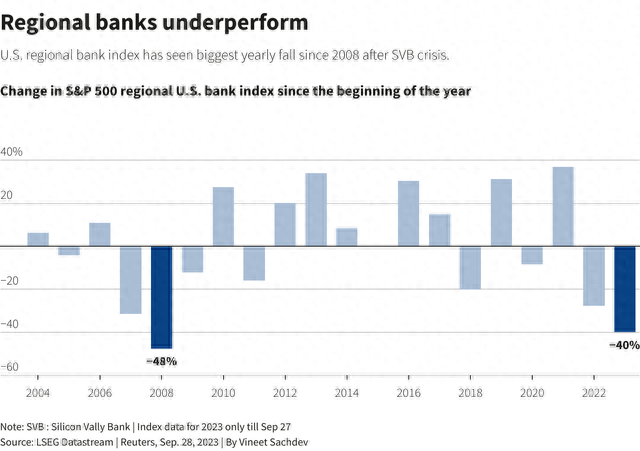

标普500美国地区银行指数今年累计下跌近40%,势将创下2008年以来的最大年度跌幅。

米勒指出,欧洲银行也很脆弱,因为它们的规模相对于经济而言更大,这使它们更容易受到各种风险的影响。

4.日本央行的不确定性

日本央行一直坚持超宽松的货币政策,但可能会收紧货币政策。此外,日本大举投资从美国科技股到高收益新兴市场货币等各种资产的时代戛然而止的风险也在上升。

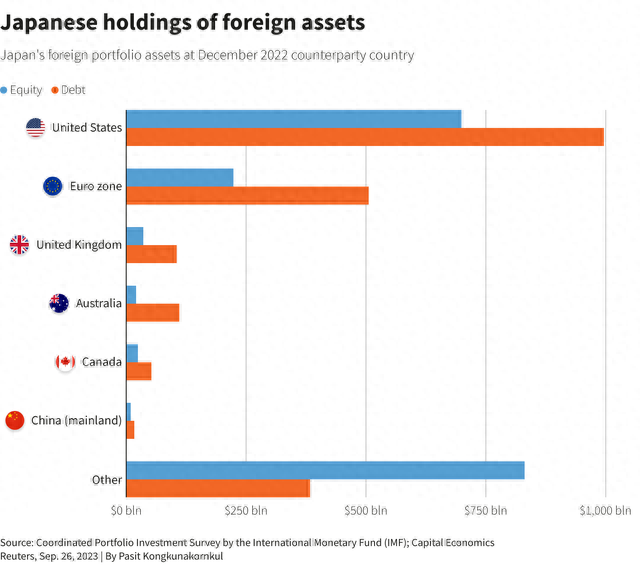

凯投宏观预计日本央行将在明年1月份上调政策利率。报告指出,长期以来一直在其他地方寻求更高投资收益的日本投资者持有大约1万亿美元的美国债券。他们也是欧洲和澳大利亚债券的大买家。

日本抛售美国国债可能进一步推高已经处于全球金融危机以来最高水平的收益率。这可能损及股市。当投资者预期低风险政府债券的回报更高时,股市往往表现更差。

未来几个月预计市场将对日本央行表现出更大的敏感性。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33