灰度报告关于比特币的目标:明确潜在市场的规模

当下,比特币被视为一有限资源的数字商品,它作为实体黄金的数字替代品已逐渐崭露头角。然而,与黄金投资市场相比,比特币市场规模仍相对较小。我们预测比特币将持续占据黄金市场份额,作为更适应数字化时代的价值储存工具。

然而,比特币的潜在应用远不止于其作为潜在黄金替代品的角色。通过采用闪电网络或其他解决方案,降低交易成本的可能性可能有助于比特币在全球经济某些领域与法定货币竞争,并在全球经济领域不断创新。随着时间的推移,网络(例如NFT和智能合约的第二层协议的发展)可能会为比特币的潜力做出贡献。

这些潜在市场的总体规模可能意味着,随着时间的推移,比特币的估值仍有巨大的增长空间。

尽管比特币已经存在了14多年,成千上万的人持有,但对其潜在用途仍然存在争议。在某种程度上,这并不奇怪:因为比特币与以前有很大不同,其核心技术和围绕它的生态系统需要时间才能成熟。对于投资者来说,这意味着该资产的潜在市场(该技术可以扰乱的现有经济结构)始终是一个不断变化的目标。虽然我们可以量化比特币市场机会的某些方面,但创新始终在扩大世界上第一个公共区块链的可能性。我们看到了一系列潜在的用例:从数字价值存储到交换媒介,再到非货币区块链活动的结算层。

比特币作为价值储存手段

如今,比特币已经被一些人视为一种稀缺的“价值储存”资产,与黄金的数字竞争对手。这一用途从一开始就显而易见——比特币的创始人中本聪将代币比作具有特殊属性的稀有贵金属:它“可以通过通信渠道进行传输”。尽管黄金存在的时间较长,但比特币仍然具有某些特点,尤其是其便携性,对其持有者具有吸引力;只要持有者能够访问互联网和私钥,比特币就可以在世界任何地方使用。自比特币诞生以来的经济环境——金融危机、大流行、通货膨胀急剧上升——加速了对可能有助于保护资产实际价值的工具的需求,这支持了比特币作为黄金的数字替代品的地位。

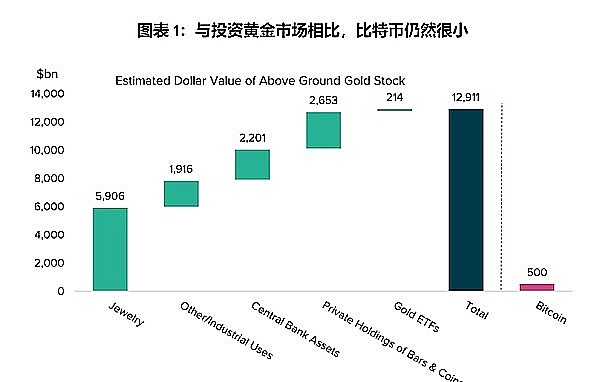

与实物黄金市场相比,比特币的市值约为5000亿美元。我们估计地上黄金存量的市值约为13万亿美元,其中大约3万亿美元来自私人黄金投资(包括ETF以及持有的金条和金币),略多于2万亿美元来自央行持有的黄金(见图表1)。尽管比特币在过去的十年中有了巨大增长,但黄金投资市场的规模仍约为比特币的五倍(或九倍,如果包括央行持有的黄金)。我们预计,比特币可能会继续从黄金手中夺取市场份额,作为更适合我们数字化时代的价值储存资产。

比特币作为一种交换媒介的角色

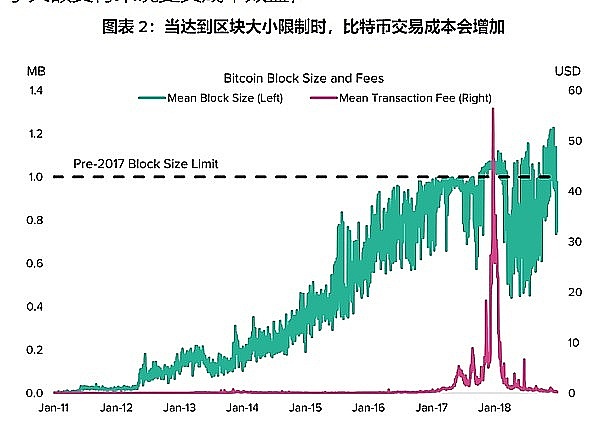

然而,尽管比特币最初被设想为一种点对点电子现金系统,其作为数字交换媒介的发展进展相对较慢。这可能受到多种因素的影响,包括其历史上的价格波动、现有货币体系的网络效应以及比特币的交易成本。在比特币网络早期,交易成本相对较低,因此这种数字代币经常被用于试验性的交换媒介。然而,随着网络的使用量不断增加,并且区块链开始充斥着交易,比特币的交易成本变得更高且更加不稳定(请参考图表 2)。这些成本是与交易复杂性相关的(即交易在区块链中占用的字节数),而不是与其美元价值相关的。因此,比特币交易对于大额支付而言更具成本效益。

关于比特币作为交换媒介的广泛应用问题,我们可以提供以下改写:

在稳定的发达市场经济体中,长期来看,比特币似乎不太可能作为更广泛的交换媒介得到广泛应用。尽管区块链技术可能有助于改善现有的支付基础设施,但大多数零售交易更有可能采用稳定币,最终可能过渡到央行数字货币(CBDC)。尽管一些用户可能欣赏比特币交易的去中心化特性,但银行卡数字支付在今天的主导地位表明,大多数用户更看重速度、便利性和稳定性。

然而,在满足特定条件的全球经济部分中,我们可以预见比特币将更广泛地用作交换媒介。例如,在国内货币或银行体系不稳定的国家,比特币可能成为首选的交易媒介;在这些情况下,用户也可能欣赏比特币的抗审查特性,特别是在交易成本较低或已克服现有货币/银行体系的网络优势的情况下。

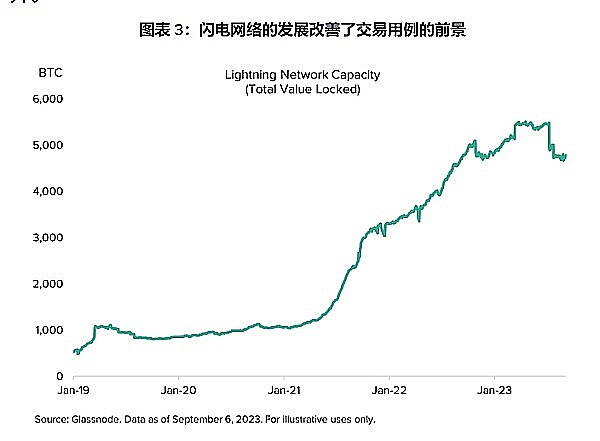

闪电网络是一种比特币的第二层扩展解决方案,专为低成本和大规模支付而设计。用户不是在主要区块链上结算每笔交易,而是通过链下渠道发送和接收付款,然后可以定期将其结算到主网络。虽然闪电网络最初的采用率相对较低,但随着进一步开发,它已显示出更多的潜力(请参考图表 3)。值得注意的是,闪电网络不仅适用于直接的比特币交易,还可以支持稳定币或通过比特币进行的法定支付(即法定货币到比特币到法定货币的支付)。在这些情况下,比特币将作为数字支付网络的结算资产积累价值,即使它不直接用作数字支付媒介。

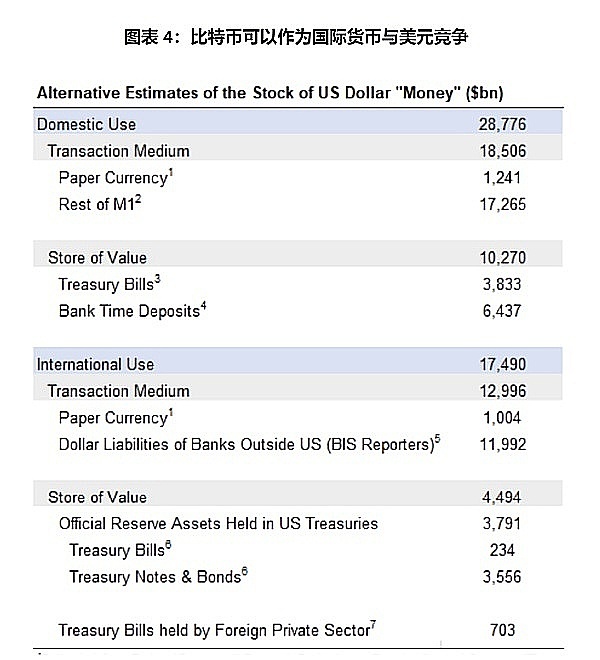

如果比特币能够在作为交易媒介或促进数字法定交易的网络方面取得进展,那么潜在的市场机会可能会非常巨大。举例来说,我们可以看到全球范围内" M1"(通常被经济学家定义为流通货币的总额)大约为60万亿美元。因此,如果比特币能够占据这个市场的一小部分份额,我们相信这将对比特币的潜在估值产生有重大影响。

正如前面所提到的,我们认为比特币不太可能成为发达市场经济体零售交易的主要媒介,因为我们预计稳定币更有可能填补这个角色。然而,不同类型的“货币”并非都是相同的,有些现有的类货币资产存量可能更容易被取代。

考虑美元在国际上的使用情况:美元在美国之外也广泛使用,包括在不涉及美国居民的交易中。这些用途可能更容易受到基于区块链的媒介的挑战。在国内经济中,国家政府可以通过规则和法规来控制公众对特定货币的使用(例如,要求以本国货币纳税,或限制银行存款中可以持有的外币数量)。相比之下,在国际市场上,事实上的交换媒介和价值储存手段是一种选择问题,并由公众需求来决定。因此,任何一种国际货币媒介的主导地位都可能随着时间的推移而发生变化。

许多经济体已经深受美元化的影响。全球经济中货币的复杂地理和多种功能可能意味着比特币和/或其他加密货币在作为交换媒介方面仍存在市场机会,即使法定支持的稳定币可能成为未来主要的交易媒介。

比特币作为结算层

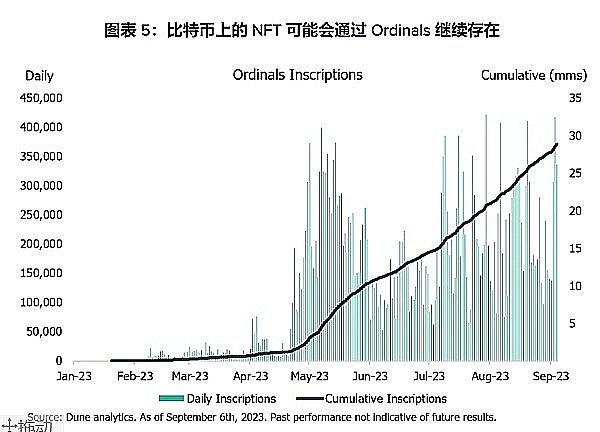

尽管比特币最初被设想用于金融应用,但从长远来看,该网络的潜在用途可能会超越金融领域。在过去的一年中,比特币网络上的智能合约和NFT(不可替代代币)引起了广泛关注,有效地扩展了网络的应用范围。2022年12月,比特币开发者Casey Rodarmor发布了ORD软件,为比特币网络上的Ordinals或类似NFT的资产开辟了新的可能性。2021年,比特币协议升级降低了存储任意数据的成本,而Ordinals则允许用户将比特币的最小单位(聪)变为NFT。这个用例也为数字艺术和收藏品市场打开了比特币网络的大门。初期对这一功能的兴趣推动了2023年5月矿工收取的总费用中约占30%的1,390 BTC。虽然Ordinal交易量后来有所减少,但新的铭文继续以稳定的速度增加。今年,总共有12个铭文达到了26毫米,这表明比特币上的数字艺术品可能会继续存在。

比特币区块链上智能合约的潜力将进一步扩大网络的影响范围。在这方面,Starks是早期的领导者之一,它是一个比特币的第二层扩展,引入了智能合约功能到比特币生态系统中,并为金融、游戏和社交应用等去中心化应用(dApp)提供支持。尽管Starks的总锁定价值(TVL)仅为20亿美元,可以被视为试点项目,但更大规模的智能合约平台,如以太坊、其主要的扩展解决方案和Solana,每个平台都维持着超过300亿美元的TVL。去年,Starks平台吸引了开发者的广泛兴趣和关注,拥有超过90个dApp和43名全职开发人员,排名智能合约平台中的第28位,领先于Lido、Chainlink、The Graph和XRP等项目。

总的来说,Ordinals和Starks的早期进展表明,比特币在数字艺术、收藏品等领域具有潜在的适用性。这些新用例目前正处于引入新最终用户(包括艺术家、开发人员、投资者、收藏家和游戏玩家)到网络的初步阶段。但从长远来看,如果比特币能够将不断增长的活动和开发者的兴趣转化为这些领域长期具有全球吸引力的生态系统,我们认为它也将受益于对这些领域的投资,如670亿美元的艺术品市场、3720亿美元的收藏品市场和2270亿美元的视频游戏市场等。

用例的发展情况

对于比特币的潜在市场,我们只能提供粗略的估计,并且必须承认在提供这种估计时存在相当大的不确定性。这是因为比特币只是数字资产的一种,它需要与其他加密货币竞争,或者还需要面对未来可能出现的创新,才能够夺取黄金和法定货币市场份额。此外,正如我们可以从智能合约和NFT的发展中看到的,很难准确预测开发者未来将如何利用比特币网络。尽管存在这些不确定性,但我们对比特币未来持乐观态度,相信它将通过多种途径持续增长。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56