房市陷入供需失衡困局!美联储降息更加无法着急?

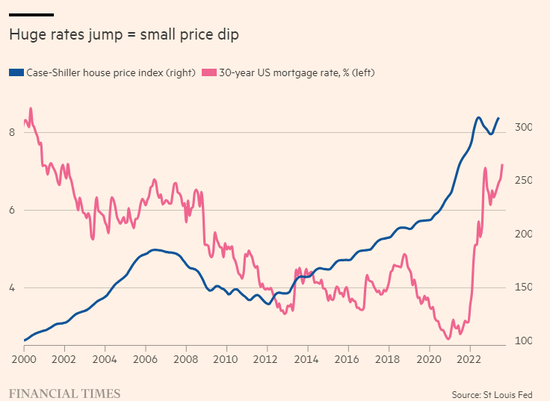

在美联储开启数十年来最激进的加息周期后,美国30年期固定抵押贷款利率目前已超过7%,创2001年以来的最高水平。然而如下图所示,房价却再次小幅上涨。

从图表中可以看到,几十年来最快增长的抵押贷款利率仅导致房价连续下跌了七个月。自2月份以来,房价开始上涨,去年的跌幅已被消除。

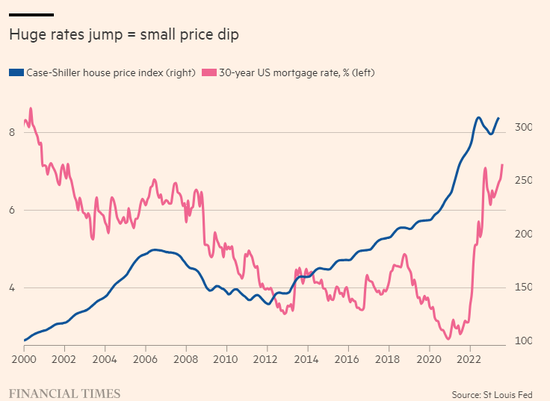

房价复苏的原因在于供应紧张。十多年来,由于建设太少,美国住房供应长期不足。在高抵押贷款利率的背景下,没有人愿意放弃3%左右的固定利率。从某些指标来看,住房供应量接近历史低点。

总而言之,即使是昂贵的抵押贷款对需求带来压力,也不足以长期压低房价。下图显示在住房供应中占很大比例的现有房屋库存稀缺。

在最近的一份报告中,桥水基金的资深投研人员拉里·科夫斯基(Larry Cofsky)、布兰登·罗利(Brandon Rowley)和克劳福德·克鲁克斯(Crawford Crooks)更进一步分析了这些动态。他们认为,住房供需失衡可能迫使美联储在较长时间内维持较高利率。他们总结的要点如下:

1、利率抑制了住房需求。在本次加息周期的前15个月,抵押贷款占GDP的比重下降了3%。这一降幅非常大,是迄今为止加息周期早期出现的最大降幅。上一次出现这种情况还要回溯到1999年,当时在加息的前15个月,抵押贷款占GDP的比重下降了0.5%。

2、然而,正如上面两张图表所示,由于供应紧张,住房需求的大幅下降几乎没有影响房价。

3、低迷的销售和住房建设似乎都不太可能在短期内提振供应。由于经济具有弹性且家庭资产负债表状况良好,很少有房主被迫出售。而且新建房屋进度太慢。Cofsky、Rowley和Crooks估计,住房供应缺口约为300万至500万。但每年仅有约150万套的新屋能跟上新家庭组建的步伐,因此并不能解决短缺问题。

4、高利率对需求抑制的大部分影响已经显现。利率的快速上升实际上“切断了抵押贷款渠道”,导致去年房价小幅下跌。然而,这已经发生了。即使利率进一步上升,受新家庭组建或离婚等因素推动的房屋需求自然减少,也会给房价提供底线。

5、因此,降息有可能通过提振住房需求导致通胀抬头。通过重新开放抵押贷款渠道,较低的利率可能会提振需求和价格。考虑到住房对经济增长和通货膨胀的影响力(租金占消费者价格指数的三分之一),长期较高的利率“将需要成为限制住房的机制”。

《金融时报》编辑Ethan Wu表示,这种对房地产市场的诊断似乎是正确的。但出于两个原因,他们有点怀疑房地产市场对降息的束缚是否如此紧密。

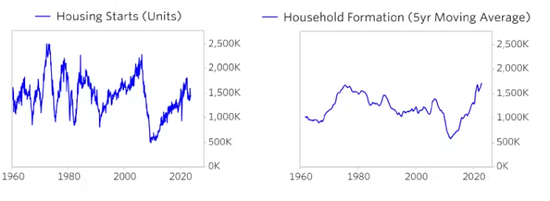

首先,利率锁定效应虽然强大,但具有两面性。房主为了锁定低利率导致供应远离市场,但降息将减少房主的权衡。从某种程度上来说,这应该会给市场带来更多的现房供应。那么问题就变成了:抵押贷款利率降低导致的需求激增与利率锁定效应减弱导致的供应增加之间互相抵消的作用有多大?这很难预测。凯投宏观(Capital Economics)房地产经济学家基兰·雷丘拉(Kiran Raichura)认为,这将对房价和经济活动略有积极影响,但可能不会像桥水基金预期的那样大幅上涨。

下图显示了有多少房主锁定了不同的利率水平。如果整体抵押贷款利率从7%降至6%,这对抵押贷款利率为2%的人来说可能没什么影响。但它很可能会让拥有1000万份抵押贷款的群体对4%至5%的利率动摇。

其次,房地产市场与实际通胀之间的关系是间接的。CPI通过租金衡量住房通胀。随着时间的推移,房价上涨会通过“资产价格效应”转化为租金:随着房价上涨,出租房产的房主最终会提高租金,以保持租金收益率稳定。但在短期内,有理由对租赁市场持乐观态度。随着公寓建设处于创纪录的高位,空置率上升,租金增长又回到了疫情前的水平。

话虽如此,桥水基金的研究人员确实提出了强有力的宏观观点。住房以及与之相关的各种活动已经从低迷转向温和复苏。除非通胀与增长之间的权衡比想象的要小得多(有可能),否则这应该会提振经济增长并维持价格压力。Ethan Wu认为,这并不会排除降息的可能性,但这可能会阻止美联储急于扣动扳机。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47