这个周末不一般,三条利好围攻“牛市旗手”,事关增量资金!券商ETF(512000)吸金不止

新的一周,市场迎来哪些利好消息?

1、监管下调风险因子,加速推进险资长期入市

昨日(9月10日)重磅消息来袭,国家金融监督管理总局发布《关于优化保险公司偿付能力监管标准的通知》。在保持综合偿付能力充足率100%和核心偿付能力充足率50%监管标准不变的基础上,根据保险业发展实际,优化保险公司偿付能力监管标准。

《通知》对于保险公司投资沪深300指数成份股,风险因子从0.35调整为0.3;投资科创板上市普通股票,风险因子从0.45调整为0.4。对于投资公开募集基础设施证券投资基金(REITs)中未穿透的,风险因子从0.6调整为0.5。

风险因子就是保险公司投资和经营业务的资本占用,下调风险因子,将提高保险公司的资本使用效率,意味着保险公司可以将更多资金投入资本市场,为险资入市进一步打开空间,对活跃资本市场有积极意义。

2、今日起,融资保证金比例集体下调,预计释放3700亿增量资金

根据监管规定,今日(9月11日)起,将融资保证金比例由此前的100%调降至80%,各家券商已相继发布调整公告。

市场人士解读,此举将会适当提升融资的杠杆比例,有助于增加两融投资者可融资规模,满足投资者合理的融资交易需求,一方面引入增量资金,另一方面盘活存量资金,进而影响市场流动性和活跃度。

根据中证金融披露数据,截至9月6日,全市场融资余额为1.48万亿元。保证金比例下调后,理论上可释放3700亿增量资金。

中信证券表示,两融资金是市场交易的重要参与力量,降低融资保证金比例将有望使更多的融资资金进入市场,或将使融资余额得到提升,活跃资本市场。从历史数据来看,历次融资交易持续活跃、融资余额抬升时,市场指数也均有一定程度上行。

3、证监会连开三场座谈会,研究出台更多务实管用政策举措

证监会近日召开专家学者和境内外投资者座谈会。会议要求,要准确把握资本市场长期向好的发展态势,牢固树立长期投资、价值投资理念,行业机构要敢于、善于逆周期布局,加强专业能力建设,以长期稳定的投资回报赢得广大投资者信任。

下一步,证监会将认真研究与会人士提出的意见建议,研究出台更多务实、管用的政策举措,成熟一项、推出一项,切实维护资本市场稳定健康发展。

监管层动作不断,表态积极,后续预计还会有很多资本市场的刺激政策在路上,券商板块有望持续受益。

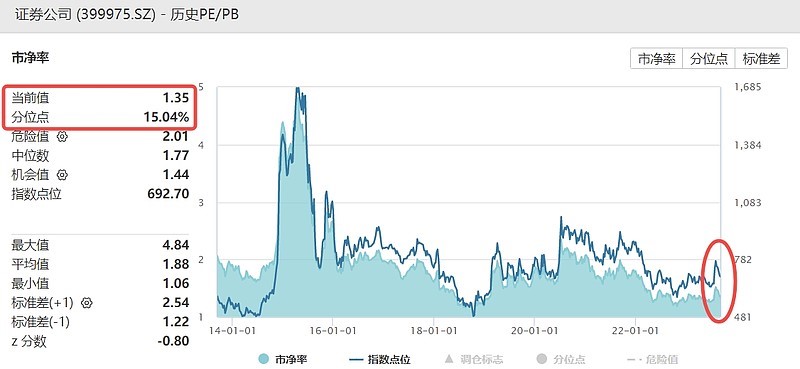

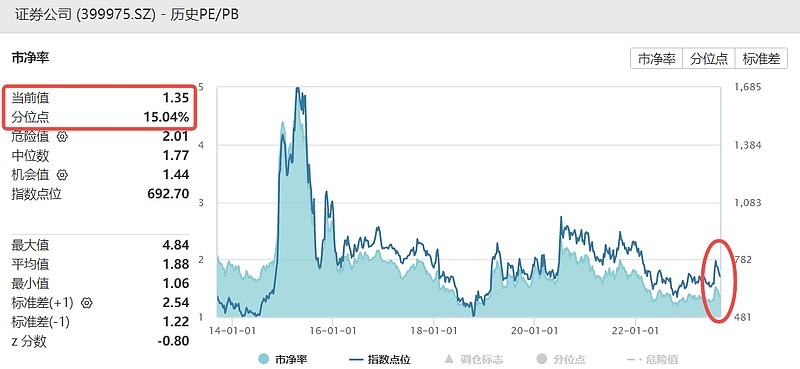

8月以来券商指数短暂冲高并创出年内新高,随后跟随市场情绪波动出现震荡回落,板块估值性价比已再度凸显,截至9月10日收盘,板块(中证全指证券公司指数)市净率PB再度回落至1.35倍左右,位于近10年15.04%分位点。叠加政策利好及基本面修复预期,板块配置价值或值得关注。

值得注意的是,已有资金借道ETF积极入场,或为板块后市行情潜伏蓄势。上交所数据显示,券商ETF(512000)连续6日吸金,合计达4.45亿元;拉长时间看,近10券商ETF(512000)有8日或资金净申购,累计达6.87亿元。与此同时,券商ETF(512000)融资余额也在持续攀升,8月31日为下半年首次站上16亿元大关,最新融资余额达16.39亿元。

公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

数据来源:沪深交易所。

风险提示:券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38