科创板50ETF(代码:588080):从估值维度看科创板50投资价值

科创板50指数,汇聚了我国创新驱动发展战略下一系列最具活力与前景的先锋企业。它不仅彰显了中国的科技进步与产业升级,更在资本市场中展现了不可替代的重要地位。在众多投资标的中,科创板50因其独特的创新属性和巨大的成长潜力,始终受到投资者的密切关注。

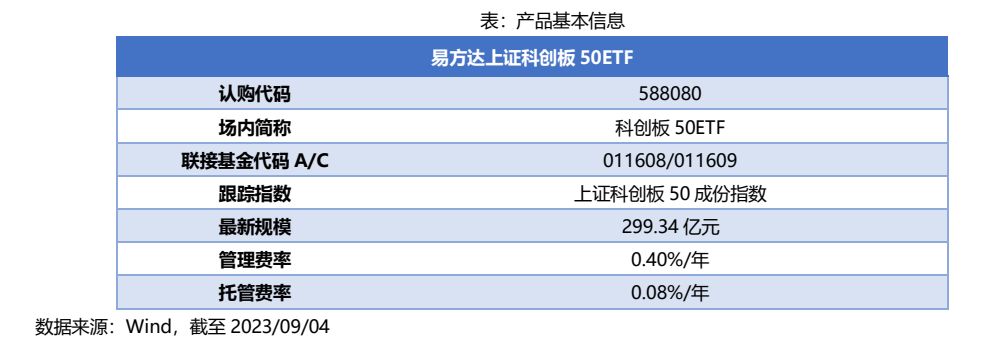

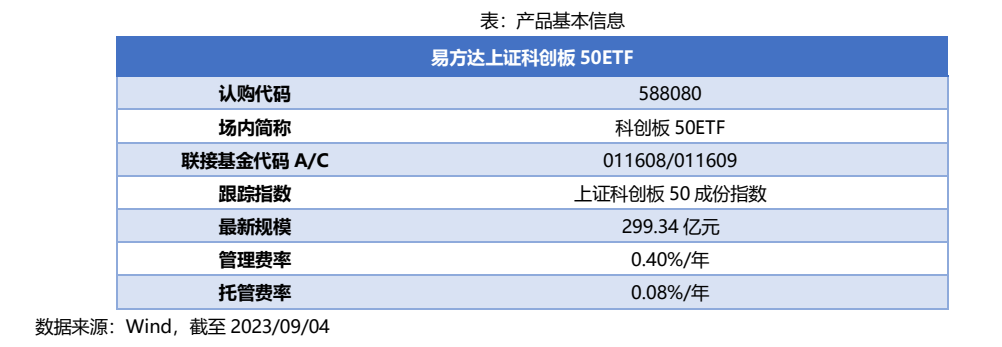

而估值对于投资者而言,是衡量企业内在价值与市场定价的关键工具。它既是市场对企业未来增长潜力的评估,也是投资者信心的体现。对于科创板50这样的创新型企业集群,从估值的角度出发无疑能更深入地揭示其投资机会与潜在价值。本文将从以下几个角度详细探讨科创板50指数从估值维度出发的投资价值,投资者进行科创板配置,易方达上证科创板50ETF(场内简称:科创板50ETF,代码:588080,联接基金A/C:011608/011609)是一个便捷工具,管理费率和托管费率已分别降至0.40%/年和0.08%/年,有利于降低投资者的持有成本,更好满足广大投资者的需求。

1.相对低估值

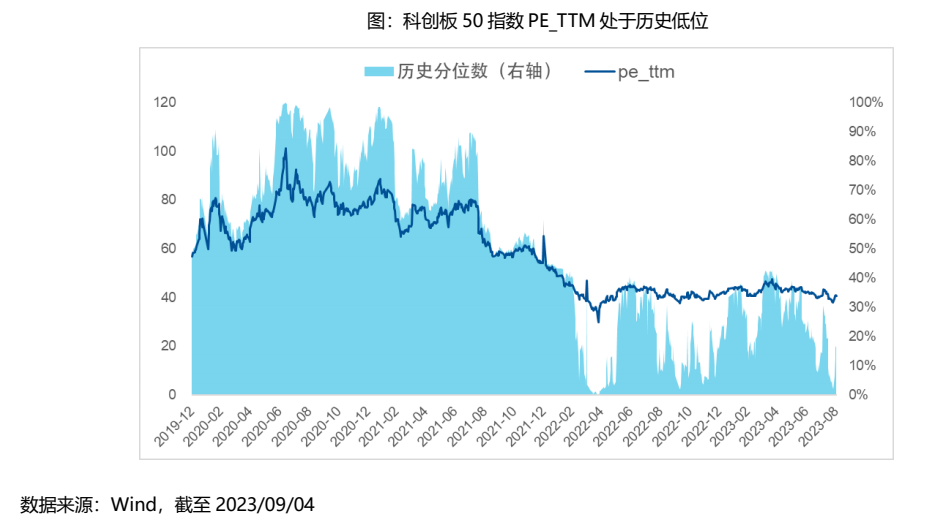

科创板50指数当前估值处于历史相对低位,具有一定的配置价值。截至2023年9月4日,科创板50指数的滚动市盈率仅为41.3倍,位于历史18.05%分位数,处于估值相对低位区间。同时,科创板50指数的滚动市盈率显著低于历史中位数58.39倍,因此具备相对配置价值。科创板50指数具有高弹性、高成长的特征,在市场企稳反弹期间往往会有更优秀的表现。

2.产品落地:上行催化剂

产品落地利好权重板块,科创板50指数有望获益。8月29日中午,搭载盘古人工智能大模型的华为Mate 60 Pro提前在华为商城正式开售。大模型逐步开始C端落地标志着人工智能板块商业化进程的启动。此举不但标志着手机智能化的新高度,催化细分市场,满足消费者对于高效、智能化的体验需求,同时也为市场带来了新的增长动力。华为近期已上调2023年手机出货量目标至4000万部,彰显了华为对手机出货行情的信心。与此同时,苹果公司将于美国时间9月12日举办苹果秋季发布会,iPhone 15系列届时发布。鉴于苹果历来的市场影响力,这无疑将重新激活市场对智能手机行业的关注和热情。新产品的发布往往伴随下游需求的增加,形成股价上行的催化剂,带动半导体、消费电子、人工智能产业供应链回暖。

综上所述,科创板50指数目前处于估值相对低位,具备一定的配置性价比和安全边际。随着产品不断成功落地,相关权重板块或将受益。科创板50ETF(588080,联接基金A/C:011608/011609)。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47