国海富兰克林基金:如何选择适合的“底仓”产品

Wind数据显示,截至2023年7月末,沪深两市共有5031只股票,而基金的数量达到了股票的2倍多, 达到11023只基金(只含主代码),并且产品分类较多,风格各异,投资者如何在茫茫基海中选出适合的基金作为底仓配置?日前,国海富兰克林基金发文称,绝对收益目标基金、股债均衡基金、均衡风格权益基金、价值风格权益基金属于比较适合作为底仓配置的品类。

首先是绝对收益目标基金,国海富兰克林基金表示,通常认为固收+基金、权益仓位比较低的偏债混合型基金和灵活配置型基金属于这一范畴。这类基金往往把大部分资产投资于债券,再选择少部分股票来追求收益增强,天然适合作为底仓型基金。从下图可见,绝对收益目标基金的代表指数:混合债券型二级基金指数和偏债混合基金指数短期和长期表现都较好,无论是业绩表现还是最大回撤数据均好于沪深300指数。

国海富兰克林基金介绍,股债平衡策略最早由股神巴菲特的老师格雷厄姆于1949年在《聪明投资者》一书中提出,简单来说就是将资产一部分投资于合适的债券,另一部分投资于多样化的普通股,根据市场涨跌来平衡股债的分配比例。

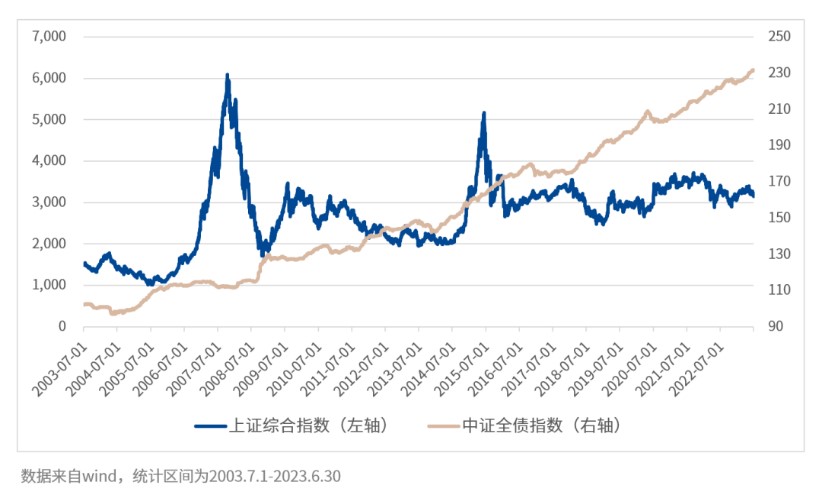

为什么说股债平衡策略是面对波动比较有效的方法?原因就是利用了股债的弱相关性,从下图可以看到,近20年间,股债大多数情况都出现了负相关,时常出现“跷跷板”的情况。股债搭配策略就是利用了这一点,通过科学的股债配比,进行风险对冲,从而达到平滑波动,成为稳定全局的压舱石和定盘星。

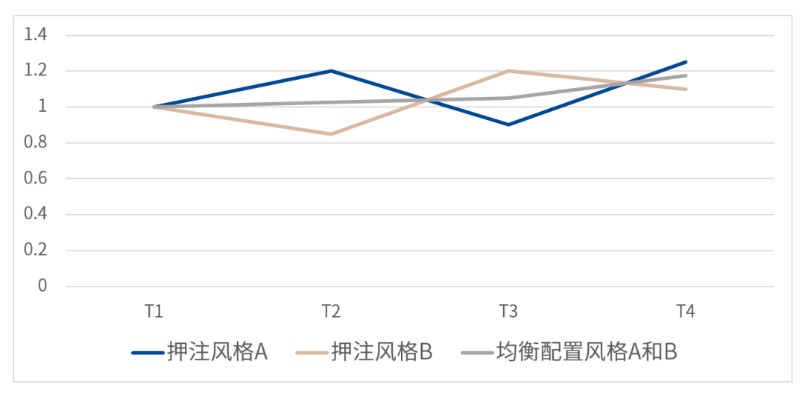

而对于均衡风格权益基金,国海富兰克林基金表示这类基金持仓比较分散,不押注,不炒主题,属于权益基金里弹性不大的一类。如下图所示,两只押注不同风格的基金,因为风格的切换和市场的变化,表现起起落落,而如果均衡配置两种风格,虽然短期的弹性比不上押注风格,但是整体走势比较丝滑,很好的抹平了市场风格轮动带来的波动,这类均衡风格的权益基金通过日积月累的小胜,争取在长期跑出成绩,适合作为基金底仓的加固工具。

对于价值风格权益基金,国海富兰克林基金介绍,这类基金产品注重风险管理、不盲目跟风,以追求“攻守兼备、稳中求进”为目标,强调“便宜买好货”。首先是“买好的”,也就是投资基本面不错、在所属行业具备竞争优势的优质企业;其次是“买得好”,也就是买得便宜,被低估的价格是获取超额收益的重要来源。因此,这类产品具备“向下风险可控,向上收益可持续”的高性价比优势,适合作为资产配置中的底仓长期持有。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26