日本股市缘何走高?

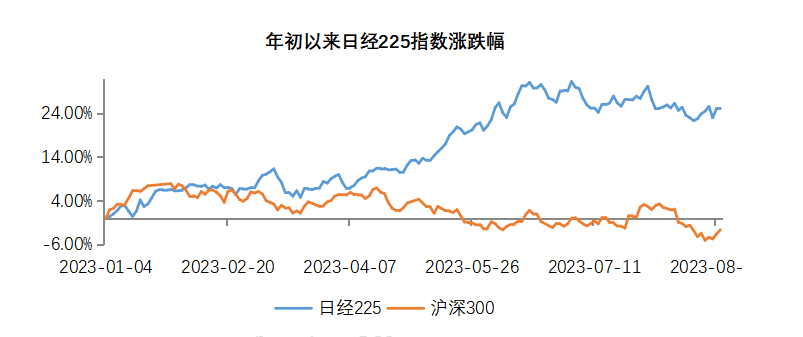

2020年防控后,全球经济复苏与流动性宽松,使得多数地区股票指数创下新高;但2022年国际矛盾出现,加上全球流动性收紧,使大部分地区股市经历明显调整;2022年底开始,全球多数地区股市出现回暖,但日本股票的反弹力度和持续性最为亮眼,尤其是2023年4月以来,日经225指数成为鲜有的刷新2021-22年前高的股指,跟踪这一指数的日经ETF(513520)也获得了不俗业绩。

本轮日股缘何会取得优异表现?得益于日本经济自身发展?还是可用股市“超跌反弹”逻辑解释?

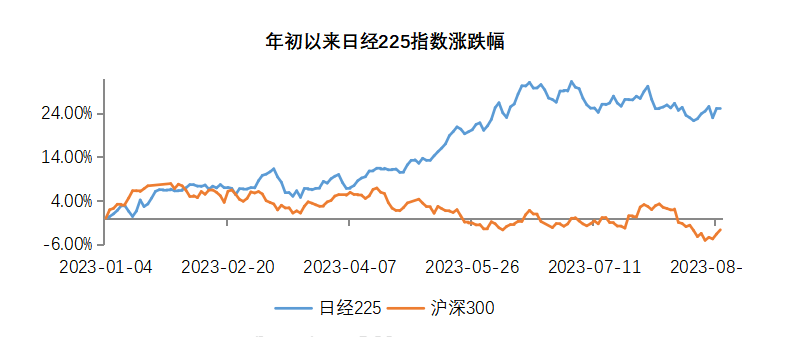

从纵向角度看,复盘1980年代以后40多年日股的表现,大致可将其分为三个阶段:

1980-1990:经济与股市共振向上。在1980年代,日本作为当时第二大经济体,经济高速增长,加上1985年广场协议后日元大幅升值,日经225指数于1989年末一度接近39000点;

1990-2012:日本经济和股市同时陷入“失去的二十年”。1990-2011年日本名义国内生产总值累计仅增长了21%,日经225指数累计下跌78%;

2012-2022:超宽松货币政策驱动日股重回涨势。2012年以后,“安倍经济学”登上历史舞台,日本经济虽不温不火,但超宽松货币政策驱动日股重回涨势,2012-2022年日经225累计上涨209%,与同期标普500指数206%的涨幅相当。不过,同期日本名义国内生产总值累计仅增长12%,远不及美国的63%。

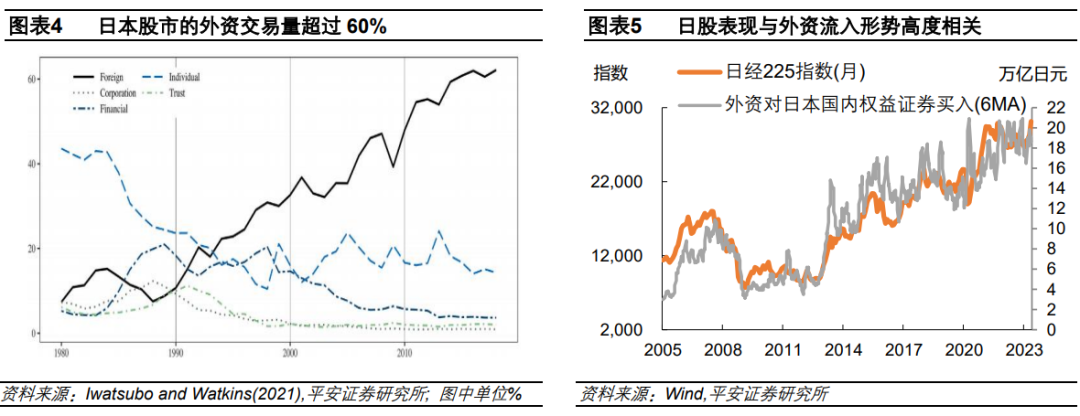

可以看到,2021年以后,日股与日本经济的相关性或有限,如果观察日本股市的资金交易结构。则会发现另一个有趣的现象:日本股市的外资交易量占比过半,不仅如此,2005年以来,外国投资者对日本国内权益证券的买入规模走势,与日经225指数走势趋于同步,日股表现与外资流入形势呈现出高度正相关。

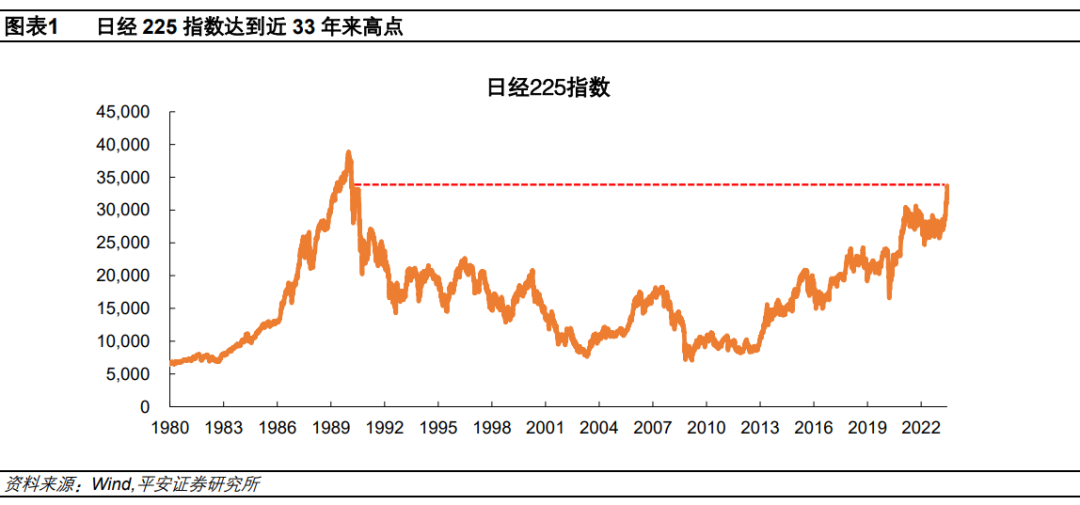

外资动向为何牵动日股神经?还要从日本证券市场的国际化说起。

1980年,日本修订外汇法、放宽了非居民的债券投资限制,1989年允许外资设立基金投资,1992年大幅降低门槛,一套组合拳下来,极大便利了外资对日股的投资和交易,之后外国投资者的数量占比和交易额占比持续提升。截至2021年,日本交易所中的外国投资者数量占比已升至30%左右,外国投资者交易量占比更是超过了60%。

那么对于海外投资而言,投资日股的逻辑和考虑因素是什么呢?主要有以下四方面:

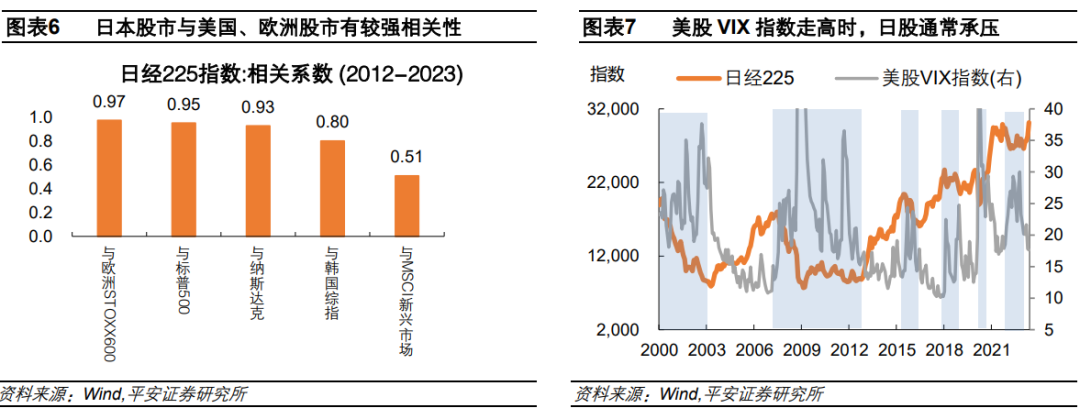

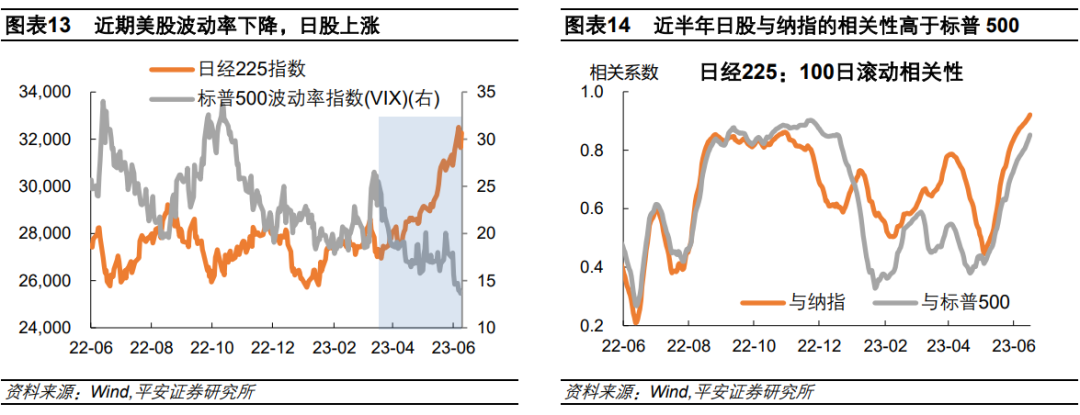

一是全球风险偏好——当全球风险偏好较高时,日股与大部分发达市场股票均可能受益;当全球发生较极端的风险事件时,日股与大部分发达市场股票均可能承压。日股和海外股市表现的同步性,较好地体现了全球风险偏好的共振效应。观察到,日经225指数与美股标普500指数、欧股STOXX600指数均有很强的相关性,2012年以来(截至2023年5月)日美和日欧股指的相关系数分别高达0.95和0.97。尤其是,日股与欧股的强相关性,体现了全球股票投资者对于“非美发达经济体”配置逻辑的相似性。当美股VIX指数走高时,日经225指数通常承压,这也是全球风险偏好水平决定日股走势的体现。

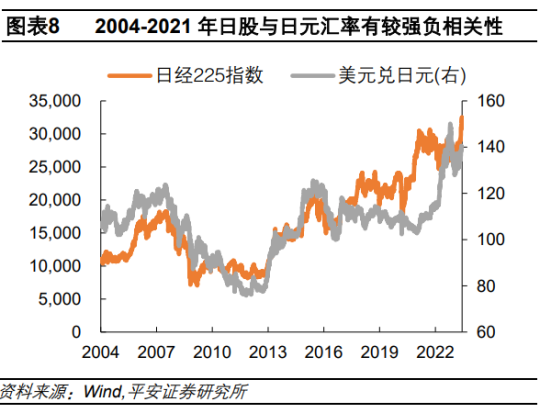

二是相对融资成本——日元汇率走贬意味着外资融资成本下降,往往能够吸引外资流入并提振日股。2004-2021年,日股和日元汇率呈现“跷跷板”走势。其中,2005-07年、2013-15年以及2016-17年的三段时期,日元汇率显著贬值并伴随股市走牛。

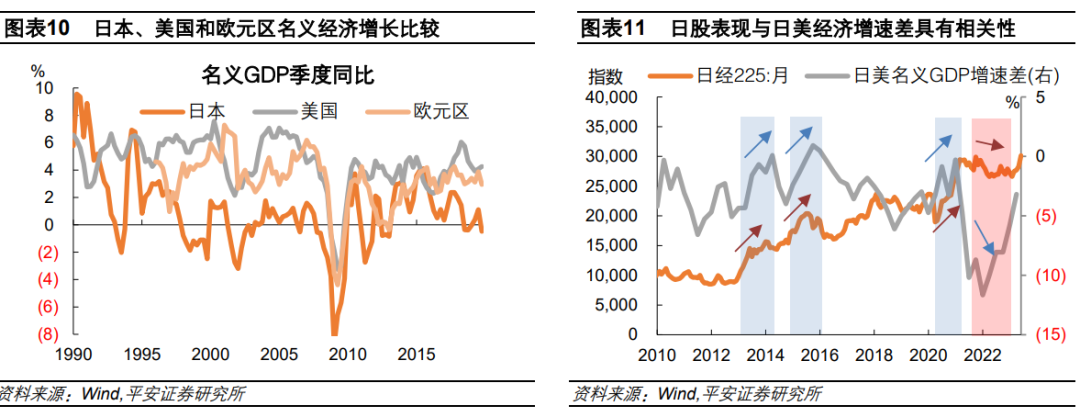

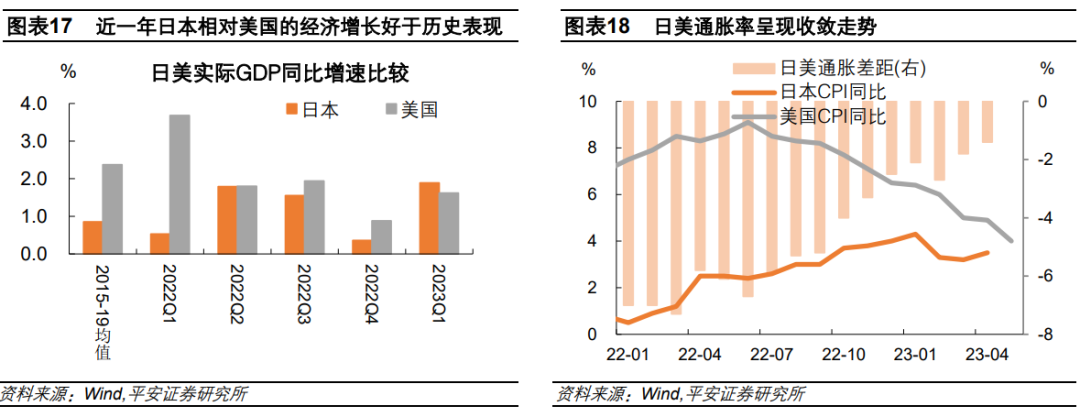

三是相对名义经济增长——日本名义经济增长与美欧差距缩小时,日股表现较好;明显落后于美欧时,日股承压。2012年“安倍经济学”实施以来,日本经济曾经出现三轮“翻身仗”:2013Q2至2014Q1,2015Q1至2016Q2,以及2020Q4,期间日美名义国内生产总值同比增速差缩窄至2%以内甚至转正,日股均表现积极。2022年,日本经济受国际能源和食品价格上涨的负面冲击,而美国经济相对受益,使得日本名义经济增速落后美国超10个百分点,因此即便日元大幅贬值,日股并未受益。换言之,日本经济保持相对稳定,是“日元贬值利好日股”的前提。

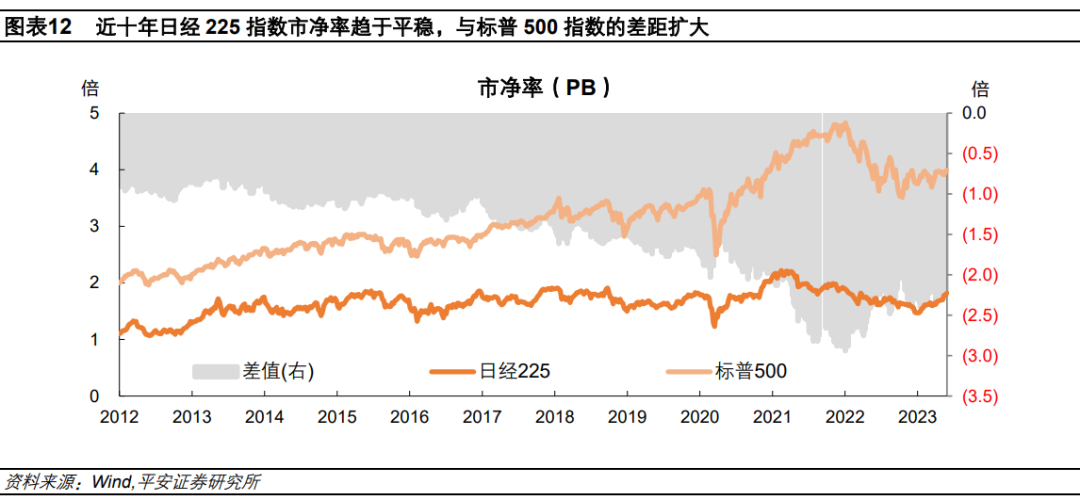

四是股票的相对估值变化——日股估值相对于美欧股票长期偏低,估值变化方向值得重视。日股估值长期偏低,2012-2022年,日经225指数的市净率(PB)平均为1.6倍,远低于标普500指数同期的3.1倍。从走势看,日经225指数估值在过去十年保持基本稳定,而美股估值则呈现明显上行趋势,继而日美股票相对估值距离拉大。当外资“习惯”日股的“便宜”后,后续的估值变化方向或更为重要。

因此,站在全球资金配置的视角,或更有益于我们理解日股行情变化。2023年4月以来,上述条件都出现了积极变化,多重因素驱动日本股市上涨:

首先,美股“软着陆”预期和“科技牛”的双驱动下,全球风险偏好上升。随着美欧银行业危机的快速冷却,美国经济仍呈现韧性,美股快速修复,标普500指数在3月13日至6月16日期间反弹14%【可关注:标普ETF(159655)】,美股波动率指数(VIX)由3月均值21.6下降至5月的17.6,6月以来更跌至15以下、创防控后新低,显示出风险偏好上升,在此过程中日股表现积极。此外,今年以来“人工智能”概念驱动美国科技股走牛,截至8月31日,纳斯达克ETF(513300)今年来上涨41%,有较强科技属性日经225指数(48%为科技行业)也获得本轮“科技牛”的加持。

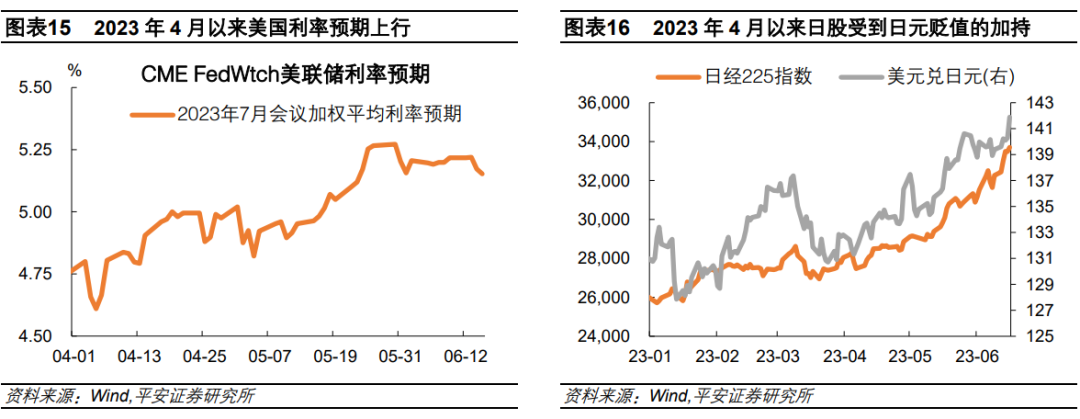

其次,因美国加息预期升温、日本维持货币宽松,日元汇率走贬,日股性价比提升。今年4月以来,在美国经济数据偏强背景下,美相关方表态偏鹰,市场加息预期逐渐升温,与此同时,日本货币政策维持宽松。由于日美货币政策分化,美元兑日元汇率由4月初的130附近升至6月的140左右,日股也获得了日元贬值的加持。

第三,日美名义国内生产总值增速差呈缩窄之势。2023年一季度,日本实际国内生产总值同比达1.9%,超过美国的1.6%,日美名义国内生产总值同比增速差缩窄至3.7个百分点,为2021年一季度以来最小差距。因此,即便目前日本经济仍处于“恢复性”增长,但是在美欧衰退风险的映衬下,表现相对亮眼。进而,去年流出日股的海外资金,在今年快速回流。

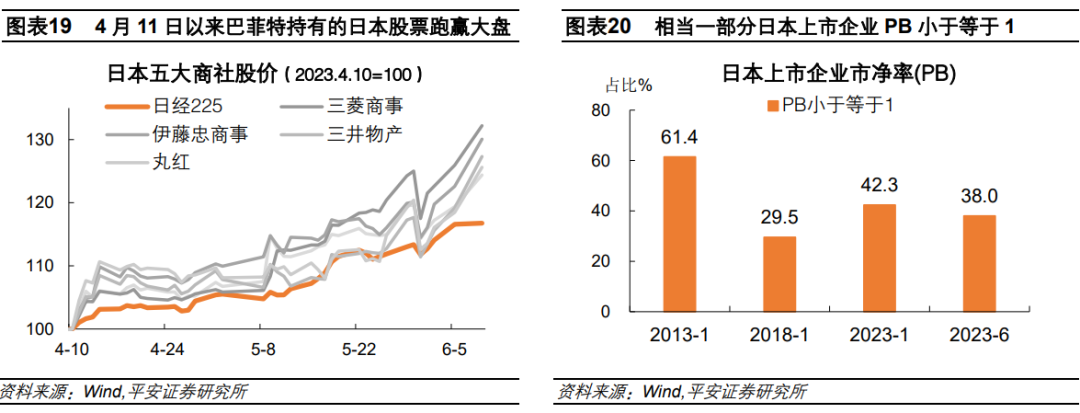

最后,“巴菲特效应”&“日特估”,日股打开估值想象空间。4月11日,巴菲特公开表示“非常自豪”持有日本“五大商社”股票;伯克希尔4月14日宣布发行5只日元债券、合计1644亿日元,通过债券融资对日本商社股进行投资。“巴菲特效应”下,日股关注度提升。另一方面,日特估风起,3月31日,东京证券交易所要求,PB长期低于1倍的企业,制定计划以通过回购、增发等手段改善估值。从近十年的估值来看,日本上市公司中,有相当比例的公司PB小于等于1;截至2023年1月,日本上市企业BP小于等于1的占比高达42.3%,且近五年呈现反弹趋势,这也意味着日本企业的估值改善空间较大。

日经225指数,又称日经平均股价指数,是日本股票市场最有代表性的股价指数。目前日经ETF(513520)是国内市场规模最大的跟踪日经225指数的QDII基金,是投资日本市场的便捷工具,可T+0交易,当天买入当天就能卖出,交易灵活,避免隔夜风险。具体来看:

日经225指数编制兼顾流动性和行业均衡性。日经225指数从东京证券交易所市场一部上市的股票中选出225家流动性最好的股票,选样时考虑行业均衡性。计算方法和美国纽约道琼斯指数相同,采用价格平均法,以日元计价,每年十月第一个交易日进行成份股调整。

日本今日机构大量持有日经225ETF:为缓解长期以来的通货紧缩压力,日本金融机构自2013年起开始推行货币宽松政策,主要通过购买政府债券和境内股票ETF的形式给市场注入流动性,以达到每年2%的CPI数据目标。

全球维度分散风险的机会:日本经济周期独立,不存在中美经济面临的许多风险因素。从相关性来看,日经225与主要A股指数的相关系数很低,可为国内投资者提供与A股市场具有一定差异的投资品种,是分散化投资的良好工具。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47