能源股连续两日大涨!能源ETF(159930)跳空高开放量大涨2.8%创今年5月以来新高,交投激增至2700万元!

A股三大指数今日高开高走,传统能源板块再度强势上行,中证能源指数涨近3%,成份股中,中海油服涨超6%,杰瑞股份、山西焦煤均涨超4%,冀中能源、中煤能源涨近4%,平煤股份、潞安环能、山煤国际、中油工程、石化油服、淮北矿业、海油发展、中国石化等纷纷大涨超3%,中国神华、陕西煤业等煤炭龙头涨幅居前。

热门ETF方面,A股能源板块风向标——能源ETF(159930)今日跳空高开,放量大涨2.8%,盘中成交价创今年5月以来新高!截至发布,能源ETF(159930)成交额超2700万元,已超前一日全天成交额!

【能源股业绩韧性十足,多股持续高分红】

在上半年煤价下滑的背景下,煤炭板块公司通过以量补价、控制成本表现出强大的业绩韧性。煤炭股中,超八成个股上半年盈利,中国神华、中煤能源、陕西煤业、兖矿能源上半年归母净利润均超百亿元。业绩增幅方面,除安源煤业上半年扭亏为盈外,永泰能源、冀中能源等9股上半年归母净利润实现同比增长。

海通证券指出,市场对动力煤悲观预期已较为充分,随着煤价下跌,国内及海外供应收缩逐步体现,后续价格难有超预期回落,建议逐步关注高分红公司的配置机会,且行业需求逐步进入旺季,建议关注焦煤板块机会。

据数据统计,近三年连续实施现金分红的煤炭股有22只。按照年度现金分红比例的均值来看,冀中能源的平均分红比例最高,达129.4%。中国神华、盘江股份、兖矿能源、陕西煤业、山西焦煤、平煤股份的近三年分红比例均值均超50%。

油气板块方面,“三桶油”上半年日均进账十个亿,下半年国内油气市场需求有望复苏。具体来看,中国石油2023年上半年业绩再创历史新高,实现营业收入1.48万亿元,同比下降8.3%;实现归母净利润852.72亿元,同比增长4.5%。中国石化上半年基本保持营收稳定,营业收入1.59万亿元,同比微降1.1%;实现归母净利润351.11亿元,同比下降20.1%。中国海油上半年实现营业收入1920.64亿元,同比下降5%;归母净利润637.61亿元,同比下降11%,降幅低于同期国际油价。

能源ETF(159930)标的指数成分股中,石化油服上半年归母净利润同比增长58%,位列榜首,永泰能源、冀中能源上半年净利增长31%,位列二、三。此外,海油发展、中海油服、杰瑞股份、中油工程、中国石油、淮北矿业也都实现同比业绩增长!展望下半年,中国经济将继续回升向好,预计境内成品油、天然气需求保持增长,化工产品需求逐步复苏。

数据来源:公司半年报

【机构:煤炭板块悲观预期或已消化,经济复苏有望带动估值提升】

煤炭后市策略方面,中信证券表示,受煤价下跌影响,上半年煤炭行业净利润同比下降超过25%。然而,尽管业绩下跌,但板块的估值及股息率仍具备吸引力。展望下半年,经济复苏的节奏或是影响煤价及板块盈利的关键变量。随着市场情绪企稳和政策的不断叠加,煤价底部预期逐步明朗,板块具备估值提升的潜力。(来源:中信证券《煤炭行业2023年中报总结:净利下滑符合预期,行业悲观预期或已消化》)

【估值历史底部,性价比凸显】

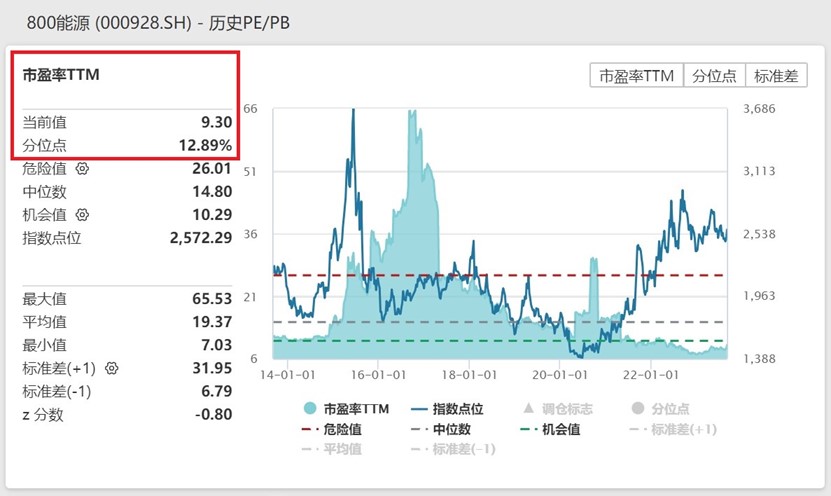

截至9月1日,能源ETF(159930)标的指数800能源最新市盈率(TTM)仅为9.30倍,近10年分位点为12.89%,即估值低于近10年以来87%以上的时间,性价比凸显!

能源ETF(159930)跟踪的中证800能源指数成分股数量仅22只,含煤量60%,含油量40%,今年在央企估值体系重构的背景下,表现亮眼,中国石油、中国石化两大权重股占比近30%,包括中国神华、陕西煤业、永泰能源在内的前5大权重股占比近61%。

数据来源:中证指数公司,截至2023.8.31

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。能源ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于中证800能源指数成份股的持有风险,请关注部分指数成份股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47