并购之王丹纳赫再出手,收购蛋白质耗材新贵ABCM!2023年上半年重磅海外创新药盘点,纳指生物科技ETF(513290)收跌0.83%

隔夜美股三大指数收盘涨跌不一,道指跌0.48%,8月累计下跌2.36%;纳指涨0.11%,8月累计下跌2.17%;标普500指数跌0.16%,8月累计下跌1.77%。美股医药板块,纳斯达克生物科技指数(NBI)三连涨后首次回调,收跌0.86%。

纳斯达克生物科技指数成份股跌多涨少,RNA与罕见病制药公司萨雷普塔(SAREPTA)涨超1%,蛋白质耗材新贵ABCAM受被并购消息提振小幅上涨,阿里拉姆制药、渤健(BIOGEN)等微涨;抗病毒药物龙头吉利德科学(GILEAD)、再生元制药等跌超1%,RNA领军莫德纳(MODERNA)跌超3%。

9月1日,主流ETF方面,表征美股医药行情的国内唯一纳指生物科技ETF(513290)四连涨后,今日首度回调,跳空低开,收跌0.83%,但是,纳指生物科技ETF(513290)连续两日成交额放量!

值得注意的是,资金近期持续借道纳指生物科技ETF(513290)布局美股医药板块。上交所权威数据显示,纳指生物科技ETF(513290)近60日吸金近1亿元,净流率达129%!

资料显示,纳指生物科技ETF(513290)是全市场唯一复制跟踪纳斯达克生物科技指数的ETF,汇聚全球范围内的顶尖创新药龙头,美股医药与A股医药相关性不到15%,是A股医药投资的有效补充。

【2023重磅新药盘点,投融资情绪不断回暖】

今年年初,Evaluate预测了今年可能获批的创新药2028年销售额并进行排名,排出十大最令人期待的新药。

成份股方面,Sarepta医疗昨日成交额1.53亿美元,成交额较昨日增加74.15%。Sarepta是一家RNA制药公司,致力于推进杜氏肌营养不良症候选药物的开发,其主导候选产品eteplirsen正处于临床Ⅱb期试验阶段。今年6月Sarepta开发的治疗杜氏肌营养不良症的药物DRP-9001获FDA审批上市,但上市当天其股价暴跌11%。

近年来,生物医药公司不断推进罕见病方面药物的研发进度。比如今年早些时候获批上市的Lecanemab位列Evaluate排出的2023十大重磅新药的榜首,其被预测2028年销售额达30亿美元,被誉为20年来FDA首次完全批准的一款阿尔茨海默病药物;以及Apellis开发研制的pegcetacoplan是首个也是唯一的靶向C3治疗药物,可以用于治疗黄斑变性的地图样萎缩,此前8月24日Apellis因为找到可能导致其药品产生副作用的原因,股价暴涨30%。

此外,在Evaluate预计2028年创新药销售额盘点榜单中,全球第一个获批上市的呼吸道合胞病毒疫苗RSVPreF3、抗肿瘤药物epcoritamab、治疗产后抑郁的Zuranolone等也名列前十。

中信证券在研报中指出,全球临床阶段的新药研发依然活跃,早期研发的需求虽然暂时疲软,但随着海外投融资的回暖,也有望回归快速增长常态。生命科学上游服务商的收入,则受到了下游企业去库存周期的影响,但企业普遍认为23Q4将出现新增需求的拐点。综上,认为一体化服务于全球中后期临床研发阶段/商业化阶段外包需求,以及高校/科研院所/大药企客户收入占比高的企业业绩相对稳定;且海外收入占比较高的企业将有望率先受益于投融资回暖带来的需求增加。(来源:中信证券《医疗健康行业海外CXO/生命科学上游公司中报盘点:投融资回暖趋势已现,需求拐点在望》)

民生证券也认为,CXO海外龙头方面,在手订单稳健增长,下游需求和新增订单处于健康状态;生物医药投融资上,看好下半年全球投融资逐渐改善、企稳向上,药企和biotech的创新研发需求有望保持恢复。(来源:民生证券《聚焦中报,关注CXO、院外OTC及眼科产业链等方向》)

而投融资情绪是美股医药股行情的主要驱动因素,美股医药未来行情值得关注。经过前期泡沫挤压,目前全球创新药板块尚处于历史低位,市场近期对创新药的关注度也呈现上升趋势。

【并购重组不断,新一轮创新药周期呼之欲出!】

此外,同样可以表征投融资情绪的并购重组行为,从去年下半年来以来也逐渐变多,代表全球医药投资情绪明显好转。

8月28日“并购之王”丹纳赫再次出手,宣布与全球领先的蛋白质耗材供应商Abcam达成协议,以每股24美元的现金收购Abcam的所有流通股,交易总价或达到57亿美元。

Abcam是世界上最知名的抗体供应商之一,但自其创始人Milner博士辞职后,公司股价一路下跌,面临公司治理不力、执行力不足等问题,这也是许多受益于行业增长后一些Biotech普遍面临的问题。与生命科学领域中,具有完备上中下游产业线的商业化企业并购重组或成为最佳选择。

随着针对生物药企的IPO继续收紧,对很多Biotech的创始人来说上市可能没有那么大的吸引力,卖给大公司会成为一种务实的选择;另外在二级市场价格逐渐合理化或成熟化的进程中,并购淘汰机制也能为市场增添流动性。

事实上,2023年以来,不少美股的生物技术投资者从并购中获得了可观的收益,并已将部分资金重新部署到规模较小、估值略高、有前途的Biotech中,开启新一轮的创新药投资。(来源:《生物科技行业现状》)

【“小非农”就业数据及二季度实际GDP不及预期】

8月30日,美国“小非农”就业数据发布,8月私营部门就业人数增加了17.7万人,不及预期,中值预测为增长19.5万人,上个月增幅为37.1万人,创下5个月新低。

此外,美国二季度实际GDP年化季率修正值增长2.1%,预期增长2.4%,亦不及预期。数据落地之后,十年期美债收益率中枢回落至4.1%。

劳动力市场降温信号明显,FOMC加息风暴大概率将暂停,市场预期9月暂停加息的概率升至接近89%,11月加息25个基点的概率进一步降至42%以下。目前市场认为, 9月大概率将暂停加息,至于11月是否加息,FOMC将参考9-10月的相关数据。

从产业发展逻辑上看,生物科技产业浪潮来自技术突破,技术研发对于融资需求较高,故美股创新药板块对利率敏感,若利率是处于下行,或加息预期放缓,成长风格中前期滞涨的纳指生物科技指数也有望迎来一波反弹。

东吴证券医药首席分析师朱国广在2023年医药策略《风雨过后,天晴有彩“红”》中认为,“美股创新药/生物科技板块近 20 年共出现 4 次周期性较强的回调,分别为 2001 年、2008 年、2015 年和 2021 年。”叠合各个周期的走势规律,参照过往周期行情的变化,朱国广认为,“当前时点”的美股生物科技板块也正处于 2021 年以来的回调周期底部区间,随着明年(2023年)FOMC加息放缓,在 2023 年有望在加息结尾处迎来上扬的行情。

【美股创新药板块估值回落,未来空间可期】

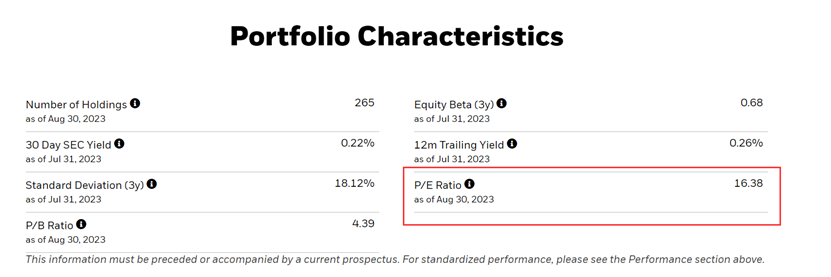

从估值上看,截至8月31日,纳指生物科技板块最新PE已回调至16.38倍。

而从指数走势来看,美股创新药板块未来空间也依旧可观,2023年以来至今,创新药板块代表纳指生物科技指数小幅调整;从年线上看,自1993年指数发布以来,代表美股创新药板块的纳斯达克生物科技指数稳步上扬,2003年以来的20年内,指数累计涨幅748%,远超标普500(336%)以及标普500医疗保健指数(414%);而2021、2022年创新药板块已经连续2年回调;随着加息预期放缓,前期美股成长风格中滞涨的纳指生物科技指数或有望迎来一轮波澜壮阔的价值回归。

公开资料显示,纳指生物科技ETF(513290)跟踪复制纳斯达克生物科技指数(NBI),是布局全球前沿创新药的高效工具,截至2022年底,纳指生物科技ETF(513290)标的指数近20年累计收益748%,较标普500指数有明显超额收益。

习惯场外申赎或没有证券账户的投资者,可注意纳指生物科技ETF联接基金(A:017894;C:017895),同样跟踪纳斯达克生物科技指数,可在互联网代销平台7*24申赎,最低10元即可买入,便捷高效。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。以上产品属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于单一指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等;以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。境外投资产品风险包括市场风险、汇率风险和政治风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56