危机重重 日元月末抛售加剧

在短暂的休整之后,日元月末抛售效应再度来袭,周三的日元交易跟随趋势下跌。

日本股市和债市近期的强劲表现,已促使资产管理公司竞相调整其投资组合,以满足月底严格的跨资产类别配置规定。纽约和欧洲的交易员表示,这种再平衡加上对冲资金流入,是抛售日元背后的原因。

全球利率前景以及不断飙升的对冲成本意味着,月末的日元抛售不太可能很快停止。

Brown Brothers Harriman & Co.全球汇市策略主管Win Thin写道:“由于日本央行仍持鸽派立场,我们预计美元兑日元最终会测试150。基本面因素继续有利于美元”。

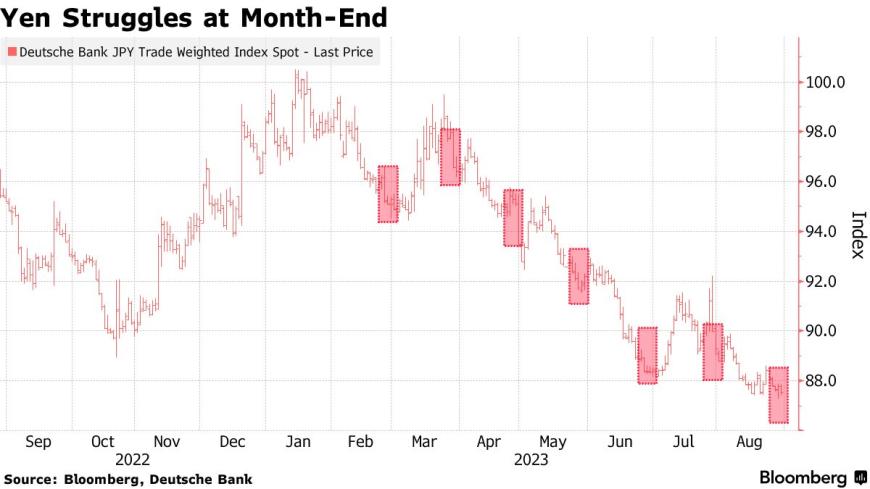

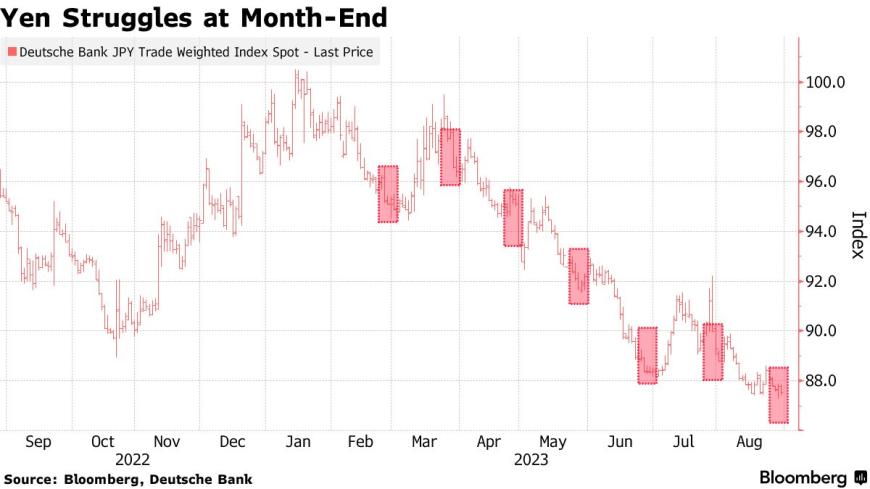

与此同时,根据2000年以来的数据,德意志银行衡量日元兑全球同行汇率的指标周三收于创纪录低点。近期的疲软也使美元兑日元逼近150的水平,交易员和分析师认为,这一水平可能促使日本官员出手干预,以减缓日元的跌势。

期权市场似乎意识到了干预的风险。随着日元跌破147,一周波动率从周二纽约市场开盘时的7.4%跃升至8.2%。周三美国经济数据公布后,美元下跌,但日元对其他10国集团货币的汇率却仍大幅下跌,其中日元兑欧元的汇率跌至约15年来的最低水平。

“市场可能开始对汇市干预感到紧张,但实际上,只要日本央行保持鸽派立场,就不会有太大影响”,Thin表示。

日本的负利率政策和其他阻碍日元升值的因素导致高盛和摩根大通的策略师都对日元持更为悲观的立场。高盛预计日元将跌至1990年的水平(155),因日本央行维持鸽派立场。投资组合经理和企业在月底调整仓位时,也会考虑较高的对冲成本。

对日本投资者来说,对冲美国债券或股票的成本达到了5.72%的20年高点,而对冲欧元投资的成本自2008年以来首次超过了4%。在美联储开始降息之前(据掉期交易员称,这将是2024年的事),购买日元进行对冲的可能性仍然很小。