四大积极信号显现,券商股冲锋,医疗ETF(512170)劲涨2.56%!AI总龙头业绩炸裂,科技板块被引爆

周四(8月24日),大盘全天震荡反弹,截至收盘,沪指涨0.12%,深成指涨1.02%,创业板指涨1.26%!北向资金也终结了13天的连续净卖出,今日全天净买入32.33亿元!虽然两市个股依旧跌多涨少,但市场四大积极信号逐步显现!

首先,城投债近期持续出现了超额认购的现象。这意味着,地方债层面的一些问题正在快速化解。

第二,南华商品期货指数近期已经是连续创出反弹新高。这可能意味着去库存周期已经开始,也意味着PPI可能已经见底。对于强周期板块来说,是先行的积极信号。

第三,最近港股市场的表现相比A股抗跌,而且反弹时的力度也很大。这往往意味着,优质中国资产的估值可能已经达到极限位置。

第四,7月份非银金融机构存款增加近5000亿元!该数据也达到了历史新高,这表示资本市场或许并不缺钱。

盘面上,喝酒吃药板块崛起,啤酒、白酒纷纷拉升,CXO概念大反攻,医疗ETF(512170)劲涨2.56%!券商行情卷土重来,券商ETF(512000)盘中涨近3%!AI龙头业绩炸裂,科技股行情被引爆,主力资金疯狂揽筹!

光大证券分析指出,北上资金净流出规模减少,或转为阶段净流入,有望成为短线情绪的拐点。投资者对于中期趋势不用过于担心。短线指数多次探底,有望促使场内“不坚定”的资金加速离场。待底部夯实后,随之而来的超跌反弹会更加稳健。短线继续保持谨慎,耐心等待更多拐点信号的出现,比如8月经济数据、北上资金净流出趋势扭转等。

【ETF全知道热点盘点】今日重点聊聊医疗、券商和大科技等3个板块主题的交易和基本面情况。

一、【CXO概念大反攻,医疗ETF(512170)劲涨2.56%!8月以来机构扎堆调研】

近日连创新低的医疗板块今日终于迎来反弹!医疗服务子板块强势崛起,其中CXO概念引领涨势,泰格医药飙涨11.38%,九洲药业、康龙化成、凯莱英齐涨逾6%,2300亿巨头药明康德涨近3%。中证医疗指数强势收复8000点失地,收于8151.23点。

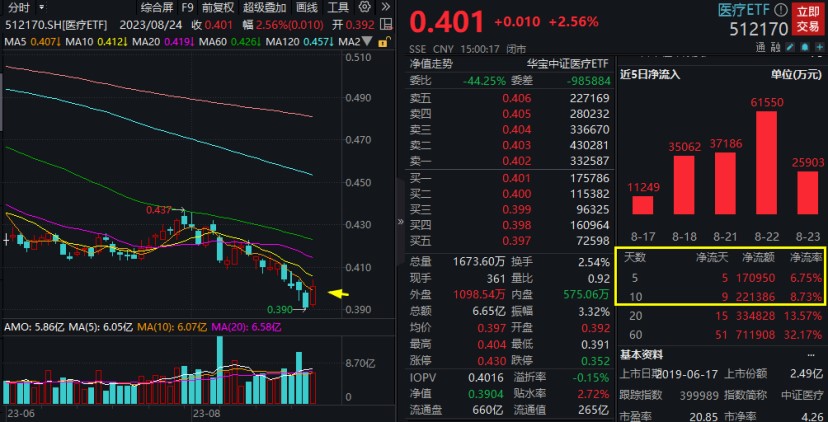

医疗ETF(512170)复制中证医疗走势,午前开始发力拉升,午后场内价格一度冲高涨超3%,收涨2.56%报0.401元,成功终结此前四连阴,全天成交6.65亿元。

消息面,泰格医药盘前公告称,公司控股股东自愿承诺未来6个月内不减持其持有的公司股份。据了解,隔夜至今早,A股有30多家公司公告控股股东或实控人承诺不减持公司股份,市场分析认为,此举有望提振信心,“市场底”可能就在前方。

值得关注的是,近期医疗ETF(512170)场内价格加速走低的同时,市场资金持续逆市吸筹。截至23日,医疗ETF(512170)已连续8日获资金净申购,资金净流入额合计超22亿元,最新基金份额历史首次突破660亿份,较年初增长逾92%。同期医疗ETF(512170)融资余额也快速增长,最新数据9.95亿元,连续4日刷新历史最高纪录。

实际上,尽管8月以来医疗板块行情不尽如人意,但机构关注度持续升温。Wind数据显示,按申万行业划分,截至22日,8月以来医药生物板块共有36家公司接受机构调研。其中,南微医学、九洲药业、怡和嘉业等中证医疗成份股公司获得百余家机构调研。

长城国瑞证券发布研报表示,近期受各种因素影响,医药生物板块持续下跌,不过我们认为医药医疗行业长期投资逻辑并未改变,人口老龄化带来患者数量的增加、人们对健康需求的增加、技术进步等将持续推动医药行业的需求增长;当前一系列因素给行业带来了一定的波动,但将推动行业长期高质量可持续发展。

投资策略上,兴业证券认为,当前可逐步开始关注创新药产业链(生命科学上游、CXO)底部反转机会,产业需求有望在明年迎来需求恢复。国信证券则提示,重视医疗服务的估值回归和业绩复苏机遇,关注疫后复苏理想且商业模式优异的专科连锁公司。

公开资料显示,医疗ETF(512170)跟踪的中证医疗指数成份股全面覆盖了医疗器械和医疗服务领域的细分龙头,其中医疗器械权重约4成,直接受益于后续医疗新基建;医疗服务+医美权重约5成,覆盖10只CXO概念股,直接受益于人口老龄化、医疗消费升级和医美等时代大趋势。医疗ETF(512170)是投资者“一键布局国民健康刚需板块”的高效投资工具。

二、【“牛市旗手”发起反击,券商ETF(512000)盘中涨近3%,或与这三重信号有关】

今日券商行情卷土重来,早盘券商股集体高开,午盘前后发起一波强势上攻,板块涨幅拉升逾3%。截至收盘,板块个股多数上涨,国盛金控强势封板,华鑫股份涨超5%,国金证券、中信证券、中金公司、东方财富等跟涨居前。券商ETF(512000)场内价格一度涨近3%,收涨1.28%,全天成交额7.86亿元。

主力资金也回来了,申万二级证券板块今日重获主力资金净买入20.85亿元,位居所有申万二级行业首位,国盛金控、太平洋、中信证券等多股单日获增仓超亿元。

券商板块今日的强势反击离不开一系列利好信号的提振。

一是证券时报发文讨论“调降印花税”。在目前情况下,证券交易印花税是否具备减免可能?多位受访专家表示,证券印花税具备调整可行性和空间。

二是首家上市券商出手回购股份。国金证券昨日公告表示,其控股股东提议将以1.5亿元-3亿元自有资金回购股份,回购价格不超过12元/股,成为本轮A股回购潮中的首家上市券商,传递出对公司内在价值的认可和持续稳定发展的信心。

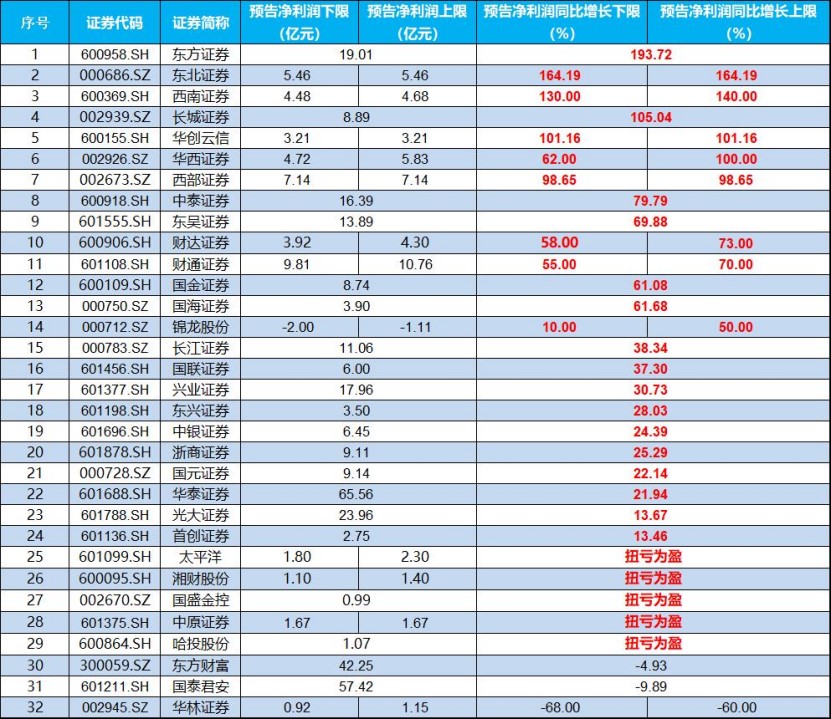

三是券商中报业绩亮眼。如今日强势封板的国盛金控,上半年实现归母净利润同比大增245.67%,实现扭亏为盈。整体表现来看,截至目前券商板块(中证全指证券公司指数)已披露上半年业绩(报告/预报)的32家上市券商中,有24家实现盈利增长,5家扭亏为盈,合计占比超九成。

来源:上市公司公告。

注:以上个股均为券商ETF(512000)标的指数中证全指证券公司指数成份股,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。

天风证券指出,近期监管层推出关于“活跃资本市场”的一系列政策显著降低了券商板块不确定性,行情有望向业绩弹性方向演绎。

长城证券表示,历史复盘来看,券商板块ROE与当年平均PB高度挂钩,业绩催化有望带来板块PB估值的回升。

展望板块后市,券商ETF(512000)基金经理丰晨成认为,在“活跃资本市场”目标未达到的时点,后续的政策传送带还会不断的有券商板块的积极措施落地。新一轮券商业务创新周期或已开启,券商本身政策阿尔法到位,但短期券商进一步上涨的驱动力来自市场景气度改善,大贝塔与阿尔法共振才能让券商板块迎来真正的大行情。

国联证券表示,目前上证3100点就是盈利底和估值底,买点或已现,短期市场调整是情绪面导致的。

看好本轮券商行情持续性的投资者可以重点关注券商ETF(512000)。公开资料显示,券商ETF(512000)跟踪中证全指证券公司指数,一键囊括50只上市券商股,其中近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是集中布局头部券商、同时兼顾中小券商的高效率投资工具。

三、【业绩炸裂,英伟达引爆科技股,主力疯狂揽筹!科技ETF(515000)收涨1.63%】

全球AI芯片龙头英伟达业绩炸裂,科技股今日被引爆。财报显示,英伟达第二财季营收135.1亿美元,分析师预期110.4亿美元,公司预计第三财季营收在160亿美元上下2%区间,此前分析师预期125亿美元;英伟达批准额外的250亿美元股票回购计划,英伟达美股盘后涨超10%。

受以上消息提振,今日半导体、计算机等板块多股大涨,紫光国微涨停,北方华创、中微公司等均大涨逾3.4%。值得一提的是,主力资金今日狂怼半导体,其中紫光国微主力净流入额为13.31亿元,居两市个股榜首!

代表ETF方面,科技ETF(515000)全天高开高走,场内价格盘中涨超2.5%,收盘仍有1.63%的涨幅,收复5日均线!另外,该ETF权重股恒瑞医药、迈瑞医疗也分别大涨4.50%、3.03%!

经过一段时间的沉寂,AI能否重现年初光景?在总龙头英伟达的不断催化下,哪些科技板块机会值得关注呢?

国联证券认为,Nvidia业绩持续超预期,特别是数据中心业务的高速增长,再次印证了AI带来的算力资源数据正在加速增长。国内光模块、高速光链接行业充分受益北美算力需求增长,有望实现业绩持续增长。

天风证券表示,看好Nvidia的软硬件能力、网络通信能力构筑起的AI产业生态支持大模型不断商用落地,对行业B端/C端产生的颠覆性影响,看好AI相关公司的发展前景及AI对电子产业链周期复苏的驱动作用。

西南证券指出,在行业下游需求驱动和政策持续引领下,智算中心产业链有望整体受益,建议关注产业链上游和中游标的,如运营商设备商及代工企业、数据中心制冷以及IDC服务商等。

资料显示,科技ETF(515000)跟踪中证科技龙头指数,该指数从沪深市场的电子、计算机、通信、生物科技等科技领域中选取规模大、市占率高、成长能力强、研发投入高的50只上市公司,集中代表A股科技核心资产。风险收益特征相较其它单一科技赛道品种更加均衡。附前十大权重股一览:

数据来源:沪深交易所。

风险提示:医疗ETF被动跟踪中证医疗指数,该指数基日为2004.12.31,发布于2014.10.31;券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15;科技ETF被动跟踪中证科技龙头指数,该指数基日为2012.6.29,发布于2019.3.20。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,医疗ETF、券商ETF、科技ETF风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47