A股V型反转成功!外资连续12日砸盘675亿元,MSCI中国A50ETF(560050)探底回升收涨0.93%,大幅放量,再收长下影线!

今日,三大指数尾盘强劲拉升,截至收盘集体收涨,沪指涨0.88%报3120点,深证成指涨0.53%,创业板指涨0.09%。两市近2600股上涨,全天成交8195亿元,环比大幅放量1403亿元!北上资金净卖出63.78亿元,连续12日净卖出,合计净流出金额675亿元。

A股核心资产标杆——MSCI中国A50指数午后触底反弹,尾盘拉升,最终收涨0.75%,收长下影线!成份股中,中国联通涨超7%,立讯精密涨超4%,紫金矿业涨超3%,金山办公、中国石化、京东方A、中国太保涨超2%,东方财富、陕西煤业、中国神华、中国建筑、交通银行等涨幅居前;跌幅方面,隆基绿能跌超4%,中国中免跌超2%,亿纬锂能跌超1%,宁德时代、三峡能源、顺丰控股、阳光电源纷纷收跌。

热门ETF方面,核心龙头宽基MSCI中国A50ETF(560050)收涨0.93%,终结两连阴,成交额达1.79亿元,环比大幅放量,时隔两天再度收长下影线!

MSCI中国A50ETF(560050)近期资金面火爆,上交所数据显示,近20日内吸金超1.58亿元!最新规模近63亿元,高居同类第一!

消息面上,相关部门表示,上半年我国服务贸易进出口总额达3.1万亿元,同比增长8.5%。预计全年服务进出口规模将保持增长,贸易结构将持续优化。下一步,将会同各有关部门,加快出台服务贸易相关政策举措,推动服务贸易高质量发展。

资金面上,截至8月21日,基金、券商及券商资管密集出手自购,目前至少已有16家机构自购合计金额达10亿元。

【机构观点:积极信号出现,有望迎来情绪修复“曙光”!】

近期市场弱势震荡,核心症结仍在于投资者信心不足、市场情绪脆弱、外资连续流出。但“乌云”背后,一些积极的信号正在出现,市场有望迎来情绪修复的“曙光”:

1)宏观政策上,各项呵护措施已在落地。8月15日,央 行分别调降1年期MLF和7天逆回购操作利率15BP与10BP,为自6月以来的年内第二次降息。

2)资本市场政策上,监管层也积极发力推动市场信心修复。

3)从蓝筹ETF净申购情况来看,当前市场也已处于底部区域。参考历史经验,每当A股快速下跌时,投资者往往加大申购蓝筹ETF。当前蓝筹ETF的净申购份额加速上行,当前已处于历史极高水平,或代表A股当前已处于底部区域。

(来源:兴业证券《A股策略展望:曙光将现》)

广发证券策略团队表示,以历史经验看,从“政策底”到“市场底”的过程可以分为两种,一种是市场底几乎同步于政策底出现,另一种则是市场底滞后于政策底出现,滞后时长取决于政策的力度、效果等。预计本轮介于上述两类情形之间,短暂空窗期加大了市场波动,转机在于政策加力。(来源:广发证券《如何看“政策底”到“市场底”的距离?》)

MSCI中国A50ETF(560050)跟踪MSCI中国A50互联互通指数(746059),配置均衡、龙头个股适度集中。能够较好地覆盖A股市场,且能较好地适应市场变化。

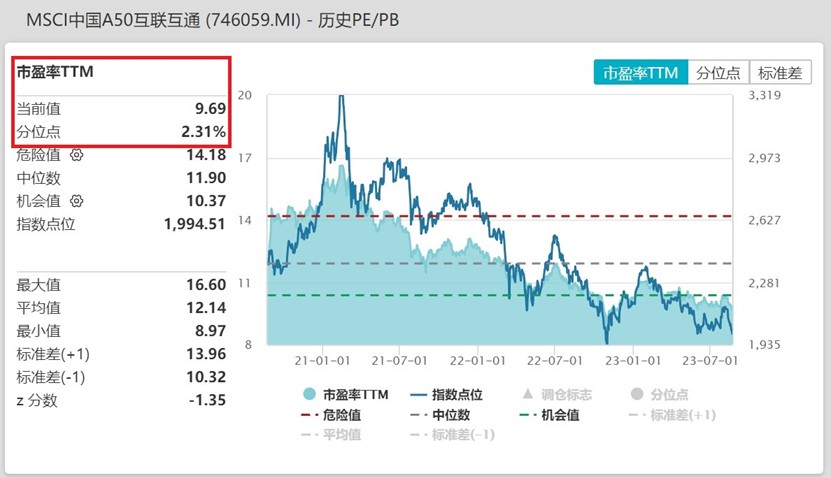

截至2023年8月21日,MSCI中国A50指数最新PE仅9.69倍,处于近三年2.31%的分位,低于近三年来98%左右的时间区间,估值性价比凸显!

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。MSCI中国A50ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。请投资者关注指数化投资的风险以及集中投资于MSCI中国A50互联互通指数成份股的持有风险,请关注部分指数成份股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47