Hover研究: 下一代借贷协议 | 第一部分

这是我们对关于可持续通证经济模型用于借贷协议的研究,一共分为两部分,此篇为第一部分。

Hover团队花费了大量时间研究现有的借贷协议结构。我们的研究揭示了这些协议在扩展和增长过程中面临的多个挑战。

本系列将讨论这些挑战是什么,为什么它们重要,以及Hover在我们的新型通证经济设计中是如何解决它们的。

历史上,借贷协议通常将其通证用于两个主要功能:治理和发行。有了明确的通证效用,人们可能会认为协议的表现和通证实用性会传递到通证价值。然而,这并不一定成立,特别是当看到此类平台为其生态系统带来的价值时。

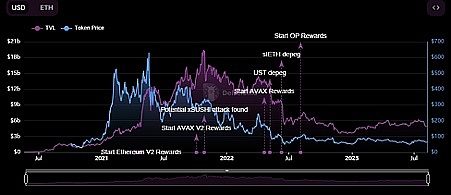

相反,通证活动变得与总锁定价值(TVL)相关,而与其他因素无关。例如,AAVE在2021年中期达到最高价后经历了90%的回撤。虽然这种趋势与整体市场表现高度相关,但通证估值在最高价后不久也随着总锁定价值下降而下降。

AAVE 总锁定价值(TVL) 与通证价格 (DefiLlama)

Venus 协议的表现甚至更糟糕,从最高点回撤了97%。虽然这样的定价因素非常复杂,并且在DeFi领域,剧烈的价格下跌被视为常态,但这并不意味着这种通证下跌是好的或必要的。

以Venus协议为例,仅要达到其历史最高价的50%,在撰写本文时,其市值将需要23亿美元。考虑到DeFi总锁定价值(TVL)的历史最高点为1740亿美元,而Venus的流通供应不断增加,$XVS再次达到那个目标的可能性是非常渺茫的。

当考虑Venus的价格对总锁定价值(TVL)的比率时,我们可以看到出现了一个趋势,这个趋势与AAVE几乎完全相同:总锁定价值决定了通证的价值。

$XVS TVL 与通证价格(DefiLlama)

这种分析并不是针对AAVE或Venus,而是为了突显DeFi借贷领域内的一个系统性挑战:借贷协议依赖于总锁定价值(TVL)来维持通证价格。这导致整个DeFi领域专注于推动总锁定价值(TVL)的增长。

增加总锁定价值最简单的工具是什么?是发行通证。

将一个通证的价格推向下跌最简单的方法是什么?……出售发行的通证。

发行的不足之处

借贷协议通证和平台表现的根本原因在于它们使用发行来吸引总锁定价值(TVL)并提升通证价格。随着市场参与者利用获得的发行通证并出售通证,通证价格就会回落。

协议管理者或核心贡献者首先考虑采取哪些步骤来应对这种转变?他们增加发行量以提高总锁定价值(TVL)。由于流通供应的增加,当新一轮发行开始时,重新接近之前的通证价格就会变得指数级的困难。

我们推测,通证价值的下降会降低总锁定价值(TVL),因为市场参与者会寻找具有更好通证定价或市场利率的替代协议。这种整体模式是一个恶性循环,市场上充斥着贬值的通证来推动平台流动性。然而,在这样的过程中,理性的市场参与者将出售他们获得的激励,使价值再次下降。

借贷协议采取了短期的方式来推动平台增长,这是由于通证实用性薄弱和不可持续的流动性解决方案所驱动的。

治理不足之处

除了发行之外,借贷协议经常被引用的另一个价值驱动因素是治理。虽然这在叙事目的上是有好处的,但现实情况是,以价格为导向的短期交易者往往不会经常投票或利用治理机制。让我们以DeFi中最大的DAO之一MakerDAO为例来看一下。

MakerDAO(MKR)的最大供应量为1,005,577 MKR,流通中的有977,631 MKR。根据Etherscan的数据,以太坊上持有MKR的持有者超过93,000人。MakerDAO治理提案平均使用了10万MKR进行投票,意味着约10%的总供应量用于治理。

即使考虑流通供应,这个利用率相对较低。人们可能会认为这是因为社区达到了所需的法定人数,但从广义上讲,社区并未参与治理。

参与者人数远远低于100人,并且每个提案的投票权重各不相同。假设Etherscan上的50% MKR持有者是智能合约、托管等,因此无法投票,仍意味着0.2%的持有者参与了占总供应量10%的治理活动。

这表明,至少对于MakerDAO来说,治理并不是一个由社区驱动的价值主张,而是大量持有者的次要用例。

希望您喜欢我们的分享,请关注我们,了解创世池和公开发售的最新动态!

Telegram: https://t.me/hover_marketTwitter: https://twitter.com/hover_market官网: https://hover.market/

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05