苹果没有那么安全

连续三个季度报告销售下滑,宏观经济恶化,现在的苹果还是小甜甜嘛?一起来看看国外分析师的观点。

作者:Livy Investment Research

宏观经济的拖累最终开始影响投资者对苹果公司的情绪,随着该公司连续三个季度报告销售下滑,其股票从3万亿美元市值里程碑中滑落。二十年来首次出现持续不温不热的业绩,突显出宏观经济不确定性带来的需求挑战,以及美元走强令苹果大部分海外销售承压的外汇不利因素。

尽管在6月季度服务业务的强劲增长主要支持下,盈利率表现出色,但由于基础业务的基本面在复杂的宏观经济环境中继续受挫,市场正在调整其对该股高估值溢价的偏好。投资者的关注重心在很大程度上已从早期对Vision Pro发布的炒作转向了核心基本面,凸显了市场对支持该股短期前景的切实主题的需求。

该公司公布的23财年三季度营收为818亿美元,略高于市场预期。尽管有所下降,但管理层重申,如果没有外汇不利因素,本季度的销售额将出现积极增长。6月当季的强劲表现主要是由创纪录的服务销售推动的,而产品需求环境依然不温不火。这在很大程度上符合行业同行的观察结果,比如苹果的主要供应商高通公司报告称,在6月这个季度,“来自手机制造商的订单大幅下降,(原因是)库存超过了它们的需求”,这表明人们对2023年剩余时间内的复苏希望缺乏信心。

尽管6月当季的业绩好于预期,在固定汇率基础上实现了适度增长,在新兴市场逆势扩张,同时毛利率也在逐步扩大,但该股最新的财报后股价回调,这突显出,人们对苹果估值溢价在短期内的持久性信心减弱,因为消费者疲软何时可能复苏仍不明朗。然而,分析师对服务销售的弹性仍持乐观态度,这突显了苹果庞大的设备安装基础的竞争优势,以及在优化变现方面的成效。较高的销售利润率预计仍将是一个关键的补偿因素,以抵消持续的宏观经济逆风对更广泛的行业消费趋势的影响,并在不经意间影响利润扩张。

展望未来,在2023年剩余时间里,增长可能会保持温和,因为对季节性需求趋势的乐观情绪可能会被美国核心市场持续谨慎的支出环境所抵消。管理层对美国核心市场的前景持保守态度:

如果你看看美国,显然是在美洲地区,它是其中的绝大部分,从数据表上可以看出,尽管美洲地区的同比仍有所下降,但环比有轻微加速。这主要原因是美国目前的智能手机市场形势较为严峻。

——苹果公司23财年三季度电话会议

但在高利润的服务业务和成本控制的组合拳下,利润率的持续增长,可能会继续支撑现金充裕的说法,支撑该股的前景。这可能会满足投资者对全天候投资选择的需求,特别是考虑到该股最近从历史高点回落。早期也有乐观情绪认为,2023年上半年的销售额已经见底,股票的最新回调可能受益于进入2024财年的季节性销售趋势更为强劲,以及大型科技公司因激进的加息周期而日益增长的风险情绪,基于最近经济数据的改善,加息周期可能即将结束。

服务业务的关键功能

尽管创下了创纪录的服务销售额,并对苹果的盈利能力产生了积极影响,但在季度报告后股票的下滑突显了投资者关注的重点正在不可避免地从设备销售的需求环境转向减弱。

iPhone在6月季度的销量在很大程度上顶住了全球智能手机出货量的持续下滑,但美国国内疲软的需求环境仍然是苹果核心收入驱动因素的一大威胁。具体来说,iPhone的销量在6月季度同比下降了2%(或在固定汇率基础上略有上升),尽管在新兴市场——尤其是中国,从3月季度的下降中恢复到6月季度的增长8%,和欧洲的销售强劲,突出了苹果核心的美国智能手机市场需求环境的严重逆风。与此同时,鉴于最近一系列经济数据显示上月银行贷款、出口、消费者和生产者价格进一步恶化,中国市场需求环境改善的持久性也存在风险。

尽管在6月季度,苹果观察到了创纪录数量的用户转换到iPhone,突显了即使在新兴市场中,更富裕的终端用户对需求的韧性,但由于不确定的美国支出环境,现有设备用户基础的升级可能会保持适度增长,从而增加了通过服务销售来保持短期内更高平均售价的重要性。尽管用户转换对于苹果来说代表了一个“巨大机会”,但从相关销售中产生的平均终身收入,无论是来自升级还是来自服务订阅和参与的扩展,将需要更长时间来逐步增加,相对于升级来说,这对于近期iPhone销售增长提供的缓解较少。这与管理层对iPhone业务短期业绩的保守态度相符,尤其是在升级方面,尽管指导在9月季度将有环比加速,这可能是由即将推出的iPhone 15带来的预期推动,预计其销售水平将与前一年持平。

关于升级周期等方面,实时估计升级周期的变化非常困难。我认为,如果你考虑iPhone的年同比结果,你必须考虑一年前的季度中iPhone SE的发布。因此,在比较方面会存在一些压力。

——苹果公司23财年三季度电话会议

与此同时,最新的财报还表明,Mac和iPad销售在2023年下半年复苏的可能性正变得渺茫。Mac和iPad的销量环比和同比都在持续下滑,最新推出的15英寸MacBook Air对遏制搭载Apple芯片的个人电脑的销售下滑的影响微乎其微。相关销售的近期前景预计将进一步恶化。22财年第四季度主要是受益于上一季度工厂关闭导致的压抑需求。管理层对个人电脑和平板电脑部门的谨慎展望也证实了行业的预期,即近期个人电脑出货量数据改善所暗示的周期性复苏顺风,可能会首先惠及整个产品供应链的上游组件,然后才会对终端用户的下游销售率产生重大影响。

总的来说,苹果最新的财报继续强调其服务部门的关键作用,因为用户已经超过了20亿,而这家科技巨头希望更好地从其庞大的用户基数中获利。上季度,服务销售再次加速至较高的个位数范围,管理层指引2023财年结束后将有更大的增长。尽管因为疫情和近期恶化的宏观经济环境,让该业务的增长速度不比之前,但高利润的收入流正在补充苹果活跃用户基数的逐步增长。付费订阅用户现已超过10亿,苹果继续致力于“提高当前服务的广度和质量”,该业务创纪录的季度销售额突显了苹果生态的高活跃,这强化了高毛利变现机会在持续设备销售中的持久性。

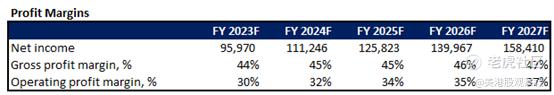

展望未来,高毛利服务销售的持续强劲增长将成为应对宏观经济和设备销售成熟化逆风的关键补偿因素,这可以通过截至6月的三个季度内持续观察到的边际扩张来证实,尽管在同一时期销售额持续下滑。尽管该股最近的回调可能意味着苹果在应对复杂的需求环境方面存在困难,但分析师认为强韧的毛利率扩张,不仅由内部成本优化努力推动,还由可持续增长的更具利润的服务收入所驱动, 是被忽视的优点。具体来说,持续扩大高毛利服务收入将是增强苹果的现金产生能力的关键,这是其看涨叙事的重要考虑因素,并通过在消费者移动和计算设备市场份额的广泛基础上优化价值实现,支持了该股长期上涨潜力的持久性。

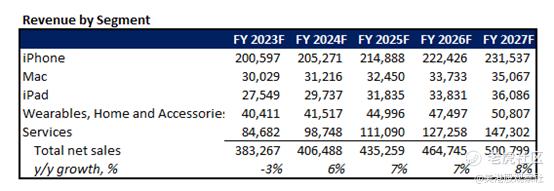

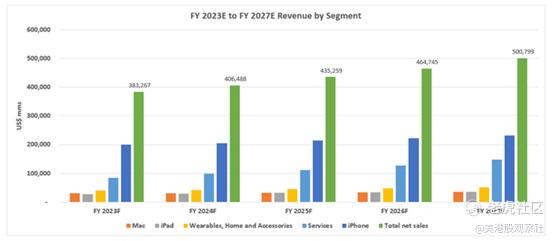

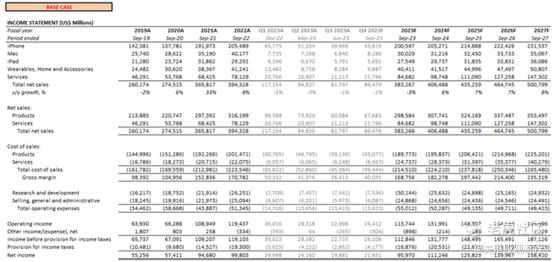

基本考虑因素

考虑到苹果公司上季度的业绩,以及管理层对公司产品和服务近期需求趋势的展望,预计2023年全年收入将下降3%。考虑到公司管理层对近期需求环境的透明和保守展望,再加上其核心运营地区的宏观经济背景喜忧参半,这应该不足为奇。从长期来看,分析师预计综合销售增长将恢复到较高的个位数百分比范围,这主要是受到服务销售加速的推动。

有利的销售组合拳,还有成本控制,这将让苹果利润率持续提高。

未来的利好与利空

苹果每年都会在9月份推出新款iPhone,这通常会提振该公司的股价和季度销售。除此之外,在宏观经济不确定性挥之不去的市场环境下,投资者对持久盈利能力的偏好,超过了对增长的偏好,也可能使苹果的估值受益。市场日益乐观地认为,根据最近的经济数据,通胀可能最终趋向于美联储的目标区间,而不必收紧经济而导致衰退,这也增加了人们对40年来最激进的加息步伐可能最终结束的希望。尽管现在预测近期降息还为时过早,但宣布结束预计将于2024年实施的最新一轮货币政策收紧,可能会提高对更广泛宏观经济前景的可视性,可能会消除一种严重的倍数压缩风险,这种风险对估值由未来现金流支撑的科技股来说是最不利的。

同样,Mac和iPad的销售表现不如预期,可能会导致综合收入大幅下滑。尽管Mac和iPad在每个财年的第四季度具有历史季节性,主要受返校需求的推动,但最近观察到的持续下滑,即使推出了新产品,也突显出宏观经济对消费者的拖累可能比预期更严重。预计10月份重新开始偿还学生贷款将进一步加剧进入2023年下半年的美国消费者实力缺乏可视性的情况,这可能会进一步拖累苹果在其核心运营地区恢复对其产品需求的努力。最近的研究表明,恢复偿还学生贷款可能会减少每月90亿美元的可支配收入,或每年减少1000亿美元。与此同时,超过一半的学生贷款借款人表示,在疫情暂停期结束时,他们需要“在偿还贷款或支付租金和杂货等必需品之间做出选择”,这突显出这次返校需求面临的增量风险。

总结

尽管预计股票在短期内会受到需求环境和宏观经济恶化的双重影响而产生波动,但苹果公司丰富的资金储备用于推动创新性增长投资,考虑到仅仅在其庞大的设备用户基础上变现机会,仍然是长期上涨潜力的切实基石。预计投资者的关注将继续集中在苹果的利润率扩张努力的持久性,以及对公司底线至关重要的iPhone和服务销售的韧性上。这预计将在股票中创造积压价值,在更广泛的周期性顺风条件恢复并且所有核心运营部分,包括Mac和iPad,实现增长时,这些价值可能变得可实现。

$苹果(AAPL)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47