债市早报:央行超预期降息;7月宏观数据延续放缓势头

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

央行超预期降息;7月宏观数据延续放缓势头

【内容摘要】8月15日,资金面紧平衡;央行超预期“降息”,叠加经济数据疲软不及预期,债市情绪大幅好转,银行间主要利率债收益率普遍大幅下行;中梁控股将境外债重组支持协议费用截止期限延长至9月1日;远洋集团回应债券违约,市场理解爆雷有误,投票数足够可以豁免违约;高密城投披露近期公司被执行人、承兑票据逾期相关情况;转债市场指数继续下跌,转债个券多数下跌;海外方面,各期限美债收益率走势分化,主要欧洲经济体10年期国债收益率普遍上行。

一、债市要闻

(一)国内要闻

【央行分别将MLF、逆回购操作利率下调15BP、10BP】8月15日,央行公开市场开展4010亿元1年期MLF和2040亿元7天期逆回购操作,中标利率分别为2.5%、1.80%,上次分别为2.65%、1.90%。

点评:本次超预期降息的主要原因有三个:首先,7月以来出口延续两位数负增长,楼市低位运行,消费、投资整体上也延续偏弱运行,有必要继续加大稳增长政策力度;另外,7月金融数据偏低,显示实体融资需求不足,当前有必要进一步降低企业和居民信贷成本,刺激信贷需求。其次,7月CPI同比降至-0.3%,当前物价水平偏低,而且下半年大幅上扬的可能性很小。这就为货币政策在稳增长方向适度发力提供了较大空间。最后,当前美联储加息过程已进入尾声,下半年人民币贬值压力趋于缓解,由此,下半年人民币汇率因素不会掣肘国内货币政策。

【7月宏观数据延续放缓势头】据国家统计局8月15日公布的数据,7月规模以上工业增加值同比实际增长3.7%,6月为4.4%;7月社会消费品零售总额同比增长2.5%,6月为3.1%;1-7月全国固定资产投资同比增长3.4%,1-6月为3.8%。

点评:7月消费、投资、工业生产等宏观数据显示,当前经济复苏力度仍然偏弱。背后是6月以来稳增长政策持续发力,但政策显效往往需要一段时间,当前经济运行仍在延续二季度以来的放缓势头。同时,在货币政策连续降息后,接下来财政政策在促消费、扩投资方面的空间较大,而房地产行业政策加快调整更是改善市场预期,、推动经济复苏动能转强的关键。这将在逆周期调控过程中有效增加宏观政策的协同性,提振市场信心。

(二)国际要闻

【美国7月零售销售环比超预期增长0.7%】8月15日,美国人口普查局公布7月零售销售数据。数据显示,在亚马逊“Prime Day”网购热潮等因素影响下,美国7月零售销售额环比增长0.7%,达到6964亿美元,超出前值0.3%(修正后为0.2%),也超出市场预期的0.4%,为六个月来最大增幅。数据还显示,今年5-7月,零售销售总额比去年同期增长了2.3%。从细分数据来看,非商店零售比去年同期增长了10.3%,而食品服务和酒吧销售比去年同期增长了11.9%。从下滑的分项来看,美国家具和电器、电子产品的需求仍然低迷。7月家具销售环比下滑1.8%,电子和电器商店下降了1.3%。新车和汽车零部件的销售额7月环比下降了0.3%,但同比来看,新车和汽车配件的销售额增长了7.6%。

(三)大宗商品

【国际原油期货价格继续收跌,NYMEX天然气价格跌近5%】8月15日,WTI 9月原油期货收跌1.52美元,跌幅1.84%,报80.99美元/桶;布伦特10月原油期货收跌1.32美元,跌幅1.53%,报84.89美元/桶;NYMEX 9月天然气期货收跌4.87%至2.659美元/百万英热单位。

二、资金面

(一)公开市场操作

8月15日,央行降息落地,MLF和逆回购利率分别下调15和10个基点。央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了2040亿元7天期逆回购操作和4010亿元1年期MLF操作,中标利率分别为1.8%、2.5%。Wind数据显示,当日有4000亿元MLF和60亿元逆回购到期,因此单日净投放资金1900亿元。

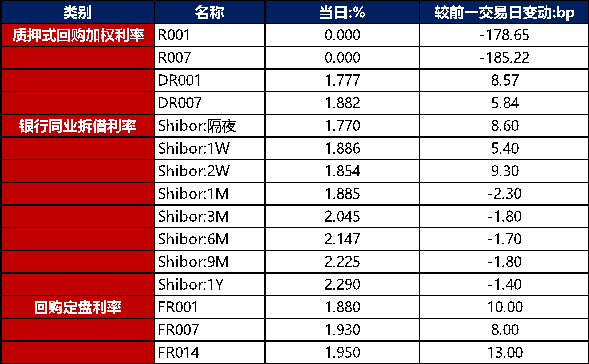

(二)资金利率

8月15日,资金面紧平衡,当日DR001上行8.57bps至1.777%,DR007上行5.84bps至1.882%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

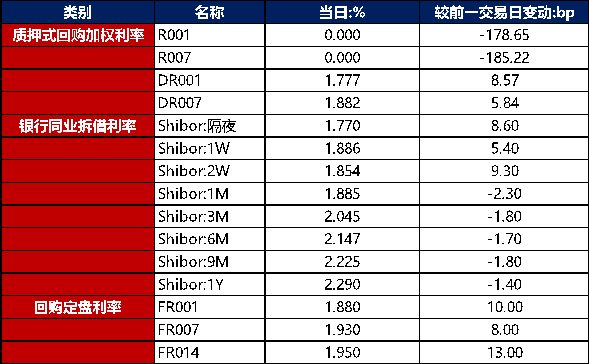

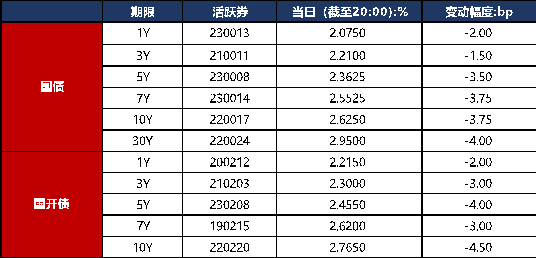

1.现券收益率走势

8月15日,央行超预期“降息”,叠加经济数据疲软不及预期,债市情绪大幅好转,银行间主要利率债收益率普遍大幅下行。截至北京时间20:00,10年期国债活跃券220017收益率下行4.00bp至2.95%;10年期国开债活跃券220220收益率下行4.50bps至2.7650%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

8月15日,12只地产债成交价格偏离幅度超10%。其中,“21远洋控股PPN001”跌超11%,“21远洋01”跌超14%,“20中骏03”“19远洋01”跌超15%,“21金地MTN004”“21金地MTN005”跌超19%,“H1融创01”“22金地MTN001”跌超25%,“H金优01”跌超32%,“21旭辉01”涨超14%,“21金地MTN003”涨超19%,“20宝龙04”涨超28%。

8月15日,城投债成交价格整体稳定,仅1只债券成交价格偏离幅度超10%,“19莆田高新债”跌超24%。

2. 信用债事件

中梁控股:公司公告,境外债重组支持协议费用截止期限延长至9月1日,目前已有占计划债务约71%的持有人已加入重组支持协议及/或已提供加入重组支持协议的指示。

恒大汽车:公司公告,阿联酋新能源汽车品牌纽顿集团对恒大汽车投资5亿美元,认购27.5%的股权。公司拟将中国恒大总额208.95亿港元的相关贷款,按每股3.84港元的转换价转换为新股份。此次贷款转股有助于降低恒大汽车的债务水平,使其日后更易获得融资。

中南建设:暂缓清盘呈请已被驳回,联合清盘人已采取措施控制发行人资产及事务。

碧桂园:穆迪撤销碧桂园服务“Baa3”发行人评级并授予“Ba1”企业家族评级,展望调整为“负面”。

贵州双龙航空港开投及子公司:中诚信国际公告,经上海票据交易所票据信息披露平台查询,贵州双龙航空港开投及子公司截至7月末,票据逾期余额合计1.71亿元,累计逾期发生额合计7.68亿元。

洛阳商都城投:公司公告,公司商票逾期金额合计1799.51万元,420万元已通过线下兑付。

高密城投:公司公告,根据中国执行信息公开网查询结果,公司共存在5条被执行信息,执行标的总金额为258,897,039.00元。

远洋集团:公司回应债券违约,市场理解爆雷有误,投票数足够可以豁免违约。

金谷信托:因碧桂园近期舆情,将加强对“金谷•博睿207号集合资金信托计划”的期间管理。

飞瞰财金:受中植系逾期事件影响 “粤财信托•永大投资1号集合资金信托计划”或面临5亿资金缺口。

(三)可转债

1. 权益及转债指数

【A股主要股指跌幅收窄】 8月15日,因7月宏观数据延续放缓势头,经济复苏力度偏弱,央行意外“降息”未对权益市场形成提振,主要指数开盘后延续震荡走弱, 直至午后1点40分左右,或因彭博社报道中国考虑调降印花税率,三大股指出现反攻,跌幅明显收窄,当日上证指数、深证成指、创业板指分别下跌0.07%、0.70%、0.74%。当日,两市成交额仅7065亿,北向资金净流出近百亿。当日,申万一级行业指数多数下跌,传媒领跌2.45%,社会服务、电力设备、电子、计算机等跌逾1%;当日仅8个行业指数逆势上涨,其中非银金融、银行领涨市场,涨幅超过1%。

【转债市场指数继续下跌】 8月15日,转债市场主要指数跟随权益市场弱势整理,午后触底反弹,跌幅有所收窄,当日中证转债、上证转债、深证转债分别下跌0.15%、0.11%、0.23%。当日,转债市场成交额598.09亿元,较前一交易日减少8.17亿元,转债市场个券多数下跌,518只个券中有150只上涨,363只下跌,5只持平。当日,新上市兴瑞转债、神通转债收涨57.30%,实现上市首日最大涨幅,另外新上市的华设转债、煜邦转债分别上涨26.05%和17.61%,涨幅也明显领先市场;当日,大叶转债深跌19.39%,转股溢价率大幅压缩至131.82%,后续仍有进一步压降空间,另外亚康转债跌逾7%,岱美转债、宏微转债、海泰转债跌逾5%,调整明显。

2. 转债跟踪

今日,天源转债、立中转债上市;本周,聚隆转债拟于8月17日上市,东宝转债、燃23转债拟于8月18日上市,荣23转债、易瑞转债拟于8月18日开启申购。

8月15日,鼎通科技拟发行可转债募资不超过7.95亿元。

8月15日,甬金转债公告将转股价格由34.57元/股下修至27.66元/股;董事会提议下修鹤21转债转股价格,议案尚需提交股东大会审议;晶澳转债公告不下修转股价格,并从2023年8月16日重新起算,若再次触发下修条款,届时公司董事会将按相关程序审议是否行使下修权利;侨银转债公告预计触发转股价格向下修正条件。

(四)海外债市

1. 美债市场

8月15日,各期限美债收益率走势分化。其中,2年期美债收益率下行4bp至4.92%,10年期美债收益率则上行2bp至4.21%。

数据来源:iFinD,东方金诚

8月15日,2/10年期美债收益率利差倒挂幅度收窄6bp至71bp;5/30年期美债收益率利差倒挂幅度收收窄3bp至4bp。

8月15日,美国10年期通胀保值国债(TIPS)损益平衡通胀率下行4bp至2.32%。

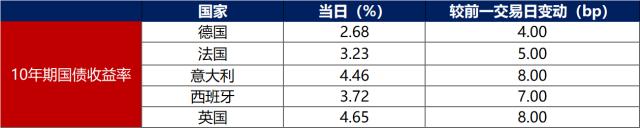

2. 欧债市场

8月15日,主要欧洲经济体10年期国债收益率普遍上行。其中,德国10年期国债收益率上行4bp至2.68%;法国、西班牙、意大利、英国10年期国债收益率分别上行5bp、8bp、7bp和8bp。

数据来源:英为财经,东方金诚

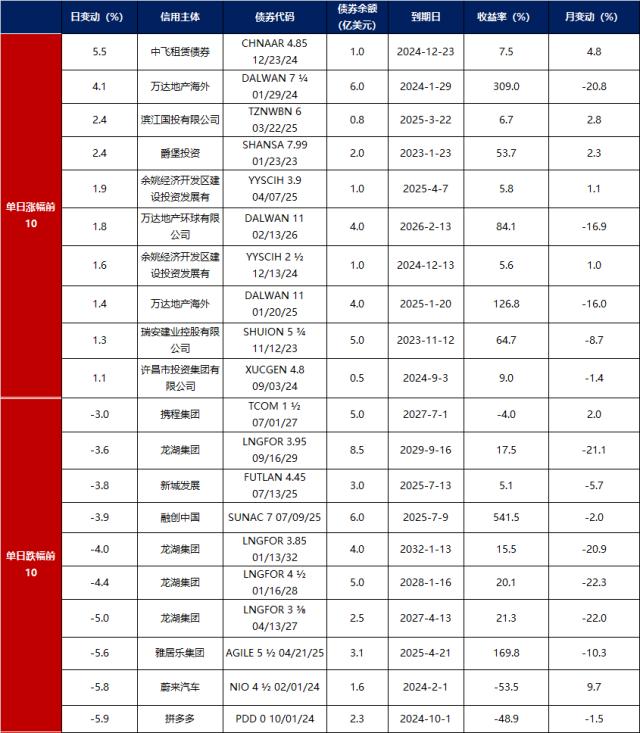

中资美元债每日价格变动(截至8月15日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56