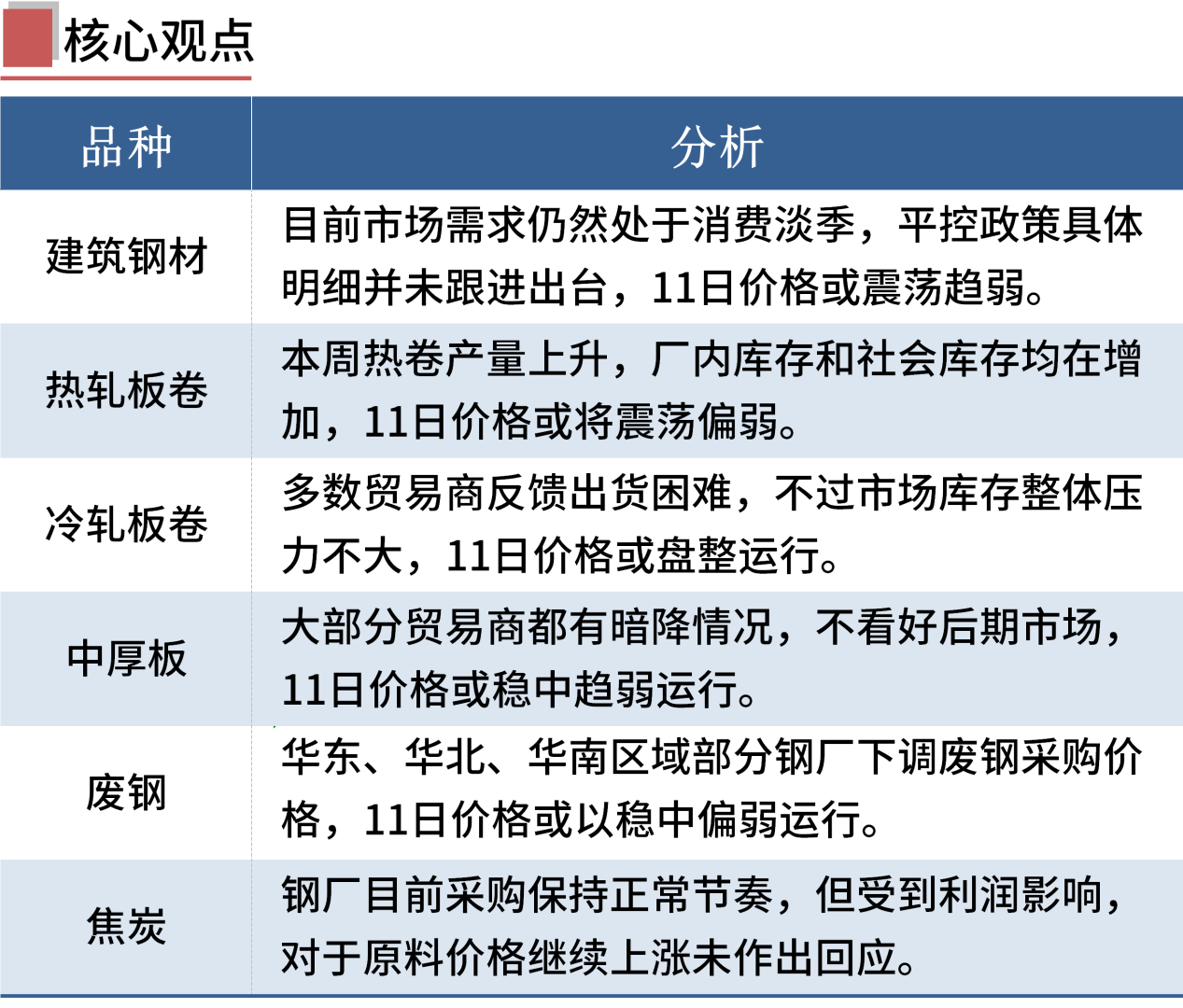

每日钢市:黑色期货普跌,淡季钢材累库,钢价偏弱运行

一、钢材期现市场价格

8月10日,国内钢材市场价格偏弱运行,唐山迁安普方坯出厂含税跌20报3520元/吨。早盘期螺高开低走,钢材现货市场延续跌势。从成交方面来看,午后受地产消息影响,期货继续回落,市场心态转差,刚需及投机性需求表现低迷。

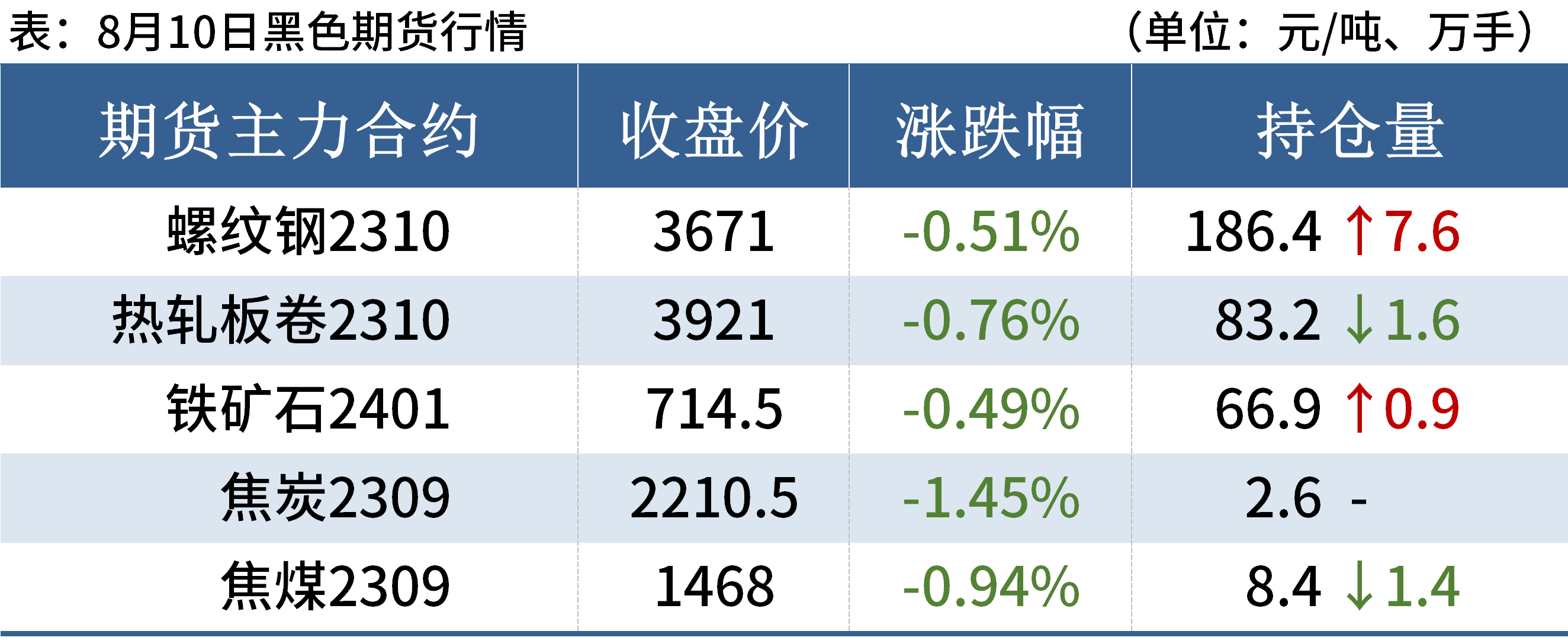

8月10日,期螺主力震荡偏弱,收盘价3671跌0.51%,DIF与DEA双双向下,RSI三线指标位于22-45,靠近布林带下轨运行。

8月10日,国内4家钢厂上调建筑钢材出厂10-20元/吨,2家钢厂下调10-20元/吨。

二、四大品种钢材市场价格

建筑钢材:8月10日,全国31个主要城市20mm三级抗震螺纹钢均价3770元/吨,较上个交易日下跌10元/吨。本周螺纹钢产量继续下降,表需下降,同时淡季库存继续累加。短期来看,目前市场需求仍然处于消费淡季,平控政策具体明细并未跟进出台,导致市场对后市供给减量预期存有担忧。因此,预计11日国内建筑钢材价格继续震荡趋弱为主。

热轧板卷:8月10日,全国24个主要城市4.75mm热轧板卷均价3999元/吨,较上个交易下跌16元/吨。整体来看,本周热卷产量上升,厂内库存和社会库存均在增加,总库存表现为累库,表需增加。在限产政策还未正式落地前,钢厂的产量居高不下,虽说表需有所增加,但真正的终端需求没有太好的转变。这就导致了供需的不平衡,供给端强势运行,需求端平稳运行,导致价格的一个下跌。后续还要关注宏观政策的落地实施。综合来看,预计11日全国热轧板卷价格或将震荡偏弱运行。

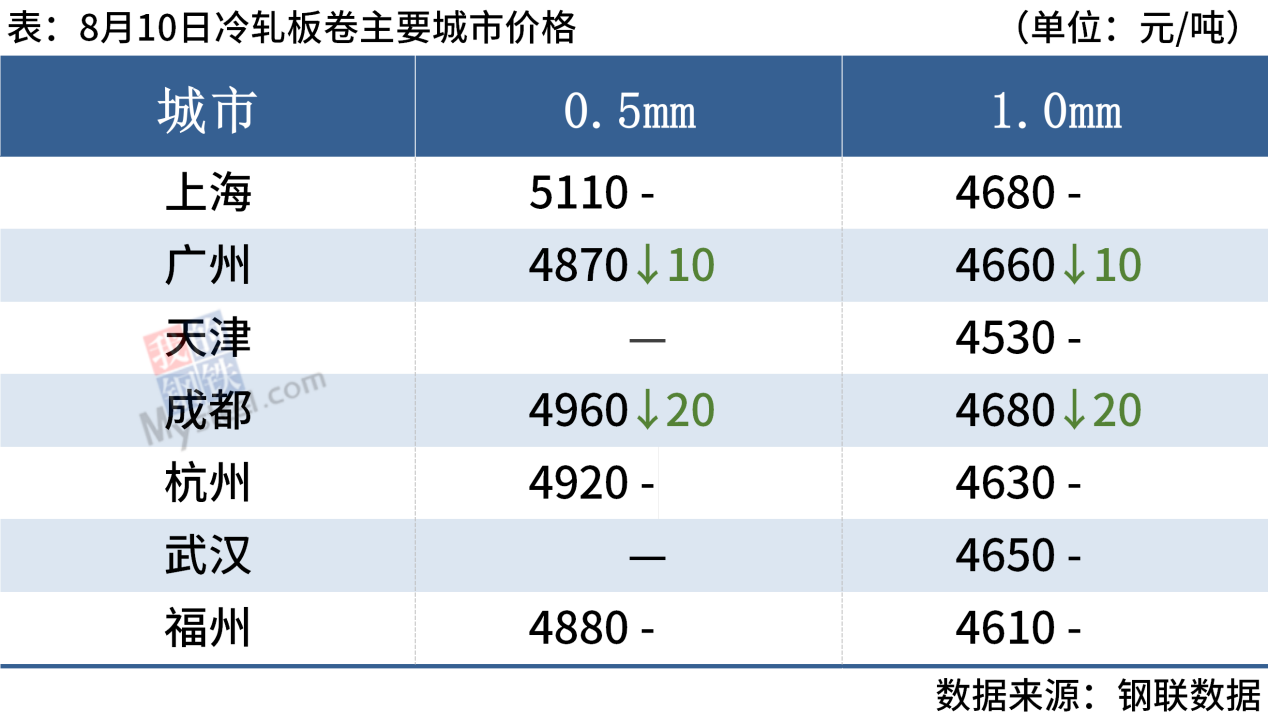

冷轧板卷:8月10日,全国24个主要城市1.0mm冷卷均价4658元/吨,较上个交易日下跌5元/吨。当前整体需求不佳,多数贸易商反馈出货困难。库存方面,当前市场库存整体压力不大,部分商家库存较上周也有所下降,10日Mysteel监测29个城市库存,本周冷轧板卷社会库存187.80万吨,周环比减少1.37万吨,月环比减少0.82万吨。综合来看,预计11日冷轧价格或将震荡盘整运行为主。

中厚板:8月10日,全国24个主要城市20mm普板均价4120元/吨,较上个交易日下跌10元/吨。粗钢限产平控政策还未正式落地,平控力度仍待考证。从成交方面来看,终端采购积极性较弱,市场仍呈观望态度,大部分贸易商都有暗降情况,不看好后期市场,低价成交加快降库速度。综合来看,考虑到传统淡季中厚板需求表现一般,预计11日全国中厚板价格稳中趋弱运行。

三、原燃料市场价格

进口矿:8月10日,山东港口进口铁矿主流品种市场价格小幅下行。贸易商报价积极性一般,随行就市为主,今日远月市场询报情绪尚可,有9月底PB粉成交,基差稳中偏弱;买盘方面,钢厂少量刚需补库,部分钢厂暂时观望,有试探性询价,询盘较少。目前PB粉主流在830-835;超特粉主流在695-700;卡粉主流在935-940;混合粉主流在755-760,PB块主流在935-940。(单位:元/湿吨)

废钢:8月10日,全国45个主要市场废钢平均价2512元/吨,较上一交易日价格降14元/吨。具体来看钢厂方面,华东、华北、华南区域部分钢厂下调废钢采购价格,幅度相对较小,采购价格趋稳运行,市场空方情绪占优势,钢厂到货量持续增加,部分出现累库;市场方面,不敢赌行情,普遍降低库存,快进快出,对于后期不看好,收货价格也小幅下降。综合来看,预计11日全国废钢价格以稳中偏弱运行为主。

焦炭:8月10日,焦炭市场暂稳运行。近期多数煤矿维持正常生产,部分地区煤矿因偶发事故和安全检查趋严致产量缩减,供应受到小幅影响,煤矿端整体库存压力较小,挺价意愿强烈。焦企目前部分盈利,但盈利幅度较小,对于高价原料的采购仍保持谨慎。钢厂目前采购保持正常节奏,但受到利润影响,对于原料价格继续上涨未作出回应,对于焦炭长期有看降预期。

四、钢材市场价格预测

供给方面:本周,五大品种钢材产量929.61万吨,周环比增加1.01万吨。其中,螺纹钢、线材、冷轧板卷等产量小幅减少,热轧板卷、中厚板等产量小幅增加。

库存方面:本周,钢材总库存量1675.61万吨,周环比增加31.39万吨。其中,钢厂库存量454.72万吨,周环比增加17.33万吨;社会库存量1220.89万吨,周环比增加14.06万吨。

总体来看,淡季钢材需求恢复缓慢,钢厂产量波动不大,钢材库存进一步累积。同时,随着8月上旬钢价下跌,钢厂盈利收缩,尤其唐山钢厂由盈转亏,关注后期是否有控产举措。消息面上,碧桂园、富力地产等房地产公司出现流动性危机,对市场情绪有一定抑制。总之,由于钢市基本面偏弱,市场情绪谨慎,钢价延续震荡偏弱运行,有待政策进一步加持。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26