迪士尼即将施展魔法!

迪士尼财报即将发布,有外国分析师预测了财报会有惊喜!一起来看看,他为什么会认为迪士尼即将施展魔法?

作者:Daniel Jones

在八月初,娱乐巨头迪士尼将发布23财年第三季度的财报。由于成本失控、已经过去但有影响的新冠疫情以及其他因素的驱动下,该公司的股价仍较五年前下跌了23.1%。

去年,该公司迎来了新的领导层,由时任退休的首席执行官鲍勃·艾格带领,希望振兴业务。但这不是一蹴而就的过程。考虑到公司正在发生的变化,再加上更广泛的经济问题,投资者明智的做法是继续密切关注公司的季度表现。而且随着三季度财报即将发布,现在是聚焦一些市场将会高度关注的关键指标的好时机,这些指标将用于确定公司未来几个月的发展轨迹。

重点关注事项

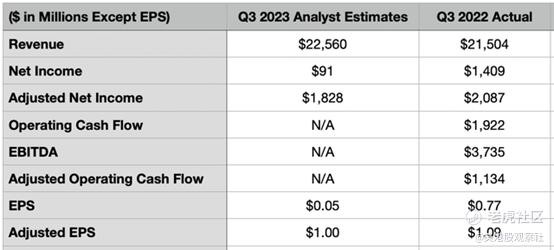

对投资者来说,好消息是分析师对营收持乐观态度。他们预计销售额将达到225.6亿美元。这意味着相比于公司在2022财年第三季度报告的215亿美元,将会增长4.9%。稍后,作者将深入研究几个作者认为将会导致同比增长的项目。但作为一家庞大而复杂的公司,它有许多组成部分,可能会有一些方面显示出同比减弱。

说到底,情况就复杂多了。每股收益预计只有0.05美元。与迪士尼在2022年第三季度报告的每股0.77美元相比,这是一个不利的比较。管理层正在努力削减成本,最终目标是削减约55亿美元的总支出。其中约30亿美元预计将用于非体育内容支出的削减。其余部分可能与一般组织成本有关。削减成本并不容易。通常需要支付大量解雇费用和减值。因此,分析师可能已经将这些计划考虑在内。从目前的数据来看,分析师目前预测调整后的每股收益为1.03美元。

分析师在其他盈利能力指标方面没有提供任何预测。但投资者应该注意这些指标。其中之一是经营性现金流。作为背景信息,迪士尼在2022年第三季度报告的经营性现金流为19.2亿美元。如果调整了营运资本的变化,这个数字会稍微降低至11.3亿美元。此外,该季度的EBITDA为37.4亿美元。

预计流媒体表现将有所起伏

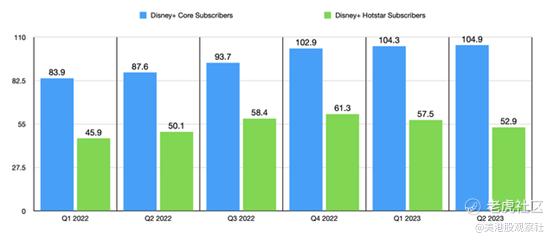

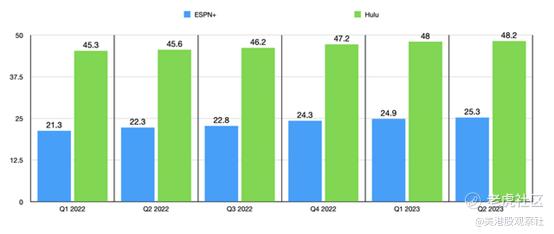

近几年,迪士尼最强劲的增长来自其流媒体业务。自2019年11月推出Disney+后,该公司迅速成为全球最大的流媒体业务。然而,在过去几个季度,流媒体业务表现有些复杂。虽然ESPN+和Hulu继续增长,但Disney+在过去两个季度的订阅人数减少。在此期间,订阅人数从164.2万减少到157.8万,下降了640万。然而,这个数字有些具有误导性。事实是,所有的损失都发生在公司在印度拥有的Hotstar品牌下的低价值订阅用户。

如果从计算中去除这部分数据,那么Disney+的核心订阅用户在同样的六个月时间窗口内增加了200万。无论增长的地方在哪里,投资者都应继续关注发布的数据。同时,值得指出的是,尽管许多投资者可能担心业务的萎缩,但最近的流媒体市场数据相当积极。该公司最大的竞争对手奈飞最近发布了财务业绩。在其中,它表示在该季度新增了589万订阅用户,高于分析师预期的约200万。

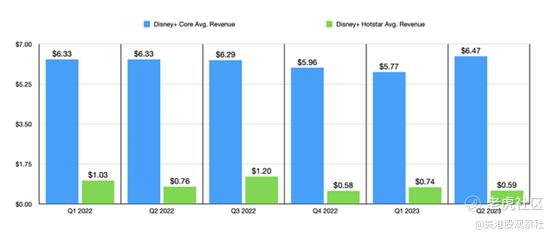

除了关注Disney+的订阅人数,投资者还应该关注该流媒体平台每月平均为每个用户产生的收入。在今年第二季度,Hotstar品牌下的订阅用户的平均每月收入接近历史低点,为0.59美元。与此同时,其余订阅用户的平均每月收入增长至6.47美元。相比之下,去年同期每月收入为6.33美元。虽然这看起来可能并不像一个很大的差异,但对公司的核心订阅用户数进行0.14美元每月的计算,意味着公司每年多获得1.762亿美元的额外收入。

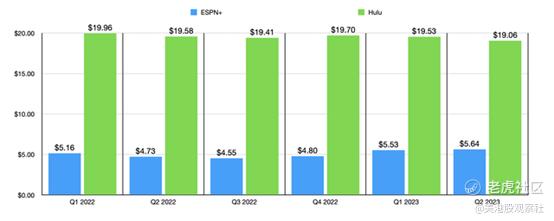

尽管大多数目光将集中在Disney+上,投资者还应关注ESPN+和Hulu的情况。这两者的增长仍在继续,但增长速度远远慢于核心Disney+的增长。但无论是定价还是订阅人数都是重要的。

在此期间可能还会出现其他考虑因素。正如其他地方报道的那样,迪士尼似乎正在与潜在的战略合作伙伴进行谈判,以帮助增加ESPN+的价值。涉及Hulu的一些重大战略交易的可能性,无论是出售、合并还是其他形式,可能会引人瞩目。

一些零碎事项

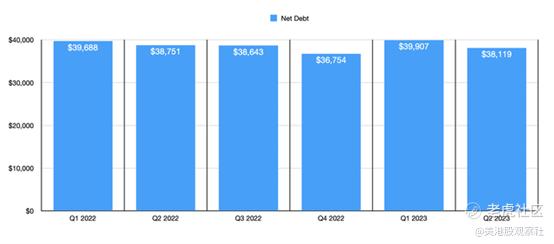

除了公司的流媒体业务外,还有一些其他事项需要投资者密切关注。首先,希望能看到公司集中精力减少债务。截至最近一个季度末,公司的净债务为381.2亿美元。虽然这较一季度末的399.1亿美元有所减少,但较2022年末的367.5亿美元有所增加。实际上,至少过去六个季度,公司的净债务总体上保持在一个相当狭窄的范围内。将多余的现金流用于减少债务将是一个很好的选择。

这让作者想到另一项应该在每个投资者的清单上的事项。归根结底,几乎任何投资的价值都是由投资在其生命周期内产生的现金流贴现所决定的。在不断增长的收入和降低成本的倡议之间,经营现金流很可能会逐年改善。而且你确实需要正面的现金流来实现有意义的债务减少。在2022财年上半年,公司的经营现金流为15.6亿美元。今年同期这一数字上升至22.6亿美元。如果我们调整了运营资本的变化,增加幅度较小,从46.7亿美元增至48.4亿美元。

另一个备受关注的热门项目将是公司的影院发行业务。这部分业务负责管理公司最终支持的大片发行。当鲍勃·艾格再次回到公司领导岗位时,他明确表示他的目标是将公司的许多决策权交还给创意层面的负责人。由于电影和节目从开始到完成有时需要数年的时间,目前尚不清楚需要多长时间才能完全反映在公司的内容中。可能在这方面看到任何显著变化还为时过早。但确实有充足的数据显示,票房正在逐渐复苏。

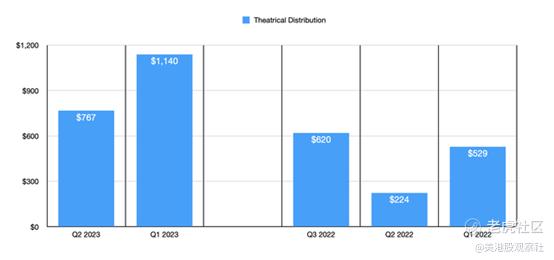

此时,数据有些褒贬不一。从积极的一面来看,迪士尼在今年迄今为止的票房市场份额上与 Comcast旗下的环球影业几乎不分上下,占总票房收入的21.6%。而环球影业仅领先一点点,占21.9%。为了了解背景情况,目前第三大参与者是索尼影业,属于索尼集团的子公司,市场份额仅为12.5%。在总收入方面,也看到了一些复苏迹象。今年第二季度迪士尼的影院发行业务收入达到7.67亿美元,比一年前的2.24亿美元增长了两倍以上。有一些市场专家称公司今年的电影亏损了。目前尚不清楚。包括影院发行在内的内容销售/授权和其他业务部门在最近一个季度产生了5000万美元的营业亏损,而一年前则是盈利1600万美元。背景资料显示,2019年的利润为26.9亿美元。但是再次强调,由于新冠疫情,票房尚未完全恢复。

最后,投资者应该关注公司的主题公园表现。作者认为在这方面的表现比电影的表现更重要。到目前为止,今年的业绩对该业务非常积极。在不考虑与迪士尼乐园、体验和产品部门下的商品授权和零售运营有关的收入的情况下,最近一个季度的收入总额为67.7亿美元。这比一年前的54.9亿美元大幅增长。今年第二季度,主题公园门票收入总计24.3亿美元,比一年前的19.7亿美元增长了约23%。这是由于年增长17%的参观人数和人均票务收入增长8%所推动的。

目前尚不清楚最近的天气条件对业务产生了何种影响。但除非出现极端情况,作者认为高度可能会出现进一步的年度改善。

结论

由于公司在过去几年中采取的某些立场,让迪士尼成为争议度较高的公司之一。但是其中很多都是无关紧要,对公司和其前景几乎没有实质性影响。真正重要的是基本面。虽然作者确实认为迪士尼公司在短期内可能会受到一些挫折,但作者怀疑当8月9日的数据公布时,整体形势将非常积极。

$迪士尼(DIS)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56