“All in”!美股投资者疯狂追涨 小心“乐极生悲”

交易员的股票敞口已升至历史最高水平,与此同时却很少有人采取风险防范措施。分析师警告,多个因素表明现在是时候担心股市了.......

标普500指数今年上涨了19%,促使在观望的投资者也开始进入市场。根据德意志银行一项2010年以来围绕股票交易员策略的分析,交易员的股票敞口处于历史最高水平,占28%。

正确预测了金融危机后股市反弹的《股票交易者年鉴》的编辑杰弗里·赫希(Jeffrey Hirsch)表示,“看涨情绪和疲软的季节性因素触发了逆势操作的信号。所有曾经离场的空头都在追逐美股的上涨势头,‘FOMO’(错失恐惧症)玩家现在都在进场,所以这意味着这轮反弹是时候暂停了”。

投资者单边押注美股上涨

标普500指数的上涨违背了市场普遍预期,并迫使许多人重新考虑他们的预测。华尔街一些最有名的空头人士,如派珀桑德勒公司(Piper Sandler & Co.)的迈克尔·坎特罗维茨(Michael Kantrowitz)和摩根士丹利的迈克·威尔逊(Mike Wilson),已经调整了立场。

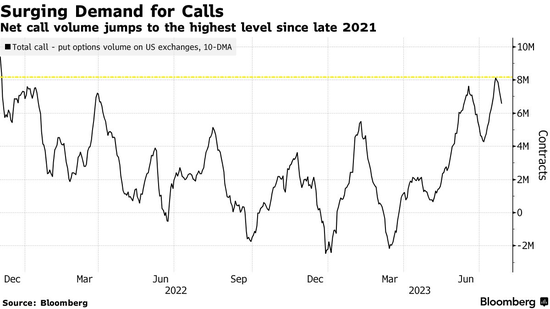

在期权市场,交易员对股市反弹的反应是购买看涨期权。外媒汇编的数据显示,在美国各交易所,看涨期权的10日移动平均值超过了800多万份合约,这是自2021年12月以来的最高水平。

当然,标普500指数的上涨自有原因,目前该指数势将连续第五个月上涨。这是因为,通胀一直在缓慢消退,而经济在面对数十年来最激进的紧缩周期时仍保持相对弹性。

在消化了这一形势后,华尔街交易员最终放弃了下行保护措施,并将对冲股市下跌的成本推至新低。美国银行编制的数据显示,每100美元名义价值的标普500指数看跌期权合同,现在的价格仅有3.5美元,达到了2008年以来的新低。该合同于一年后到期,执行价格比当前水平低5%。如果标普500指数在一年后至少下跌8.5%,那么在溢价和执行价之间,该合约将是有利可图的。

这种情况是否会发生还有待观察,但美股的上涨势头似乎正在减弱。追踪与个股挂钩的期权成交量的芝加哥期权交易所(Cboe)看跌/看涨比率处于一年多来的最低水平。高盛集团编制的数据显示,从历史上看,这意味着未来3个月股市表现平平。

股市确实有令人担心的理由

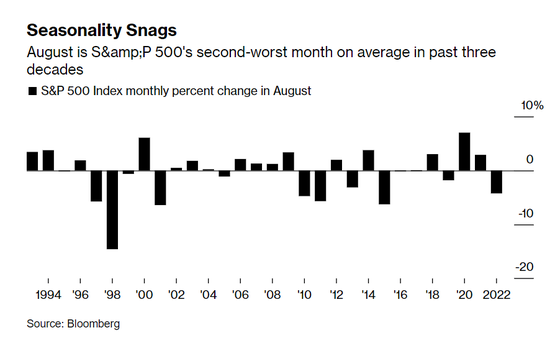

此外,季节性模式可能会对股市产生额外的阻力。过去30年来,8月和9月是标普500指数表现最差的两个月,平均分别下跌0.2%和0.4%。

8月是标普500指数过去30年平均表现第二差的月份

与华尔街的许多人一样,百达资产管理公司(Pictet Asset Management)首席策略师卢卡·保里尼(Luca Paolini)本月早些时候在美股持续上涨之际平仓了美国股市的空头头寸。保利尼目前对美国股市持中立态度,但他仍然认为投资者低估了经济的潜在风险。他说:

“市场向我们发出了一个明确的信号,即看涨势头正在形成。人们对美联储能够实现‘软着陆’抱有难以置信的信心,但如果出了什么问题,麻烦也将与此有关。”

上周四的初步数据显示,美国第二季度GDP出人意料地回升,提振了人们对经济状况的信心,同时也加剧了人们对美联储遏制通胀行动持续时间可能长于预期的押注。美联储主席鲍威尔上周四表示,美联储将依赖数据来决定未来的加息。

22V Research 的Dennis Debusschere表示,一个潜在的担忧是,通胀同比增速的进展优势将在今年晚些时候开始消失。通胀掉期定价显示,7月整体通胀率较去年同期上升3.2%,8月份则较去年同期上升3.6%。通胀上升可能会导致利率不会很快下降。

美国银行美国股票衍生品研究主管尼廷·萨克塞纳(Nitin Saksena)表示,“目前许多投资者都有一种‘通胀任务已完成’的心态,但事实并非如此。美联储将在更长时间内维持较高利率的风险真实存在,这将导致某些事情最终崩溃”。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56