海阳科技“赴考”主板IPO,存经营业绩下降等风险

近日,海阳科技股份有限公司(下称“海阳科技”)主板IPO获上交所受理,本次拟募资6.12亿元。

图片来源:上交所官网

公司系国内从事尼龙6系列产品研发、生产和销售的主要企业之一。自成立以来,公司坚持走“以尼龙6新材料为主线”的相关多元化发展道路,确立“成为中国尼龙行业领跑者”的愿景,经过多年的行业积累和发展,已经形成集切片、丝线以及帘子布完整的尼龙6系列产品体系。

图片来源:公司招股书

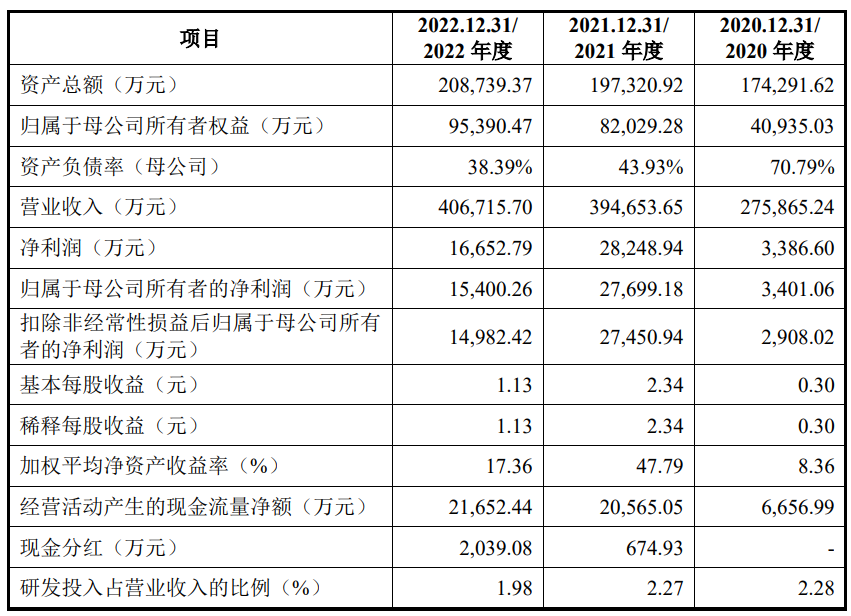

财务数据显示,公司2020年、2021年、2022年营收分别为27.59亿元、39.47亿元、40.67亿元;同期对应的归母净利润分别为3401.06万元、2.77亿元、1.54亿元。

公司结合自身状况,选择适用《上海证券交易所股票上市规则》3.1.2条规定的上市标准中的“(一)最近3年净利润均为正,且最近3年净利润累计不低于1.5亿元,最近一年净利润不低于6000万元,最近3年经营活动产生的现金流量净额累计不低于1亿元或营业收入累计不低于10亿元”。

本次拟募资用于年产10万吨改性高分子新材料项目(一期)、年产4.5万吨高模低缩涤纶帘子布智能化技改项目、补充流动资金。

截至本招股说明书签署日,公司无控股股东。自然人陆信才、陈建新、沈家广、季士标、吉增明及茆太如为公司的共同实际控制人。

海阳科技坦言公司面临以下风险:

1、宏观经济波动的风险

公司主要产品为尼龙6切片、尼龙6丝线、帘子布。其中尼龙6切片是尼龙工业中链接化工原料和下游应用的中间体,广泛应用于纺织、汽车、电子、薄膜等多个领域,对应的下游市场涉及民用纺丝、工业纺丝、电子元器件、汽车工业等多个终端行业;帘子布主要应用于车辆轮胎。公司经营业绩、财务状况和发展前景受国内外宏观经济形势、经济政策和产业结构调整的影响较大。宏观经济的波动会影响客户需求,供需平衡变化进而影响公司的盈利水平和财务状况。

2、公司经营业绩下降的风险

报告期内,公司营业收入呈现持续增长态势,分别为275,865.24万元、394,653.65万元、406,715.70万元,营业利润分别为3,929.06万元、33,219.09万元、19,972.91万元,2022年营业利润相比2021年下降39.88%。

尼龙6切片的行业发展受到原料己内酰胺供应、切片行业竞争和下游应用等多重因素影响,帘子布行业受上游切片及工业丝材料价格及下游需求的影响。报告期内虽然通过工艺改进、产品质量提升、新产品开发等优势使公司营业收入保持增长,但营业利润存在一定波动,随着外部环境诸如全球经济或国内经济放缓等的变化,产业下游领域因此而受较大影响,从而引起行业需求波动、行业竞争加剧,公司存在着营业收入和营业利润下降的风险,极端情况下存在营业利润下滑50%甚至亏损的风险。

3、原材料价格波动的风险

公司产品生产所需的主要原材料为己内酰胺,属石油化工、煤化工衍生品,其价格受国家产业政策、市场供需变化、石油价格变化等多种因素的影响。报告期内,己内酰胺占公司主营业务成本的比重80%以上,公司采取以销定产、按订单组织原材料采购和生产的经营模式,同时销售定价按照成本加成的方式定价,理论上己内酰胺原材料的价格波动可以及时传导到下游客户,原材料价格的小幅波动不会影响到企业的生产经营,但是如果己内酰胺价格发生大幅波动,公司产品的毛利率以及下游客户的需求可能会发生变化,从而导致公司的库存、采购管理、产品的市场价格调整不能有效降低或消化原材料价格波动影响,将对公司的生产经营产生不利影响。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38