Ultima Markets:【市场热点】美债倒挂超百点 债务20年低点 衰退似乎仍在远方

本周在葡萄牙举行的中央银行论坛周三落下了帷幕,各国央行对于货币政策的态度似乎都统一紧缩鹰派,认为低失业率使经济体能够很好地承受大规模紧缩周期。昨日美国一系列强劲的经济数据似乎作证了这一观点,但是从国债倒挂角度来看依旧需要打上问号。

美国第一季度GDP增速大幅上修至2%,美国上周初请失业金人数创下自2021年10月以来的最大降幅。截至今晨,市场定价美联储今年至多再加息约35个基点,而昨日约为30个基点。

周四,受一系列强劲美国经济数据影响,美元指数日内一度涨至103.45的日内高点,最终稳站在103上方。现货黄金在美盘前短线急坠近20美元,一度跌破1900关口,为3月中旬以来首次,而后又强势收复全部跌幅。

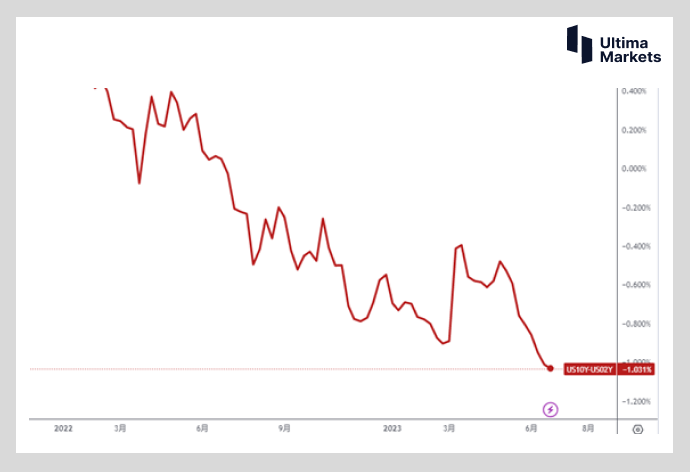

但是与此同时,10年期美债与2年期美债的倒挂进一步加深,已经超过了1个百分点。

(美国10年期国债与2年期国债倒挂幅度进一步加深)

自1960年代以来,美国每次衰退之前都会出现收益率曲线倒挂(即2年期美国国债收益率高于10年期美国国债收益率)。与1980年代初以来的所有倒挂不同,自7月以来发生的倒挂变得更严重,以至于2年期美债收益率目前比10年期美债收益率高出近100个基点。

这推高了短期借贷成本,但也降低了未来通胀的预期水平,从而拉低了长期收益率。随后的衰退是由美联储收紧政策引起的,倒挂只是美联储收紧政策的一个信号。

而想要出现正常的向上倾斜的收益率曲线,投资者预计经济衰退将通过负债还款和违约相结合的方式清除经济残骸,从而变相降低杠杆率,并出现新的有吸引力的高风险长期投资。

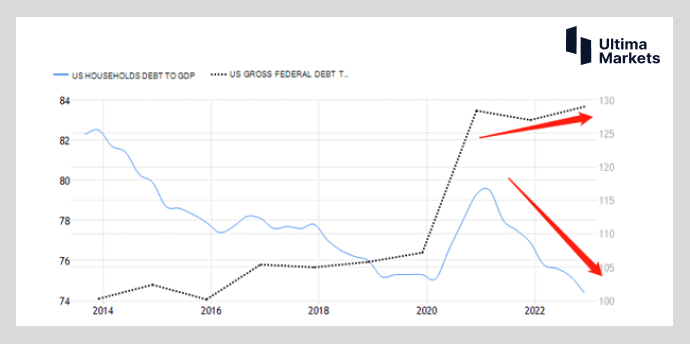

不过值得注意的是,此次经济扩张期间,私人部门债务比率并未出现大幅度走高,更多是政府部门加杠杆的结果。

(蓝线家庭部门负债/GDP回到20年低点,政府部门负债/GDP则来到高点)

这一定程度上是美联储不担心经济衰退的可能性。经济扩张期间,私人部门债务杠杆下降,美联储收紧货币政策引起的经济衰退风险比较低。

而美联储主席鲍威尔在欧洲央行论坛上暗示,6月的暂停加息是有意义的,但是后续或将重启加息行动,倒挂的步伐似乎才刚刚开始。

免责声明

本文所含评论、新闻、研究、分析、价格及其他资料只能视作一般市场资讯,仅为协助读者了解市场形势而提供,并不构成投资建议。Ultima Markets已采取合理措施确保资料的准确性,但不能保证资料的精确度,及可随时更改而毋须作出通知。Ultima Markets不会为直接或间接使用或依赖此等资料而可能引致的任何亏损或损失(包括但不限于任何盈利的损失)负责。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33