国际原油价格波动突然放大,后续走势看基金如何押注

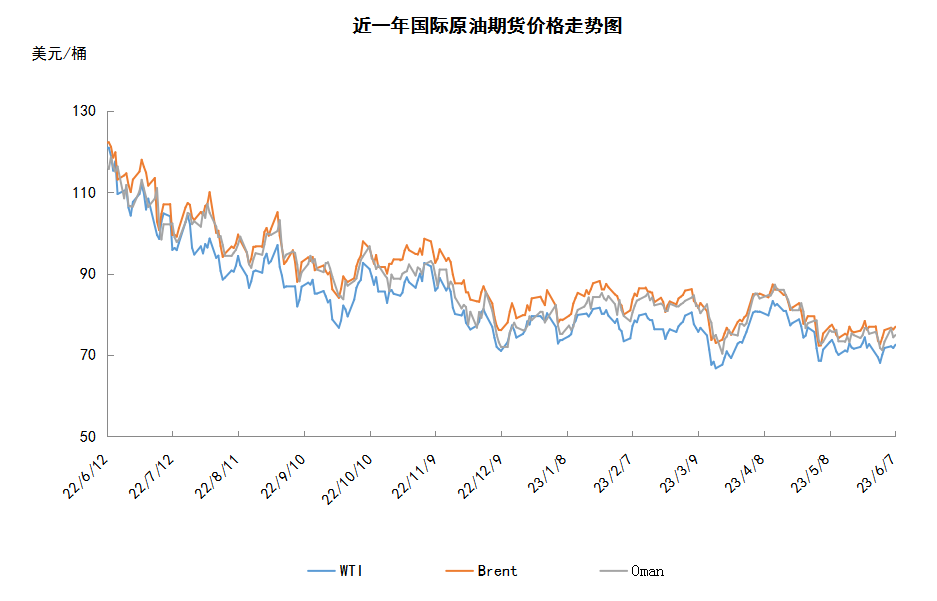

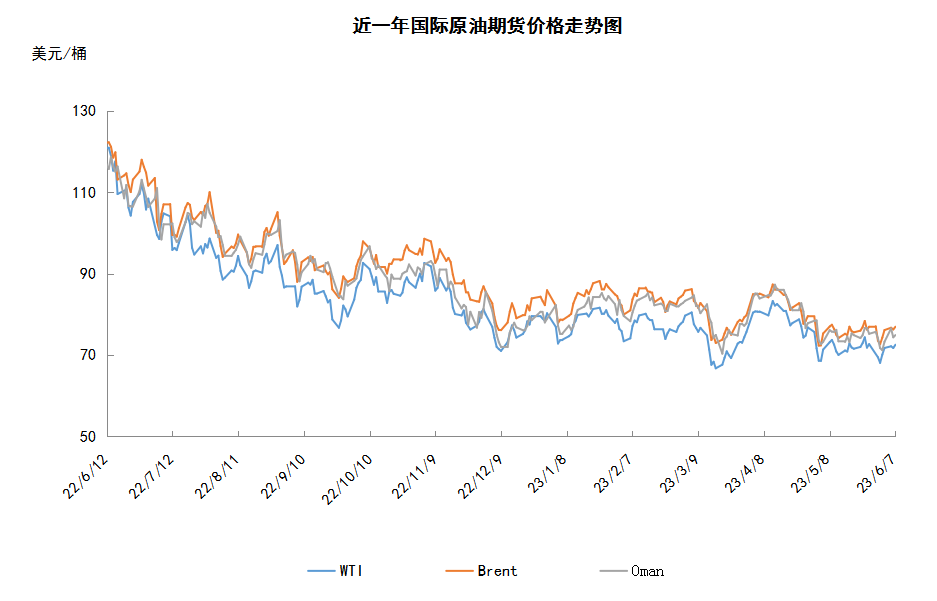

本周(6.1-6.7),原油整体呈现震荡上行的走势,周均价环比上涨。WTI本周均价71.65美元/桶,较前一周上涨1.14美元/桶,或1.62%。周内,OPEC+减产协议延长,且沙特7月将实施额外减产的消息提振原油价格低位反弹。OPEC+部长级会议会后声明显示,OPEC+会将目前正在执行的减产协议延期至2023年年底。此外,沙特能源部表示,沙特将在7月份额外减产100万桶/日,其产量将从5月份的约1000万桶/日降至约900万桶/日。

第一章 国际原油市场走势回顾

本周原油期货市场回顾

本周(6.1-6.7),原油整体呈现震荡上行的走势,周均价环比上涨。

周内,OPEC+减产协议延长,且沙特7月将实施额外减产的消息提振原油价格低位反弹。OPEC+部长级会议会后声明显示,OPEC+会将目前正在执行的减产协议延期至2023年年底;2024年,OPEC+还将在目前原油产量配额的基础上再减产约140万桶/日。此外,沙特能源部表示,沙特将在7月份额外减产100万桶/日,其产量将从5月份的约1000万桶/日降至约900万桶/日。此外,美国国会参议院表决通过美国债务上限法案,将联邦政府债务上限生效期暂缓至2025年年初,美国债务违约担忧解除缓解了投资者对经济前景的担忧,这也对油价起到支撑作用。

但另一方面,美国与俄罗斯石油供应增加在一定程度上抵消了OPEC+减产对原油的提振效果,限制了油价的上涨空间。EIA最新月报预计,2023年美国原油产量将从2022年的1190万桶/日上升到1260万桶/日,超过2019年1230万桶/日的纪录高位。此外,数据显示,由于俄罗斯炼油厂季节性维护导致国内需求下滑,该国5月从Primorsk、Ust-Luga和Novorossiisk港口出口的海运石油总量达到240万桶/日,为近4年最高水平。

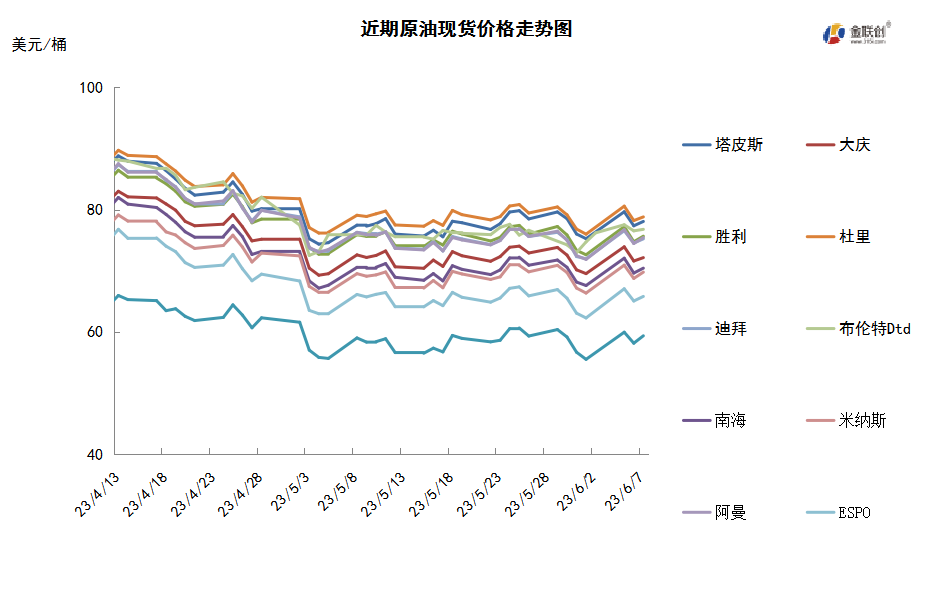

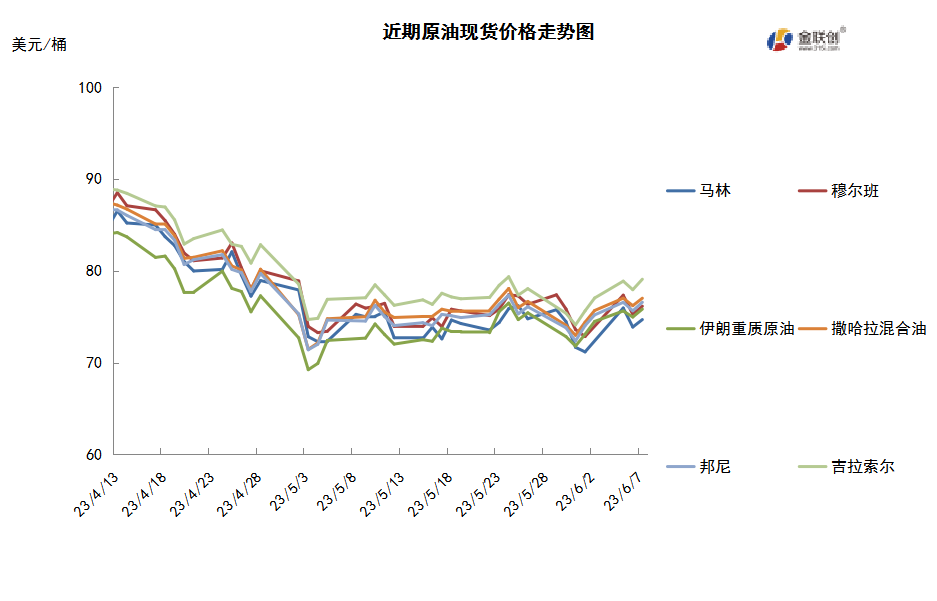

本周原油现货市场回顾

本周(6.1-6.7),国际原油现货均价环比下跌。中东原油市场,沙特阿美上调对亚洲客户的旗舰沙特轻质原油7月官方售价。沙特阿美表示,对亚洲客户上调沙特轻质原油7月官方售价至高出迪拜/阿曼原油均价2.55美元/桶。这符合市场预计,因亚洲地区中质馏份油炼制利润下滑。市场商家预计,沙特上调轻质原油官价可能导致亚洲炼厂增加穆尔班等其他中东轻质原油的购买量。此外,卡塔尔能源发布标书提供8月装低硫凝析油和脱臭凝析油现货。一位新加坡贸易商表示,预计低硫凝析油和脱臭凝析油现货需求将提高,因价格已经触底,且沙特8月装原油船货供应将减少。船期方面,7月装刚果杰诺原油计划出口量总计为七船,每船92万桶,较6月增加一船,卖家将分别为英国Perenco公司、法国道达尔公司、刚果政府和美国雪佛龙公司。市场人士预计Perenco公司很快将招标销售两船分别于7月2-3日和7月29-30日装杰诺原油船货。其他杰诺原油船期分别为7月11-12日、7月24-25日、7月7-8日、7月20-21日和7月16-17日。亚太原油市场方面,Vortexa和Kpler公布的数据显示,5月份中国和印度进口俄罗斯原油1.10亿桶,较4月增加近10%,为有史以来最高水平。与此同时,中国和印度买家减少了中东和西非原油采购。

第二章 原油期货市场影响因素分析

供需因素

本周(6.1-6.7),供应方面,俄罗斯向境外出口的原油数量正在上升,且该国就原油产量与沙特产生了分歧,一度令油市承压。俄能源部长表示,西方从来没有停止购买俄罗斯的能源产品,只是转而采用“变通方法”进行采购,西方国家仍在购买俄油气,只不过不是直接从俄罗斯购买。OPEC+再度扩大原油减产规模,沙特自愿将7月原油产量减少,2024年在目前的基础上再减产140万桶/日,这有助于收紧市场供应。

需求方面,美国迎来了夏季驱车高峰季节。据美国汽车协会预计,在将士阵亡纪念日的长周末中,美国最多将有4230万人出行,迎来自2000年开始跟踪有关数据以来“第三繁忙”记录,且随着美国汽油价格的下跌,美国长周末中的旅行里程将比2022年增加6%。此外,OPEC也认为,随着即将到来的夏季旅游,航空燃料和汽油的需求将会回升,而随着中国继续开放,以及通胀和美国债务问题得到解决,对其他产品的需求将会改善。

美国库存变化情况

美国继续释放战略原油储备,炼油厂开工率上升,商业原油库存减少;同时汽油库存和馏分油库存大幅度增加。美国能源信息署数据显示,截止2023年6月2日当周,包括战略储备在内的美国原油库存总量8.12774亿桶,比前一周下降231.9万桶;美国商业原油库存量4.59205亿桶,比前一周下降45.1万桶;美国汽油库存总量2.18815亿桶,比前一周增长274.6万桶;馏分油库存量为1.11731亿桶,比前一周增长507.5万桶。原油库存比去年同期高10.19%;比过去五年同期低2%;汽油库存比去年同期高0.29%;比过去五年同期低8%;馏分油库存比去年同期高2.52%,比过去五年同期低16%。美国商业石油库存总量增长1280万桶。美国炼厂加工总量平均每天1664.7万桶,比前一周增加48.1万桶;炼油厂开工率95.8%,比前一周增长2.7个百分点。上周美国原油进口量平均每天640万桶,比前一周减少81.7万桶,成品油日均进口量214.4桶,比前一周增长4.8万桶。备受关注的美国俄克拉何马州库欣地区原油库存4057.9万桶,增长172.1万桶。过去的一周,美国石油战略储备3.53569亿桶,下降了186.7万桶。

基金持仓情况

投机商在纽约商品交易所轻质原油期货中持有的净多头减少15.8%。美国商品期货管理委员会最新统计,截止5月30日当周,纽约商品交易所原油期货中持仓量1920740手,增加72839手。大型投机商在纽约商品交易所原油期货中持有净多头162591手,比前一周减少30528手。其中持有多头322085手,比前一周增加4485手;持有空头159494手,增加35013手。

截至5月30日当周,WTI原油期货的总持仓量大举反弹,多头仓位及空头仓位也都出现了增长,由于空头涨幅超过了多头,因此净多头仓位出现了大幅度的下滑。具体来看,总持仓环比上涨3.9%,多头环比上涨1.4%,空头环比上涨28.1%,净多头环比下降15.8%。受此影响,WTI的多空比下滑至2.02,环比上涨0.53或20.85%。当周,美国就债务上限达成了初步的协议,避免了违约谈判陷入僵局,随着经济紧张情绪的缓解,投资资金重新大量进入到了原油期货市场。从留在场内的资金情况来看,虽然美债上限达成了初步协议,但市场仍担心该国国会是否会通过该协议,从而令场内的资金选择了做空油价,WTI再度跌破了70美元/桶。此外,沙特与俄罗斯就原油减产出现了分歧,沙特的言论令市场对于OPEC+进一步减产的预期升温,而俄罗斯的言论却淡化了OPEC+进一步减产的前景。由于OPEC+两个最大的产油国出现了意见相左的情况,令油市显得无所适从。

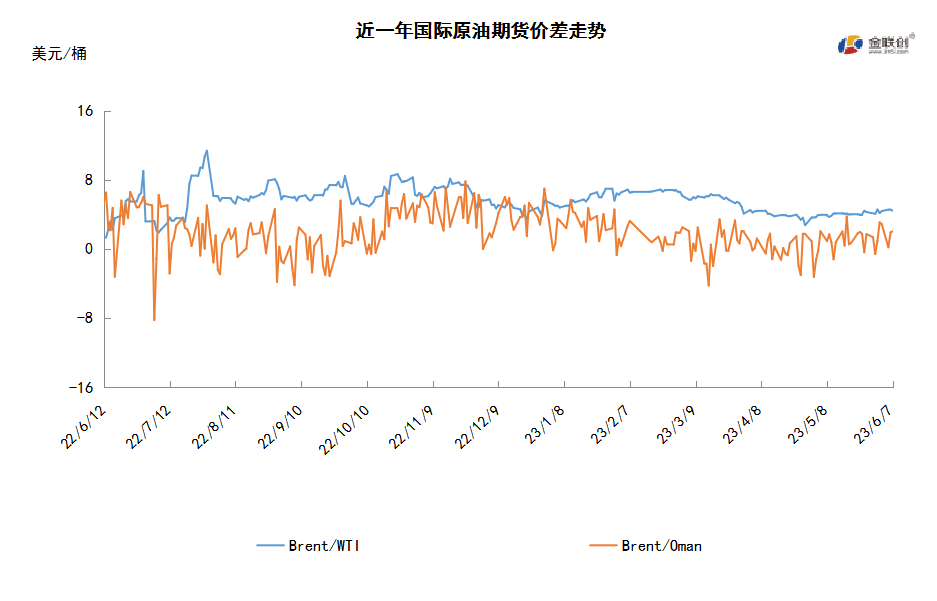

截至6月7日(周三),Brent及WTI之间的价差为4.42美元/桶,较前一个交易日下跌0.13美元/桶。美元汇率下跌、美国原油库存减少抵消了美国成品油库存增加影响,国际油价收涨。

从月差结构来看,WTI原油期货近远期价升水缩水,表明近期市场心态有所回落;Brent原油期货近远期升水缩水,表明远期市场情绪更为乐观。

$NQ100指数主连 2306(NQmain)$ $道琼斯指数主连 2306(YMmain)$ $黄金主连 2308(GCmain)$ $WTI原油主连 2307(CLmain)$

$SP500指数主连 2306(ESmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56