欧美银行业还存在哪些潜在风险点?

文 财信研究院 宏观团队

伍超明 李沫

投资要点

核心观点:

始于今年3月的欧美银行业风波,已发酵蔓延两月有余,市场关注点逐渐从孤立的风险事件演变为对欧美银行体系的担忧,那么当前欧美银行风险状况如何?是否还存在潜在的重大风险点?本文从风险成因入手进行分析,有四点初步结论。

一、欧美银行风险成因:利率倒挂冲击“存短贷长”模式。近期系列欧美银行风险事件成因虽然各有不同,但背后有着相似的逻辑,即央行快速大幅加息导致主要经济体利率曲线走平乃至倒挂,冲击商业银行“存短贷长”的盈利模式,此前掩盖和积累的金融脆弱性正在“水落石出”。

二、欧美银行整体抗风险能力较强,但盈利能力面临下行压力。一是2022年末欧美银行体系资本充足率、不良贷款率、资产收益率等关键指标均明显好于疫情前水平,也优于全球金融危机时期。二是从贷款减值看,美国资产质量相对稳健,但欧洲银行贷款质量面临边际恶化压力;从盈利能力看,未来欧美银行业均面临信贷收缩、净息差收窄、存量业务亏损等多重下行压力。

三、重大潜在风险点一:高规模衍生品波动风险集中在大型银行。金融衍生品具有高波动、高杠杆的内在特点,欧美银行衍生品规模高且集中在大型银行,是潜在重要风险隐患:一是欧美银行业衍生品合约名义规模是各自总资产规模的10倍左右;二是欧美银行衍生品风险主要集聚于大型银行;三是疫后衍生品中央清算合约比例降低,违约风险上升;四是利率和外汇衍生品合约占比超9成,价值面临剧烈波动风险;五是与总资本相比,欧洲银行衍生品信用风险敞口扩大。

四、重大潜在风险点二:商业地产调整风险集中在小型银行。作为利率敏感性资产,加息周期和需求下降均对商业地产价格形成冲击,可能引发中小银行爆发新的风险:一是2008年全球金融危机后美国商业地产价格涨幅是名义GDP涨幅的2倍,该比值也高于全球金融危机前水平,商业地产价格已大幅偏离经济基本面,利率上行将从估值、现金流、融资三方面冲击商业地产市场,商业地产价格继续回落压力大;二是约50%的美国商业地产债务由银行机构持有,商业地产价格下行易与银行业风险发生共振;三是美国银行业近7成商业地产贷款风险集中在小型银行,其资产质量恶化将对这些银行的盈利能力和放贷意愿产生重大影响;四是从空置率、CMBS拖欠率、商业地产交易量等指标看,办公地产风险较高,是商业地产领域的潜在风险点。

正文

2023年3月硅谷银行事件发生以来,欧美银行业风波已蔓延发酵两个月有余,市场关注点逐渐从孤立的风险事件演变为对欧美银行体系的担忧,那么当前欧美银行风险状况如何?是否还存在潜在的重大风险点?本文先探讨系列风险事件爆发的深层次原因,再从安全性、盈利性、资产质量等关键指标入手,评估欧美商业银行整体的风险状况,最后从资产端出发,寻找比重较高或提升幅度较多、利率敏感的资产,来分析当前和未来一段时间欧美银行体系面临的重大潜在风险。

一、欧美银行风险成因:利率倒挂冲击“存短贷长”模式

2023年3月份以来,欧美银行业风险持续发酵蔓延,涉及银行从中小银行扩散至大型银行,引发市场对经济、金融风险的广泛担忧。从风险暴露的原因看,经营策略相对激进、风险控制机制缺位、资产负债期限错配等是涉事银行率先爆发风险的主要原因。但从宏观共性看,欧美央行为降低通胀持续大幅加息导致利率曲线系统性走平乃至倒挂,使银行借短贷长的业务模式遭受冲击,是欧美银行风险集中暴露的深层次原因。

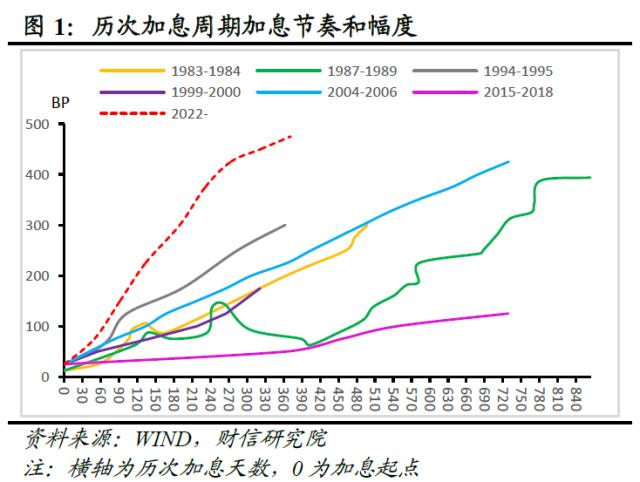

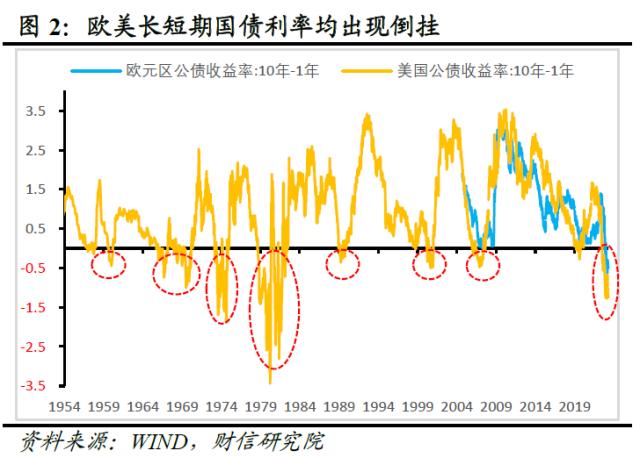

(一)快速加息使长短端利率曲线走平和倒挂

一般而言,长期利率=短期利率+期限溢价,短期利率通常与央行货币政策挂钩,期限溢价则更多由经济前景决定。央行加息过程中,短期利率将跟随政策利率上行,但由于加息对需求的抑制作用相对滞后,央行加息会加剧市场对经济前景的悲观预期,进而导致期限溢价走低,利率曲线走平;若对经济增长的预期由悲观转为衰退,那么利率曲线大概率从走平演变为倒挂,即长期利率低于短期利率。受疫后海外经济加快恢复和通胀上升且韧性强的影响,2022年下半年以来全球主要央行加息速度和幅度创1980年以来新高,直接导致欧美等主要经济体长短期国债收益率曲线出现倒挂(见图1-2)。

(二)利率倒挂冲击银行业“存短贷长” 经营模式

商业银行通常采用“存短贷长”期限错配的业务模式来获取一定的盈利,即银行通过不断吸收短期存款来支撑长期贷款。2008年金融危机后全球持续的低利率环境为上述业务模式的扩张提供了适宜的流动性环境,成为主要经济体商业银行利润的主要来源。2022年以来主要经济体央行的大幅快速加息,使长短期利率曲线先后走平、倒挂,给银行“存短贷长”的盈利模式带来冲击。

从负债端看,短期市场利率上升导致银行存款的吸引力下降,银行存款面临流失或被迫提高利率吸揽存款导致负债成本上升。从资产端看,加息导致的利率曲线倒挂将使银行资产面临多重压力:一是银行发放的部分贷款采用固定利率,利率长期不变,若利率曲线倒挂,将导致这部分存量资产收益无法覆盖资金成本,使银行遭受损失;二是长短期利率曲线倒挂将压缩存贷款利差空间,银行新增信贷供给的意愿下降,加上利率上行会直接抑制私人部门的消费倾向与投资意愿,使信贷需求出现下降,银行资产规模扩张被动放缓;三是利率上行还会导致抵押品价值下降、企业经营状况恶化,存量贷款不良贷款率或面临一定上行压力。

二、欧美银行:抗风险能力较强,但盈利能力面临下行压力

(一)资本充足率高位运行,风险承受能力较强

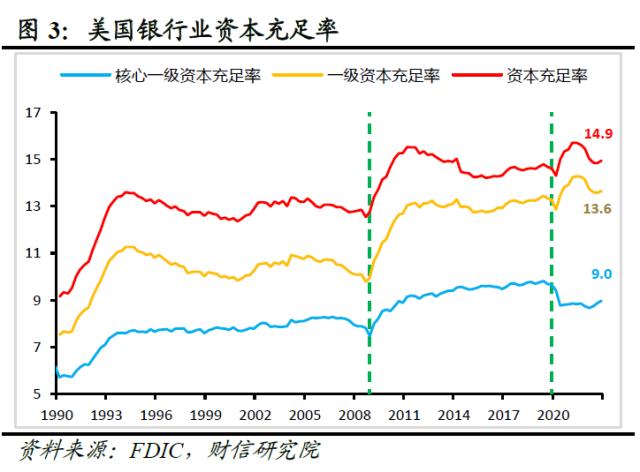

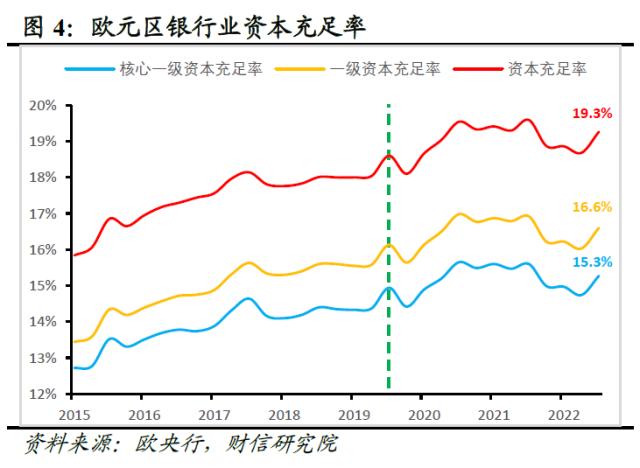

疫后欧美银行业资本充足率均经历了回升→下降→小幅回升的过程,虽然期间波动较大,但截止2022年底,两大经济体银行业资本充足率均高于疫情前水平(见图3-4),说明欧美银行业运行整体相对稳健,风险承受能力较强。从横向比较看,欧元区银行业资本充足率指标均高于美国,表明欧洲银行业风险承受能力更强。

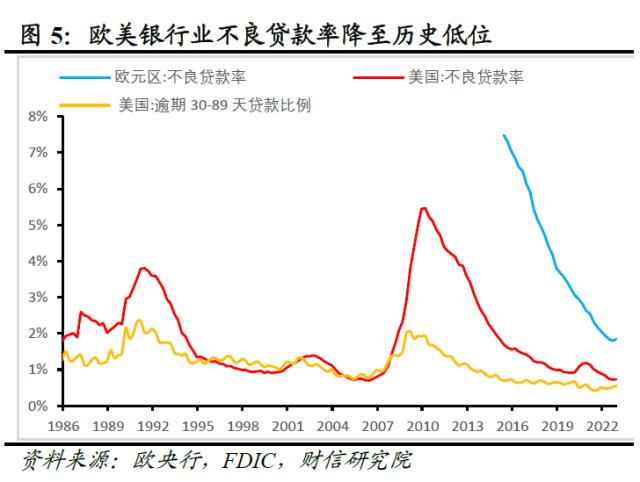

(二)不良贷款率降至低位,美国银行资产质量更优

截止2022年末,欧元区和美国商业银行不良贷款率分别为1.84%和0.73%,均处于历史低位区间(见图5),意味着两大经济体银行业资产质量相对较好,短期出现大范围违约的概率较小。对于未来资产质量的变化,预计欧元区边际恶化的压力较美国更大一些。

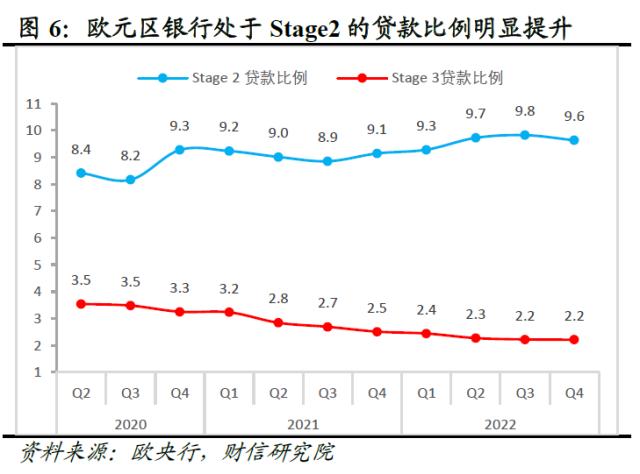

对于欧元区,根据《国际财务报告准则第9号》(IFRS9)对金融工具减值的划分,欧元区商业银行归于Stage3阶段(已信用减值)的贷款比例,由2020年二季度的3.5%降至2022年四季度末的2.2%,与不良贷款率持续走低的走势表现一致;但同期归于Stage2阶段(预期信用损失,但尚未减值)的贷款比例从8.4%提高至9.6%,这一阶段贷款可能会随着宏观信用环境变化向Stage3阶段转变,意味着后续欧元区资产质量存在边际恶化压力(见图6)。

对于美国,美国银行普遍采用GAAP规则对金融工具减值进行计量。GAAP规则下逾期30-89天的贷款、逾期超过90天的贷款基本与IFRS9中Stage2和Stage3阶段相对应。根据联邦存款保险公司(FDIC)数据,2022美国商业银行逾期30-89天的贷款比例为0.56%,尚不足1%(见图5),即使全部转变为不良贷款,美国商业银行不良贷款率也远低于2008年水平,美国银行资产质量相对更为稳健。

(三)盈利能力稳健,但下行压力明显

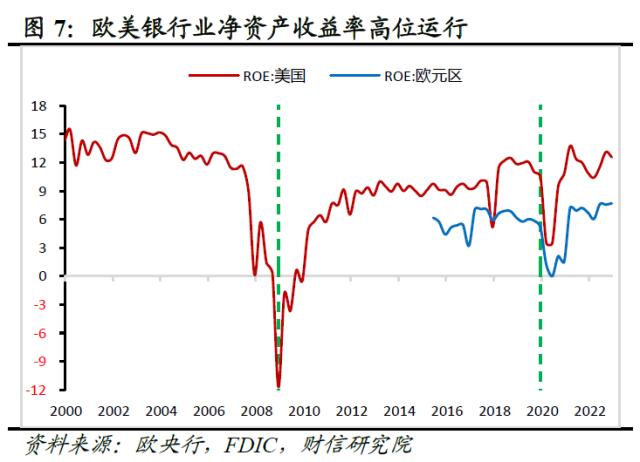

随着疫后欧美经济的快速复苏,欧美银行业净资产收益率(ROE)迅速反弹,且两大经济体宽松政策直接作用于私人部门,该部门消费、投资意愿的回升推动银行部门资产收益率明显高于疫情前水平。如2022年末,欧元区和美国银行业的净资产收益率分别为7.68%和12.56%,分别连续8个季度和9个季度高于2019年四季度水平(见图7),说明当前欧美银行业盈利状况较好,具有较强的风险抵补能力。

但是,未来两大经济体银行业盈利能力或面临三方面下行压力:

量的方面,受利率水平大幅快速提高影响,实体需求减缓和利率曲线倒挂冲击信贷供需两端,欧美银行信贷扩张速度已逐渐放缓,预计未来一段时间内仍将延续下降趋势。如欧元区和美国银行贷款增速分别于2021年3月份和2022年6月份左右开始步入下行通道,目前已降至历史低位区间(见图8)。此外,利率上行将压低风险资产价格、压缩金融资产套利空间,银行其他业务扩张或也将出现放缓。

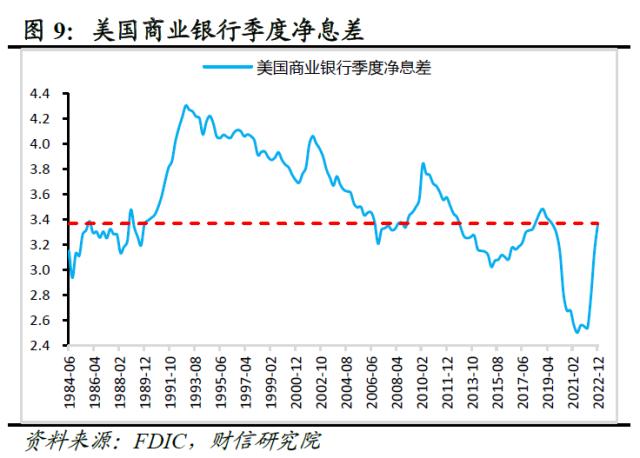

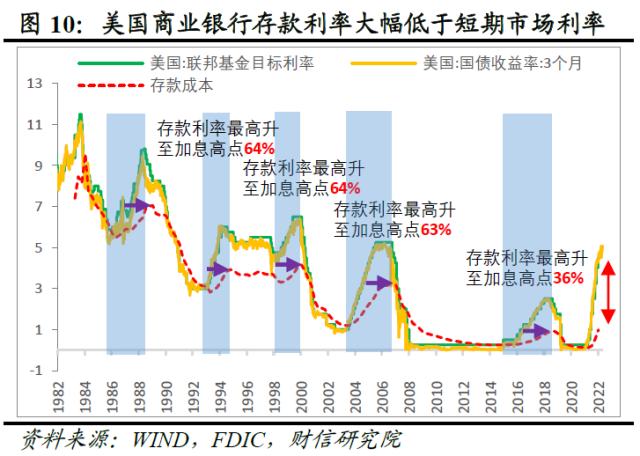

价的方面,截止2022年四季度,美国商业银行净息差升至3.37%,连续三个季度走阔(见图9),美联储加息导致利率曲线倒挂的压力尚未充分传导至银行部门。根据历史经验,面临存款转移压力的银行,需要不断提高存款利率来吸引储户,存款利率水平将提升至政策利率的60%以上(见图10),因此未来商业银行净息差收窄是大概率事件。

存量业务方面,随着商业银行存款利率逐渐向短期市场利率靠拢,银行存量长期限固定利率贷款业务或将面临一定的损失,同时利率上行环境下,商业银行持有的金融资产也面临一定的浮亏风险。

三、欧美银行两大潜在风险点一:高规模衍生品波动风险集中在大型银行

如前所述,虽然当前欧美银行业整体安全性、盈利性、资产质量均表现良好,但持续的高利率环境和全球经济前景恶化,将导致其持有的各类金融资产面临价值重估风险,同时银行体系数十年依赖的盈利模式也将遭受冲击,前期宽松货币环境下累积和掩盖的风险暴露概率不断上升。本部分我们从欧美银行资产端出发,寻找比重较高或提升幅度较多、利率敏感的资产,来分析当前欧美银行业面临的潜在风险。结果表明,欧美银行业至少存在两大潜在风险,即高规模衍生品波动风险和商业地产调整风险。

(一)衍生品合约名义规模偏高

金融衍生品是以传统的货币、利率、股票等基础性资产为标的的金融创新工具,商业银行通常持有一定数量的衍生品,实现风险对冲及风险管理的目的。但在实践中,金融衍生品因其价值衍生性、交易杠杆性、设计灵活性、构造复杂性、形式虚拟性等特征而具有高风险性,如使用不当或标的资产波动较大,极可能出现巨大风险。

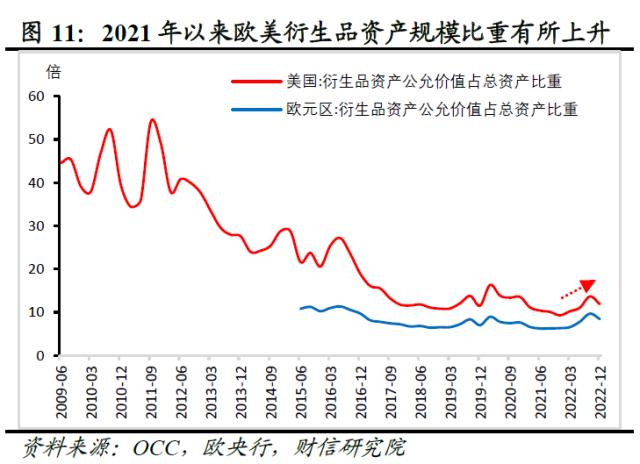

根据美国货币监理署(OCC)和欧洲央行数据,2022年末美国和欧元区商业银行持有的衍生品资产公允价值占总资产的比重分别为11.9%和8.4%,虽然较2008年金融危机时期大幅下降,但受2022年以来全球超级加息周期导致利率风险不断暴露影响,大量商业银行增持衍生品对利率、汇率、信用等风险进行对冲,欧美银行衍生品资产比重较2021年末均有所回升(见图11)。

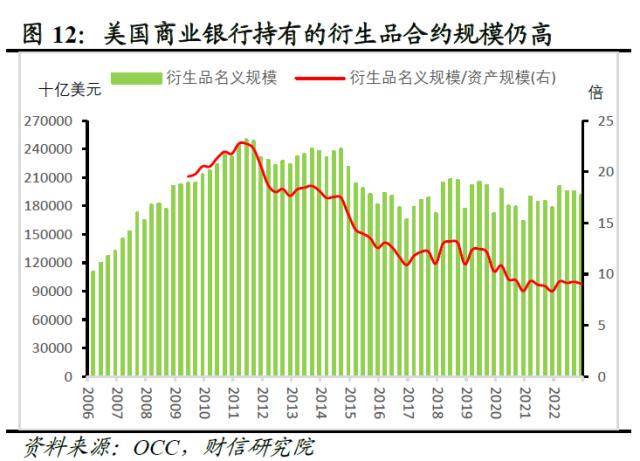

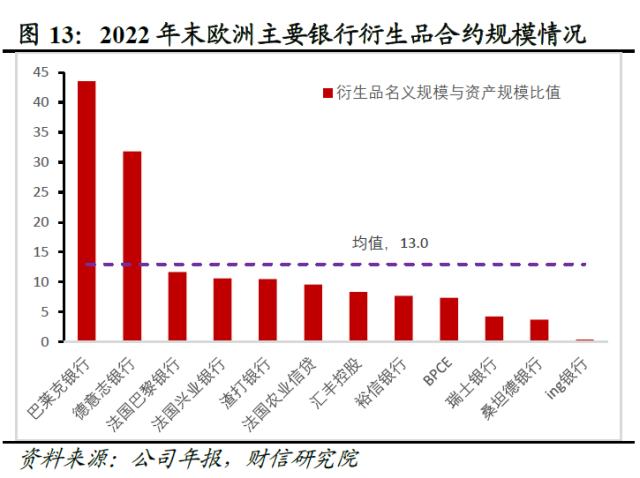

从衍生品合约规模看,2022年末美国银行持有的衍生品合约名义金额高达191万亿美元,虽然较2011年二季度高点回落23.4%,但仍为资产规模的9倍多,美国银行业持有的衍生品合约名义金额仍处于历史高位(见图12);同期欧洲12家全球系统性银行持有的衍生品合约名义金额高达244.6万亿美元,为相应银行资产规模的13倍左右(见图13)。

虽然衍生品合约规模并不等同于其风险敞口,但在市场恐慌的时候,衍生品合约容易出现预期的自我强化,其蕴含的市场风险和违约风险不容小觑。尤其在全球地缘政治关系紧张、经济下行压力加大、金融市场动荡加剧、预期容易逆转并自我强化的背景下,不仅自带高杠杆的衍生品资产价格波动风险大,而且会诱发市场抛售优质资产补充流动性,使优质资产价格大幅调整,击穿巴塞尔III系列监管指标要求,银行体系将超预期快速“变坏”。因此,高位衍生品合约规模,可能成为欧美银行下一个金融风险的引爆点。

(二)衍生品风险主要集聚于大型银行

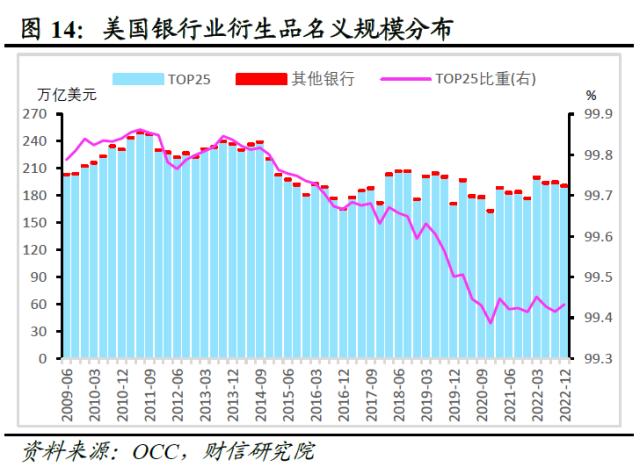

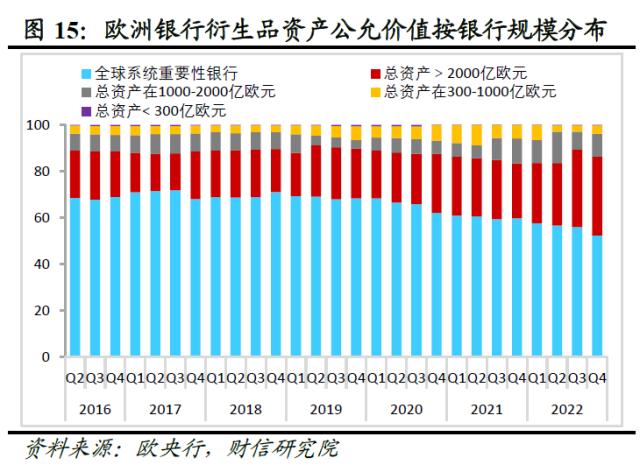

根据美国货币监理署(OCC)数据,美国银行业持有的衍生品合约中,衍生品名义规模排名前25的商业银行,持有比重长期超过99%(见图14),即几乎所有的衍生品合约都集中在大型银行手中。在欧洲,根据欧洲央行数据,2022年末全球系统性重要银行、总资产规模超过2000亿欧元的大型银行,持有的衍生品资产公允价值占全部欧洲商业银行的比重分别为52.5%、33.9%,两类商业银行合计占比近九成(见图15),即欧洲银行的衍生品风险也主要集中在大型银行。

(三)中央清算合约比例降低,衍生品违约风险上升

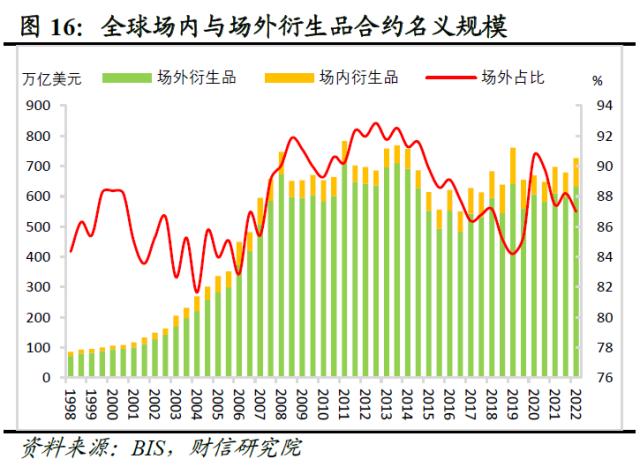

按照交易场所划分,金融衍生品可分为场内衍生品和场外衍生品两种。根据国际清算银行(BIS)数据,全球约90%以上的衍生品通过场外市场进行交易(见图16),但由于场外衍生品业务信息不透明、形式非标准化,其蕴含的风险较场内衍生品更高,是衍生品市场风险的主要来源。

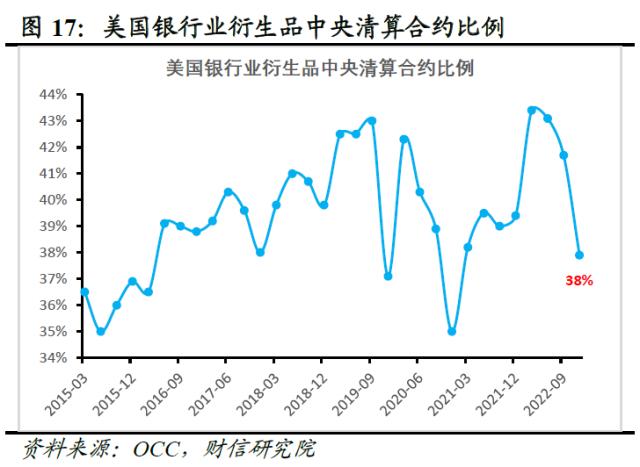

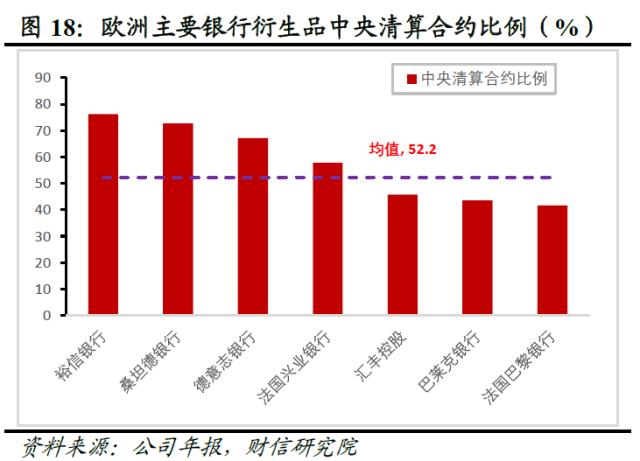

2008年金融危机后,场外衍生品市场监管趋严,并开始强制部分场外衍生品合约通过清算机构(即中央对手方)集中清算,以降低衍生品合约交易双方的违约风险。从具体实践看,2015年以来美国银行持有的中央清算衍生品合约比例整体呈回升趋势,衍生品交易的违约风险明显下降,但疫情后中央清算合约比例波动较大,整体呈下降趋势,2022年末已降至38%(见图17),美国商业银行衍生品合约违约风险依然偏高。横向比较看,欧洲7家全球系统性商业银行持有的衍生品合约中,中央清算合约比例均值为52.2%(见图18),高于美国银行平均水平,违约风险相对小一些。

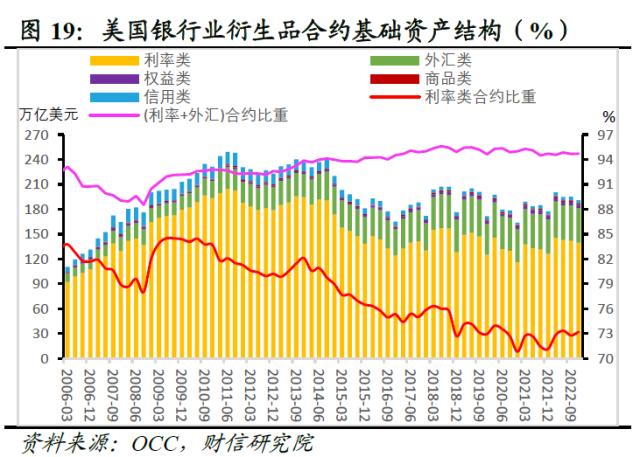

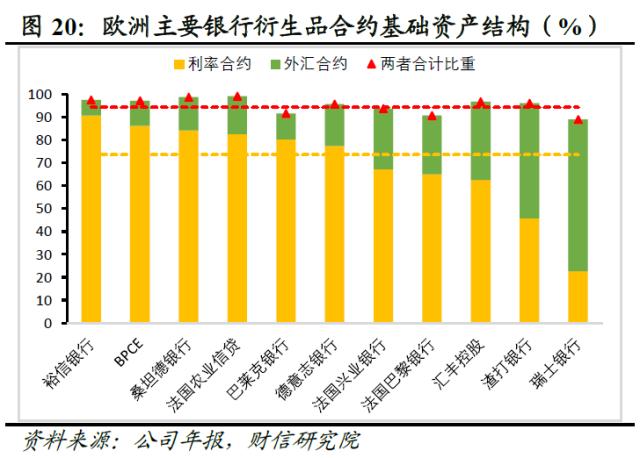

(四)利率和外汇衍生品合约占比超九成,价值面临剧烈波动风险

衍生品合约以基础资产(标的资产)为定价基准,因此衍生品合约风险也将跟随基础资产变化。根据基础资产分类,商业银行持有的衍生品主要包括利率类、汇率类、权益类、商品类和信用类五大类别,其中利率类和汇率类比重最高。美国银行业和欧洲11家全球系统性银行持有的两种衍生品合约总比重长期超过90%,如2022年末美国银行业持有的利率类和汇率类衍生品合约名义规模比重分别为73.2%和21.5%,欧洲11家全球系统性银行持有的两种衍生品合约比重分别为73.6%和20.7%(见图19-20)。

当前欧美央行货币政策面临稳通胀、稳增长、稳金融不可兼顾的“三难困局”,通胀、就业、经济等关键指标都将对加息或降息预期产生重要影响,但这些指标演绎路径均面临较大的不确定性,超预期的变化将加剧全球利率和汇率市场的意外波动,从而引发利率和外汇合约市场价值的剧烈波动,成为部分银行风险暴露的触发点。由于超过90%的衍生品集中在大型银行,因此衍生品风险是目前各项指标看似“无恙”的欧美大型银行的潜在重要风险隐患。

(五)欧洲银行业衍生品信用风险敞口扩大

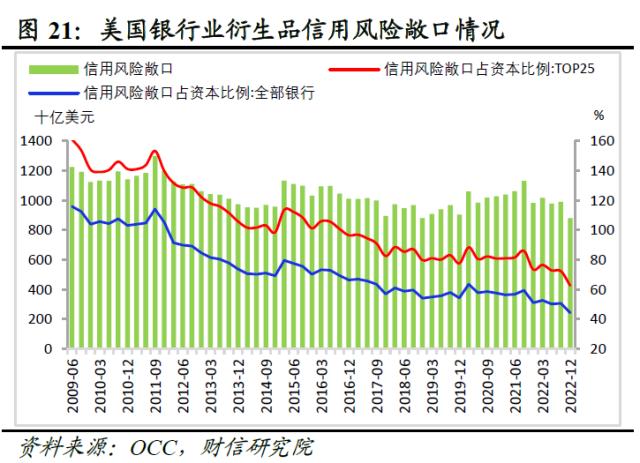

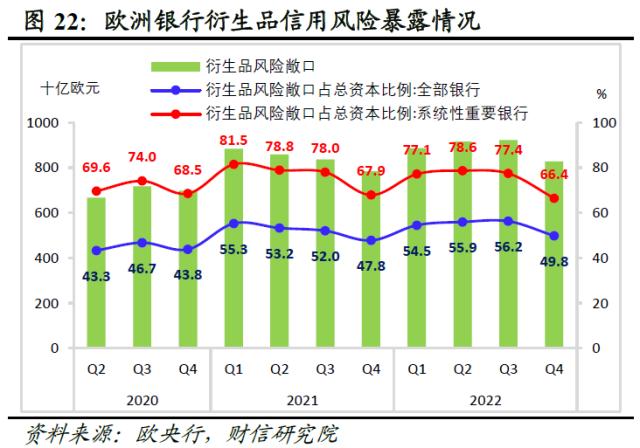

美国货币监理署(OCC)和欧洲央行均公布了各自银行体系衍生品信用风险敞口,我们用衍生品信用风险敞口占总资本的比例,来衡量银行所承担的信用风险相对于其资本实力的大小,该比例越高说明银行资本抵御信用风险的能力越低,反之则相反。

根据OCC数据,2008年金融危机以来,美国银行业衍生品信用风险敞口明显下降,从2009年二季度的12250亿美元降至2022年末的8783亿美元,期间降幅达28.3%,远高于同期衍生品名义规模6.1%的降幅,显示出2008年以来美国银行业强化监管的成效显著。同时信用风险敞口占总资本比例由2009年二季度的115.8%降至2022年末的44.2%,表明美国银行资本对衍生品信用风险的抵御程度不断提高(见图21)。

欧洲银行方面,疫后欧洲银行衍生品风险敞口规模总体提升,从2020年末的6667亿欧元提高至2022年末的8269亿欧元,同期其衍生品风险敞口占总资本比例由43.3%提高至49.8%,欧洲银行业资本对衍生品风险的抵御程度有所下降(见图22)。此外,分规模看,欧美两大经济体衍生品信用风险均呈现出“大型银行高于整体”的结构性特征,但疫后欧洲全球系统性重要银行衍生品风险敞口占总资本的比例有所下降,与整体表现背离,显示出疫后小型银行衍生品信用风险上升较快,值得关注。

四、欧美银行两大潜在风险点二:商业地产调整风险集中在小型银行

商业地产(CRE)是专门用于商业目的或提供工作场所的地产,主要包括办公、工业、多户出租、零售等类别,是银行信贷的重要抵押品和系列资产证券化产品的底层资产。作为利率敏感性资产,加息周期和需求下降将会对商业地产价格形成冲击,进而影响拥有较高CRE贷款和商业地产抵押贷款支持证券(CMBS)敞口的金融机构的资产质量及其信贷扩张能力,可能引发银行爆发新的风险。由于数据可得性,这里主要分析美国商业银行体系面临的商业地产风险。

(一)商业地产价格继续回落压力加大

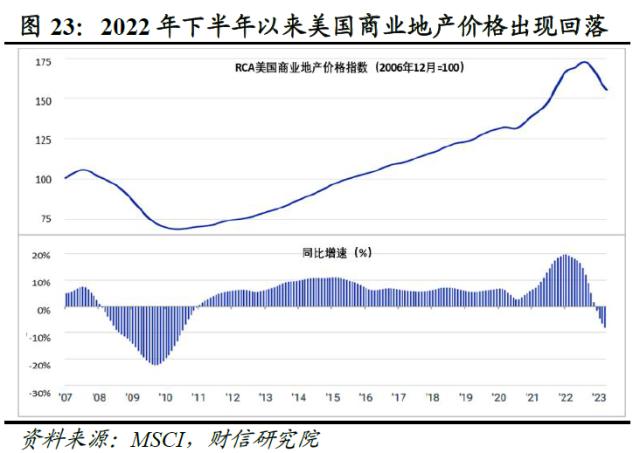

随着2022年美联储进入超级加息周期,商业地产价格逐渐步入下行周期。根据MSCI数据,2023年3月RCA美国商业地产价格指数同比下降8%,远低于2008年金融危机时期超20%的最高降幅(见图23)。但是,预计在美联储继续加息或将利率保持高位的情况下,未来房价将延续下降趋势,商业地产价值缩水风险在增加。

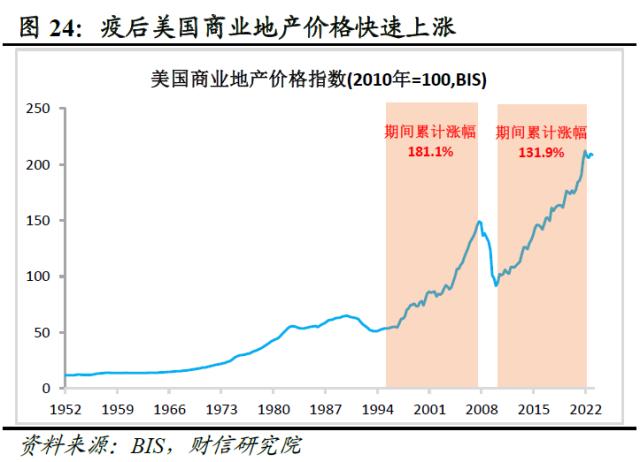

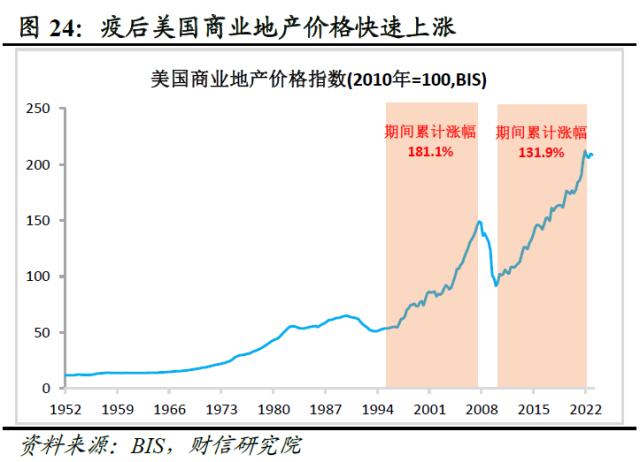

一是2008年全球金融危机后美国商业地产价格涨幅是名义GDP涨幅的2倍,该比值高于金融危机前水平,偏离基本面的房价预示房地产市场调整压力加大。根据BIS数据,2009年-2021年期间美国商业地产价格累计上涨131.9%,虽然低于金融危机爆发前181.1%的累计涨幅(见图24),但与同期名义GDP涨幅相比,2009-2021年美国商业地产价格累计涨幅是名义GDP涨幅的2倍左右,高于金融危机前1.84倍的水平,说明美国商业地产价格偏高,偏离基本面较多,未来调整压力大。

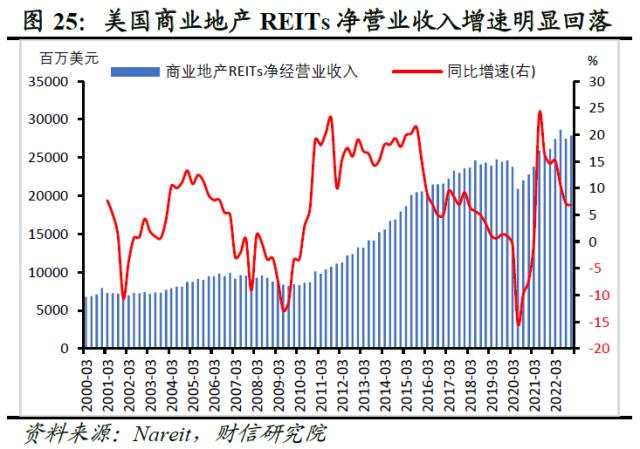

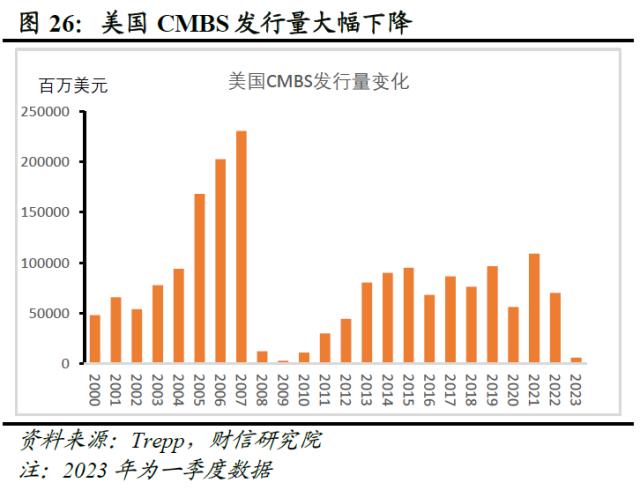

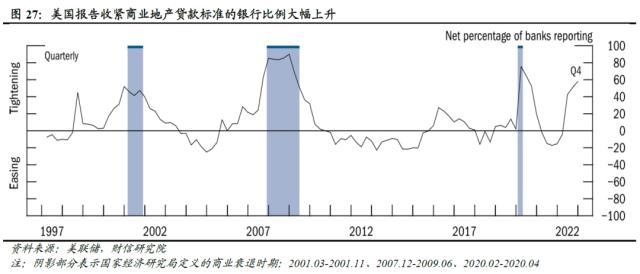

二是利率上行将从估值、现金流和融资三个方面冲击商业地产市场。首先,利率上升会降低拥有固定现金流收入(租金收入等)的商业地产的现值,一方面直接削弱企业将其作为抵押品获取融资的能力,另一方面增加存量商业地产贷款的违约风险,因为一旦商业地产估值低于贷款金额,借款人大概率会选择违约。其次,更高更久的加息周期将导致美国经济衰退风险增加,商业地产现金流收入或持续承压。如美国商业地产 REITs 净经营收入同比增速已从2021年二季度的23.8%快速回落至 2022 年末的6.8%(见图25),预计面对通胀强韧性、融资环境收紧、金融风险暴露的叠加冲击,2023年这一趋势将延续,不排除进一步加速的风险。最后,利率上行将会增加商业地产企业再融资的成本和难度。如根据 Trepp 数据,2023年一季度美国商业地产抵押贷款支持证券(CMBS)发行量降至59.8亿美元,同比下降超79%,为2012年以来单季度最低值(见图26)。CMBS一级市场低迷,意味着地产企业再融资难度有所增加,抵御风险的能力明显下降。与此同时,美联储高级信贷员调查显示,2022年底约58%的美国商业银行报告收紧商业地产信贷标准,比例上升较快且接近前几次商业衰退时期的水平(见图27),说明当前商业地产信贷条件明显收紧,地产企业融资难度大幅增加。

(二)银行部门商业地产抵押贷款敞口大

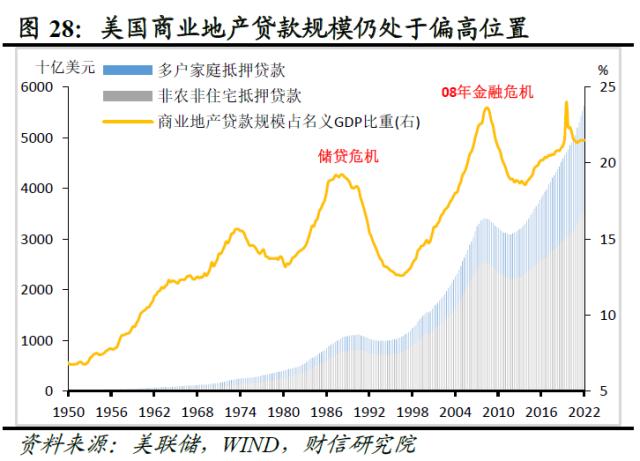

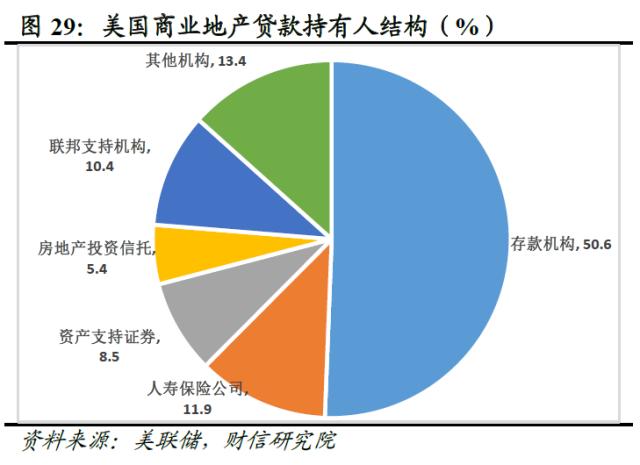

根据美联储数据,2022年末美国商业抵押贷款(非农非住宅+多户家庭抵押贷款)规模约5.6万亿美元,占名义GDP的比重为21.5%(见图28),虽然低于2008年金融危机时期水平,但明显高于1980年代储贷危机时期,说明当前美国商业抵押贷款规模处于偏高位置,地产价格大幅调整会给金融体系带来系统性冲击。从持有人结构看,2022年末银行等存款机构持有50.6%商业地产抵押贷款(见图29),加上银行还持有大量以商业地产为底层资产的商业地产抵押贷款支持证券(CMBS),美国银行体系对商业地产债务的敞口更高。

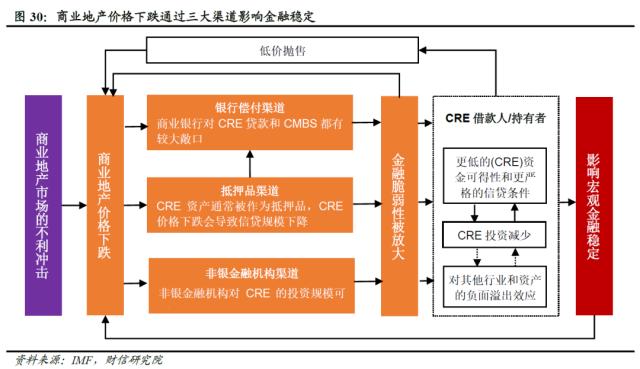

根据国际货币基金组织(IMF)2021年4月份发布的《全球金融稳定报告》,商业地产行业往往是不利宏观金融冲击的来源或放大器,其价格的下行将通过银行偿付渠道、抵押品渠道和非银金融机构渠道等三大渠道冲击以银行为主体的金融体系(见图30),容易与当前银行体系自身的金融风险发生共振,引发更大范围的金融风险暴露。

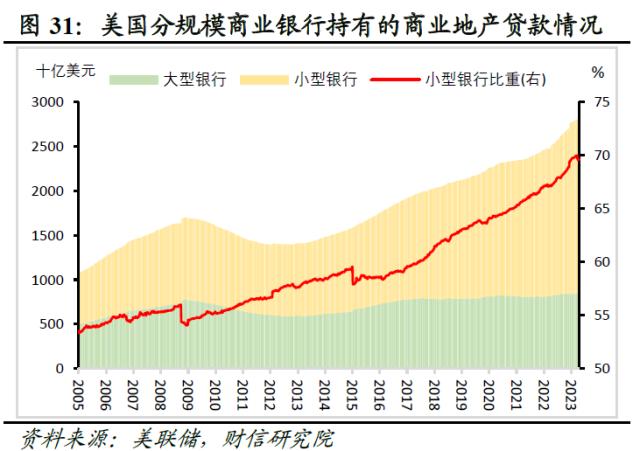

(三)近七成商业地产贷款风险集中在小型银行

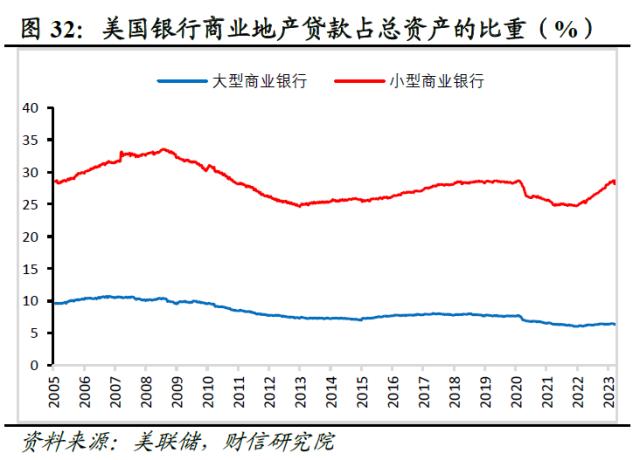

2012年以来,美国国内银行商业地产贷款规模持续攀升,其中小型银行为增长主力,而大型银行持有规模整体平稳。从份额看,当前美国国内银行商业地产贷款规模约2.78万亿元,其中小型银行占比从2004年年中的52%提高至2023年4月份的69.6%左右(见图31),表明小型银行对商业地产贷款的敞口更大。从银行资产结构看,大型银行、小型银行商业地产贷款规模占各自总资产的比重分别为6.4%和28.7%(见图32)。与大型银行相比,商业地产贷款是小型银行的主要资产,若商业地产市场剧烈下跌,小型银行将遭遇巨大的信贷损失。

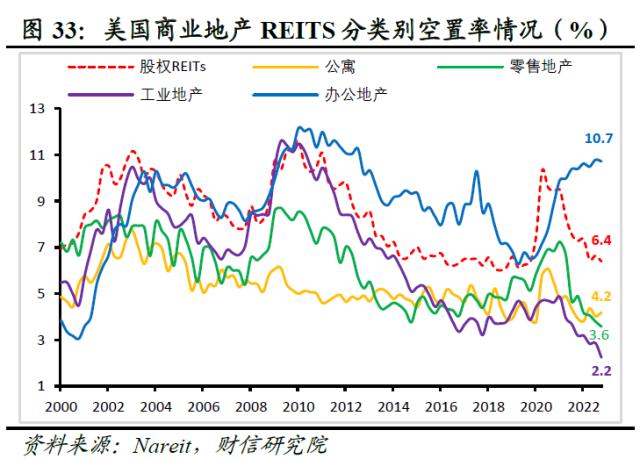

(四)办公地产是商业地产领域的潜在风险点

一是办公地产空置率高。2022年末美国商业地产股权REITs空置率降至6.4%,较2019年底回落0.1个百分点,但不同类别商业地产空置率分化明显。其中,办公地产空置率较2019年末提高4.2个百分点至10.7%,而公寓、零售、工业等其他类型商业地产的空置率上升幅度不大,甚至略有下降(见图33)。

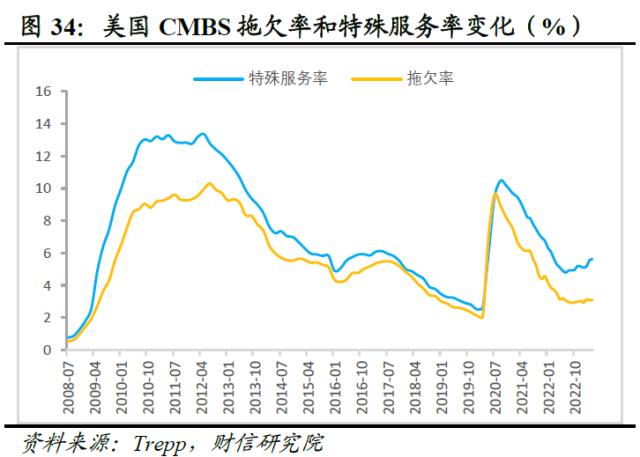

二是办公地产CMBS信用风险上升较快。CMBS拖欠率和特殊服务率是衡量商业地产信用风险的两个关键指标。拖欠率指贷款拖欠金额占贷款总余额的比例,该比例越高,CMBS违约风险越大;特殊服务率指正在接受特殊服务商服务的贷款总量占证券化贷款总量的比例,即当底层资产发生违约或发生事前设定的风险事件时,特殊服务商将代表投资者接手处理后续相关风险,因此该指标可以用来评估CMBS的信用风险。

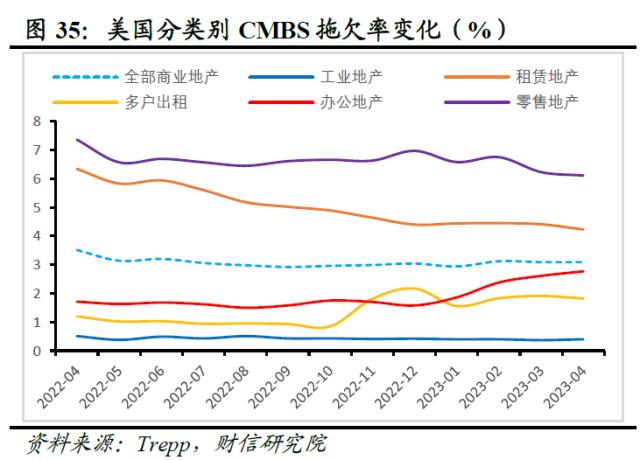

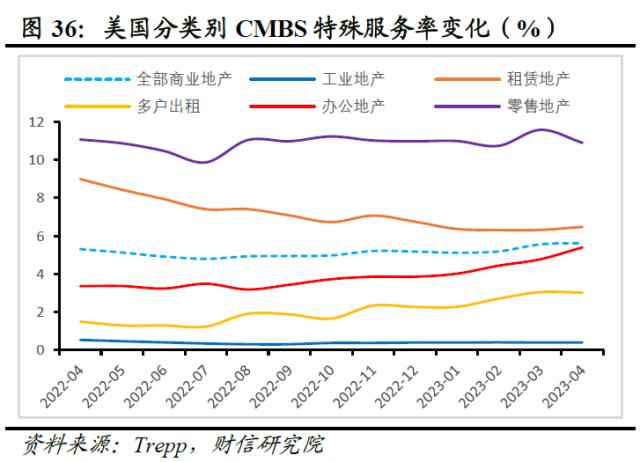

2023年4月份美国CMBS的拖欠率和特殊服务率分别录得3.09%和5.63%,分别较2022年低点回升17和83个基点,但距离金融危机时期和疫情期间的峰值水平仍有较大差距(见图34),说明当前美国 CMBS 的信用风险边际恶化,但恶化速度和风险水平均不高。分类别看,近期办公地产CMBS的拖欠率和特殊服务率上行较快,而其他类别地产两项指标均表现平稳(见图35-36),说明办公地产的风险较高,是商业地产领域的潜在风险点。

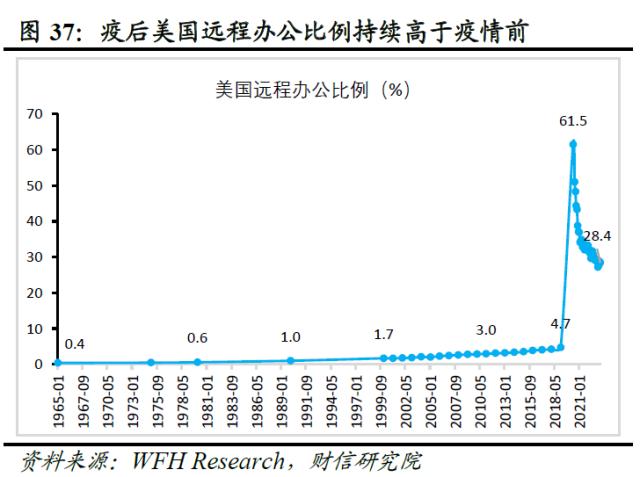

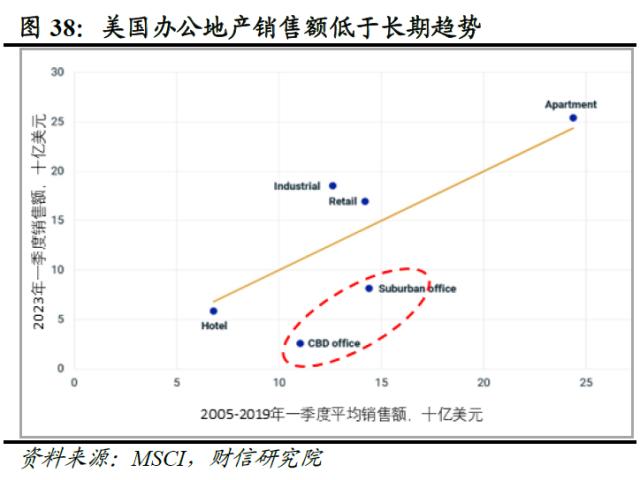

三是办公地产交易量大幅下降、需求萎缩迹象明显。受疫后办公习惯可能发生永久性变化、经济衰退预期增强等因素影响,办公地产交易量大幅下降。如根据WFH Research数据,2023年4月美国远程办公比例高达28.4%,尽管低于疫情期间水平,但该比例是疫情前水平的数倍(见图37);同时2023年一季度美国商业地产销售额降至疫情前长期趋势水平附近,但中央商务区和郊区的办公地产销售额大幅低于2005-2019年同期的平均水平(见图38)。这两个数据均表明,美国办公地产需求下降,未来价格和交易量继续下跌是大概率事件。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56