区块链项目融资 SAFT真的管用吗?

牛市炒币,熊市做事。

在下一次比特币减半行情或将伴随的牛市来之前,聪明的朋友们已经开始做相关的布局,最明显的,莫过于过来向曼昆团队咨询项目融资事宜的朋友们变多了。

在和各位创业者沟通的过程中,难免会聊到圈内人常说的SAFT(Simple Agreements for Future Tokens 未来代币投资协议),SAFT的法律效力如何?真的能满足中国创业团队的法律合规需求吗?本篇文章我们就来聊一聊。

SAFT 的法律属性

SAFT是专门针对架构在区块链网络上 Web3 项目的一种投资协议,由美国一家名叫Cooly 的律所于 2017 年 10 月 2 号操刀发布。

SAFT 旨在为 Web3 项目提供了一条基于美国证券法体系下的合规 Token 发行路径。SAFT 约定由项目方以未来网络上线后代币的认购权作为对价,来换取投资者当下的资金,用于项目网络当下的开发建设。由于权益型代币(Security Token)是各个司法辖区的重点监管对象,SAFT 通过建立一套协议机制,最终实现功能型代币(Utility Token)网络上线的效果,来规避美国证监会及相关法律对于 Web3 项目代币投融资行为的监管。

(from: https://saft-project.org/)

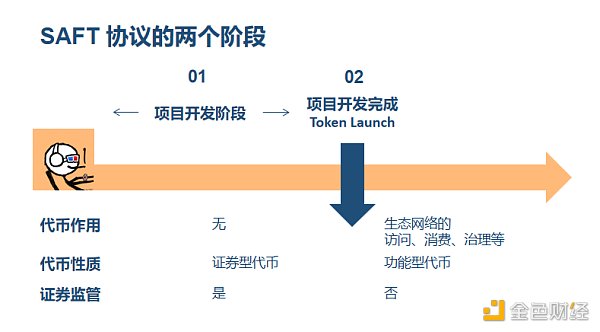

SAFT 的融资,主要分为两个步骤:

(1)项目开发阶段

对于尚在开发阶段的 Web3 项目,投资人通过金钱的投入之后,其利润的预期依赖于项目方开发团队对网络的管理和开发。由于代币并没有实际效用,这个阶段的代币性质,更加类似于股权的一种价值表示,捕获的价值是 Web3 项目的未来现金流的能力。

这种投资行为可能满足 Howey Test 的标准,属于“投资合同”(Investment Contract),从而要被纳入美国证监会严格的证券监管。但可以根据美国证券法 Regulation D Rule 506 申请豁免,而无需进行证券登记,将投资人仅限于合格投资人(Accredited Investors)。

(2)项目开发完成上线阶段

对于已经开发完成并上线项目网络,其发行的代币(Already-functional Utility Token)具备允许用户访问该 Web3 项目生态网络的诸多效能(使用、消费、治理等)。这个阶段的代币性质,是使用权的一种价值表示,被定义为功能型代币(Utility Token)。

由于该代币已经具有了实用属性,一般而言投资人购买该代币的主要目的是获取项目网络的实用价值,不是为了单纯的获利。而且,对于一个去中心化的代币经济体系或治理体系,该代币在二级市场的价格完全受到市场的供需关系影响,而不由项目开发团队的贡献主导。

这大大区别于(1)项目开发阶段代币的作用。因此 SAFT 白皮书认为,这样的 Utility Token 不具备“证券”的属性,一般不会纳入美国证监会的严格监管。

SAFT协议并不安全

特别需要注意的是(划重点),SAFT 的目的是去合美国 SEC 的规,严格来说只适用于专业投资者(Accredited Investment),并不适合大部分中小投资人。

SEC 在最近的 Kik 案和 Telegram 案中对于 SAFT 发出了诸多挑战,可见功能型代币(Utility Token)的设计以及发行节奏上存在瑕疵。

作为 SAFT 白皮书起草者之一,最懂 Crypto 以及美国证券法的律师之一,目前担任 Karken 总法律顾问的 Marco Santori,都在 2023 年 2 月因 Karken 的 Staking as a Service 业务被 SEC 干翻车,更不用说各个项目网络不同、Token 功能设计不同、代币经济设计不同、投资人不同的项目 SAFT 协议了。

除了SAFT,Web3 投融资在法律上有诸多方式,如涉及股权的 SPA(Share Purchase Agreement)、SAFE(Simple Agreement for Future Equity),以及涉及代币的 TPA(Token Purchase Agreement)、SAFT(Simple Agreement for Future Tokens),或者两者结合的 SAFE + Token Warrant/Side Letter。

具体采取哪种形式,需要基于 Web3 投融资的本质。

Web3 融资的本质

在为传统股权类项目估值时,更多关注的是公司的未来现金流的能力,因为股东享有公司利益分配的合法权益。

在为代币类项目估值时,传统现金流的估值模式并不适用,更多关注的是项目网络规模效应,网络与代币之间的需求,以及代币的功能。因此,对比代币融资项目,代币经济非常重要。

(from: Connecting Web3 Wallet to Twitter Account)

我们可以举两个例子来直观的对比下。

(1)Twitter 的 Web3 假想

目前创作者生态的 Web2 互联网巨头 Twitter,是通过公司这一组织形态运行,其目标是股东利益最大化,体现的是股东资本主义,投资的价值在于公司对于未来现金流的获取能力,股票价格反映未来现金流的价值。

而试想一个基于 Web3 新经济模型的 Twitter,以其代币激励网络生态上的所有参与者(内容创作者、开发者、验证者、其他市场参与者等),共同维护 Twitter 生态网络并推动治理。代币的效能不仅是交换媒介,还能为用户访问 Twitter 生态网络、消费 Twitter 生态网络上的产品/服务、对 Twitter 生态网络的决策进行治理等提供效能。

这种 Web3 新经济模型将经济利益和治理权力从中心化实体释放到整个去中心化的生态网络中,参与的所有利益相关者都能够分享到他们所创造的价值,体现的是利益相关者资本主义。

这种模式下,Twitter 的股权不一定有意义,Twitter 的代币将取代股权去捕获 Twitter 生态网络上更大的价值,代币价格反映生态网络对于代币的供需关系。

(from: https://dune.com/hildobby/NFTs)

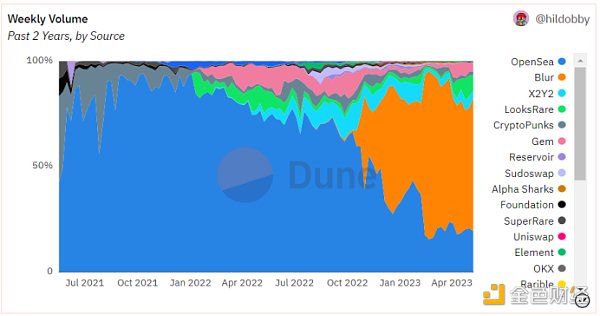

(2)Opensea 与 Blur

曾经全球最大的 NFT 交易平台 Opensea 于 2022 年 1 月获得了 Paradigm 和 Coatue 的 3 亿美元的融资,估值 133 亿美元。Opensea 的现金流以其交易手续费为主要支撑,Opensea 的这类项目可以理解为 Web3 中典型的股权投融资项目,它们在许多方面可以适用传统的商业模式,投资人捕获的是公司未来现金流的价值,股权投资是更可取的。

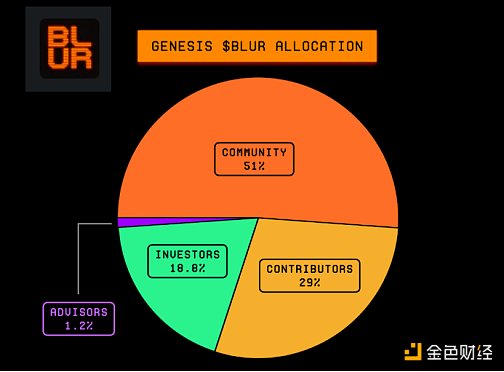

同期,2022 年 3 月,Blur 拿到了 Paradigm 的 1100 万美元融资。在 Opensea 这座大山面前,Blur 在一年后直接通过激活社区的方式(给社区参与者代币空投的形式),开启了 NFT 市场的流动性盛宴,实现了对 Opensea 网络效应的弯道超车。Blur 的这类项目可以理解为 Web3 中典型的代币投融资项目,投资人捕获的是 Blur 网络生态规模效应,生态应用和用户的体量越大,市场对该功能型代币的需求就越高,代币的价格依靠市场的价值发现。

但考虑到 Blur 代币在上市之后的萎靡以及 Token 功能的局限,可以看出如何设计好代币的功能以及代币经济模式是项目长远运行的重中之重。

(from: https://docs.blur.foundation/tokenomics)

由此可见,Web3 项目价值流动性的大幅提升,对于项目方提出了更高的要求,其需要在白皮书融资阶段就能够相对清晰地描述项目未来的模式以及代币经济的安排,否则难以衔接后面的 SAFT 以及发展规划。

小结

SAFT 的目的是去合美国 SEC 的规,只适用于专业投资者,并不适合大部分中小投资人,更别提投资人还都是中国公民的父老乡亲。

作为中国创业者,在创业初期进行融资,SAFT不是唯一、也并非最佳选择,也可以采用股权融资 + 代币条款的设置(SAFE + Token Warrant/Side Letter),一方面同样能够解决 SAFT 规避美国证券监管的目的,一方面也能为项目提供股权融资的途径,同时保留代币融资的可能。

最最重要的事,创业的目的不单单只是为了搞钱融资,而是要回到商业的基本面,用融到的钱解决社会问题,创造更多的商业价值,要不再多的钱,也抵不住咱的瞎折腾。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47