全世界都在疯抢AI芯片!英伟达财报震撼市场盘后暴拉近25%创新高,纳指100ETF(159660)开盘涨超1%

昨夜美股再出重磅,全球AI算力龙头英伟达发布2024财年一季报,令市场目瞪口呆的亮眼数据也引发盘后股价暴涨,英伟达盘后价报380.6美元,大涨24.63%,市值剑指一万亿美元,而公司此前的历史最高也只有346美元。

令市场大感震惊的是,英伟达对第二财季给出了一份令人难以置信的指引。其中营收预期将达到110亿美元,市场此前的预期仅仅为71.8亿美元。英伟达表示,随着市场对人工智能的兴趣激增,公司正在“显著”增加与其数据中心业务相关的产品供应。

英伟达创始人、CEO黄仁勋表示,计算机行业正在经历两个同时发生的转变——加速计算和生成式人工智能。随着海量公司竞相把AIGC应用到每个产品、服务和业务流程中,在全球数据中心已经安装的万亿美元数据基建,将从通用计算过渡到加速计算。

英伟达披露,公司的整个数据中心产品系列,包括H100、Grace CPU、Grace Hopper Superchip、NVLink、Quantum 400 InfiniBand和BlueField-3 DPU都在大幅增加供应,以满足激增的需求。

英伟达的震撼业绩引发了美股人工智能相关股票市值暴增,同时也扩大了其全球市值最高的芯片制造商和华尔街市值第五大公司的领先地位。

热门ETF方面,受英伟达强劲盘后走势提振,主打低费率的纳指100ETF(159660)开盘涨超1%!

图片来源:雪球

受益于全球AI大潮席卷,美股AI巨头谷歌、脸书Meta、微软等近期纷纷创下阶段新高,近期短暂休整之后,在英伟达带动下微软等AI巨头盘后纷纷走强。

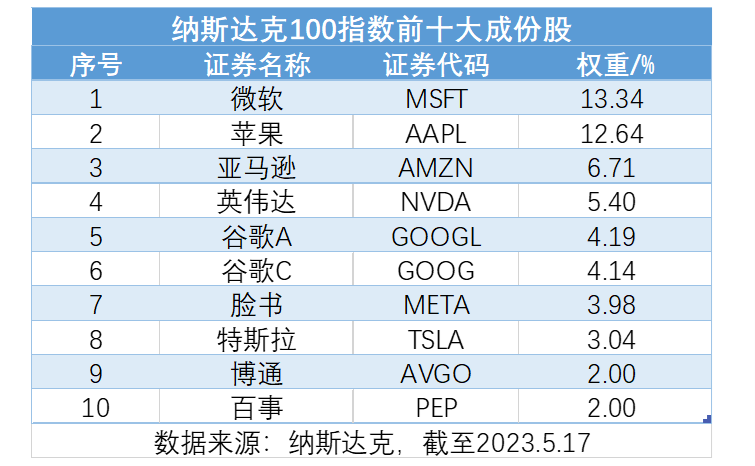

高盛指出,AI会在未来10年内推动全球经济增长约7万亿美元,并估计AIGC软件的市场总规模将达到1500亿美元。所有科技股中,微软、谷歌、亚马逊和Meta最可能从中受益,这些科技巨头均为纳斯达克100指数的前十大权重股。

据高盛计算,美股大型科技股过去的总净利润率平均为20.2%,而标普500指数所有成分公司的利润率为10.9%,两者相差9.3个百分点。高利润率意味着更强劲的现金流,有助于公司进一步投资实现长期增长,同时也向股东返还现金。

纳指100ETF(159660)跟踪纳斯达克100指数,在人工智能的时代浪潮之下,目前全世界AI领域布局和积淀最领先、最深厚的科技巨头仍然集中在纳斯达克,比如微软、谷歌、英伟达、Meta等等,这些AI巨头无一例外都是纳斯达克100指数的前十大权重股。纳指100ETF(159660)管理费0.5%/年,托管费0.15%/年,明显低于市场主流的费率结构,费率优势明显,省到就是赚到。

(风险提示:以上指数成份股仅作展示,不代表任何形式的个股推荐!)

【始于纳斯达克,更胜于纳斯达克!】

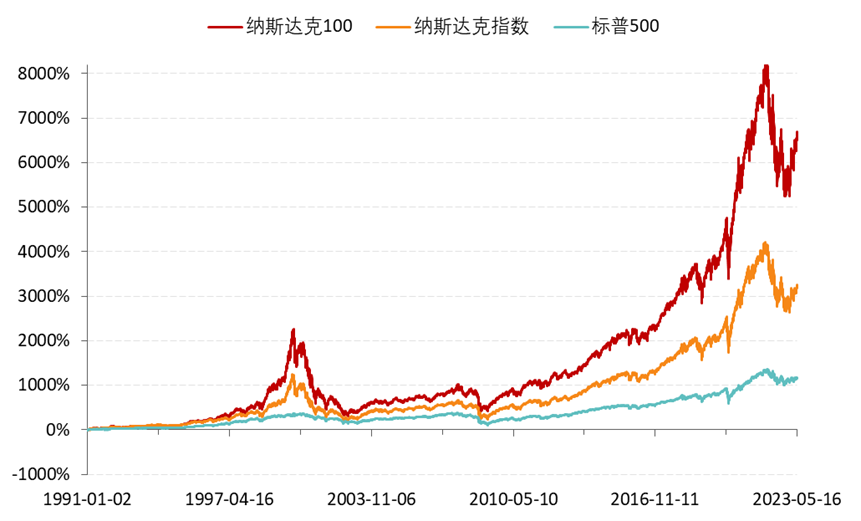

根据公开资料,纳斯达克指数包含100家在纳斯达克上市的非金融公司,纳斯达克市场自诞生以来成功孵化出了一大批科技巨头,被广泛认为是培育创新型、科技型、成长型公司最成功的投资市场之一。作为纳斯达克市场的旗舰指数,纳斯达克100指数长期涨幅明显跑赢纳斯达克指数。自1991年起,纳斯达克100指数30多年来年化收益13.80%,明显高于纳斯达克的11.36%。(数据来源:Wind,截至2023.5.17)

数据来源:Wind,统计区间1991.1.1-2023.5.17

风险提示:基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证投资于本基金一定盈利,也不保证最低收益。投资人应当仔细阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息。纳指100ETF属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于纳斯达克100指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56