以太坊质押市场展望:动态竞争格局下的潜在机会

TL;DR

Shapella释放流动性,提款压力近期内已经缓解,长期看好质押率;

事件驱动、价格战导向和目标客户差异化,以太坊质押市场将呈现动态竞争格局;

DVT将提升以太坊验证集的健壮性与稳定性;

机构投资者的涌入有助于使以太坊验证者集实现多样化;

质押赛道尽管由来已久,但随着一些重要事件所带来的变化,仍然可能对现有的格局进行冲击,并因此带来隐含的投资机会。

引言:

在去年9月以太坊过渡到PoS之后,今年紧接着有两项重要的协议升级:Shapella和Cancun。前者主要是支持验证者提款,使以太坊质押实现闭环;后者将引入Data Blob,作为数据分片的早期铺垫。

如今距离Shapella成功实施一月有余。由于提款的激活,市场上有一些变化转折之处出现。笔者撰写本文主要是结合近期一级市场观察,提出几点对以太坊质押赛道的想法,并探讨该赛道的投资机会。

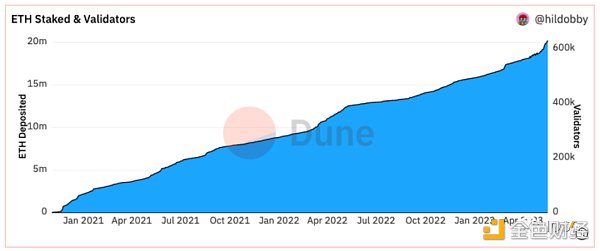

Source:Dune Analytics@hildobby

我们快速对市场情况进行浏览。自2020年12月Beacon Chain的质押激活以来, 以太坊质押发展良好,截至撰写本文已累积超过60万的验证者和约2,000万枚质押的以太坊(现价折算超360亿美元),网络质押率接近17%。

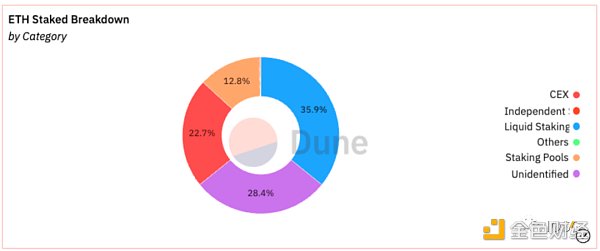

Source:Dune Analytics@hildobby

当前,流动性质押占所有质押类别的35.9%,其中仅Lido就拿走整个质押市场31%的市场份额。在Kraken、Coinbase等CEX进行大额提款后,CEX仍占据市场份额的22.7%。

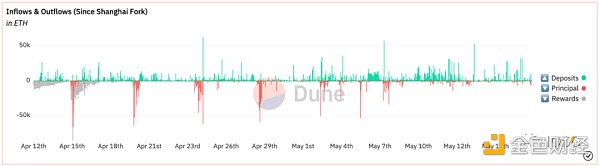

Source:Dune Analytics@hildobby

由于Shapella激活了质押的退出通道,不可避免地产生了市场抛压。从上图我们看到Shapella之后ETH流出明显多于流入。提款压力很快得到缓解,迄今ETH的净流入超过100万枚。这点与Shapella之前的市场预判基本一致。由于流动性的释放,笔者认为中长期下以太坊质押仍然是较具吸引力的资产管理标的,因此对质押率的上涨持续看好。

Post-Shapella —— 以太坊质押市场将呈现动态竞争格局

Lido目前在整个质押市场中一家独大,主要由于其先发优势和围绕头部效应建立的护城河。但笔者不认为Lido会是流动性质押赛道、或是整个质押赛道的终局。Shapella是转折点,也是其他质押协议与Lido进行竞争的基本前提。

本章节主要从事件驱动、价格战和目标客户差异化几点讨论。

事件驱动

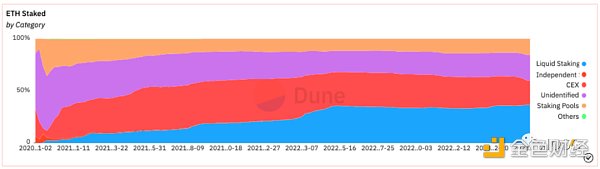

Source:Dune Analytics@hildobby

一些直接或间接的外部事件可能会导致质押市场格局变化。

举例而言,中心化交易所提供的托管质押服务在2021年曾经占据超过40%的市场份额,但随着流动性质押的发展,其市场份额受到挤压,并于近期呈现加速趋势。我们猜测可能由于以下两点:

1. 去年十一月FTX倒台之后,用户对中心化、托管方案的信任程度下降。

2. 今年二月,迫于SEC的监管压力,Kraken宣布终止向美国客户提供质押服务,导致其提款操作,并将进一步使用户对特定司法管辖区域内的质押服务提供商产生担忧。

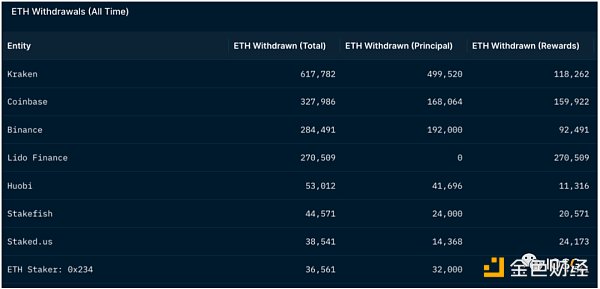

Source:Nansen

在Shapella后,早期质押用户能够提款并转向其他质押服务——提款队列中前三的实体均为中心化交易所反映了这一点。

PriceWar

在流动性充足的自由市场下,传统商业模式下的经营逻辑得到体现。由于质押市场的同质化程度较高,竞争优势自然而然地体现在价格差异等因素上。用户现在可以从原来的质押服务提款,并自由选择其他平台,质押服务商之间的竞争将变得更加激烈。

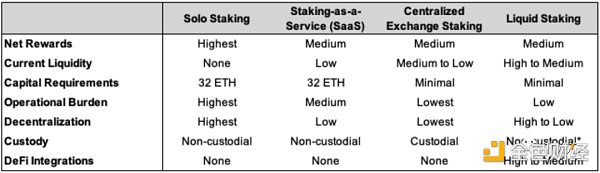

Source:GSR

例如,由于SaaS平台专注于机构用户,而Solo Staking对普通用户的门槛较高,基本上表格中的后两者是主要的选择。而中心化交易所的质押收取较高的服务费,同时存在不透明性。而流动性质押的优势在于良好的流动性。如上所述,stETH几乎可以作为硬通货在大多数的主流DeFi应用上进行交互,甚至可以直接兑换为ETH而无需等待提款队列。用户会灵活考虑不同质押方案的选择。

更进一步到流动性质押领域,相较竞争对手Lido和Rocketpool而言,Puffer提供了更低的节点运营商的准入门槛和质押者费用。其中,Puffer仅对质押者收取2.5%的费用,是Lido和Rocket Pool的1/4和1/6。假设奖励近似的情况下(目前各协议的奖励大约在5%上下,相差无几),手续费收取的多少或是决定用户选择的因素之一。

与此同时,LST在各个DeFi协议中的整合程度同样是一个考虑因素。这代表了隐含的乐高收益率。

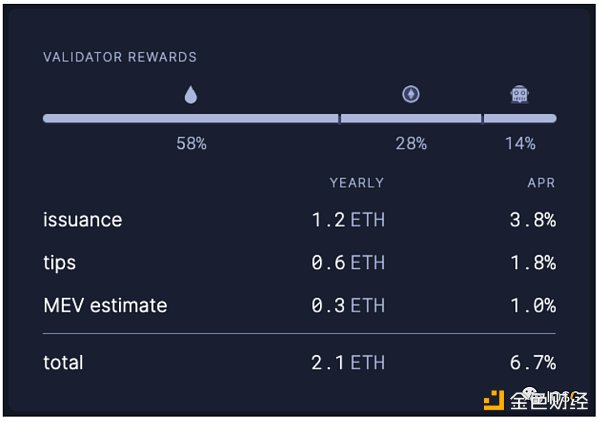

Source:ultrasound.money

在质押收益层面,以太坊质押收益率由共识层奖励和执行层奖励构成,前者随着更多验证者的加入而减少。后者是动态收益,由Tips和MEV构成,与以太坊网络的活动直接相关。采用质押服务的总收益取决于服务商与用户分享这些奖励的比例,例如stakefish与用户分享执行层奖励的80%。

为了满足竞争需要,节点运营商可以分享尽可能多的执行层收益,提高协议的APR,以此吸引用户。下文将提到的Restaking也是提高APR的方法之一。

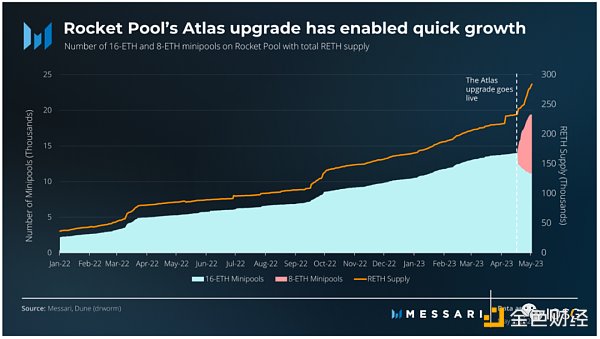

Source:Messari

在节点运营供给一侧,Rocketpool在Shapella升级之际顺势推出了Atlas升级—— 相较于之前的16 ETH,当前节点运营商仅需投入8 ETH就可以运行验证服务,进一步降低节点运营商的准入门槛(运行两个8 ETH的Minipool比运行一个16ETH 的Minipool提供超过18%的奖励)。上图显示Atlas激活为Rocketpool带来了一定幅度的协议增长。

目标客户差异化

在流动性质押领域,与Lido、Rocketpool等协议瞄准加密原生用户(To C)不同,Alluvial联合Coinbase、Figment等质押服务商推出了企业级的流动性质押解决方案(To B)。

Shapella之后,质押以太坊的退出通道逐渐明晰,或将引起传统金融机构对流动性质押的兴趣。以太坊流动性质押作为资产配置策略,意味着拥有代表行业Beta的ETH敞口,年化约5%的质押收益率,以及LST在DeFi中的额外收益。如果我们考虑Restaking的收益,可能使以太坊质押的累计收益超过15%。

然而,传统机构需要对交易对手风险做尽调,以及完成一系列的KYC/AML等合规流程,现阶段Lido等加密原生流动性质押协议暂无法满足这类需求。因为Lido 等流动性质押协议在用户端是无需许可的,并不对进入Lido的资产进行审核或检查,并且资产混合在一起;传统机构对这点高度敏感。

一种办法是采用Alluvial这样的企业级流动性质押解决方案,另一种是由外部合作方提供非LST的流动性解决方案。

跳出质押本身来看,以太坊验证者集提供了支撑其生态系统的底层信任,而机构 投资者的涌入有助于使以太坊验证者集实现多样化、增加博弈并提升稳定性。

DVT将提升以太坊验证集的健壮性与稳定性

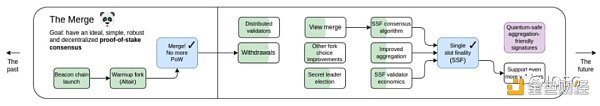

Source:Vitalik Buterin

在路线图上,以太坊完成The Merge之后仍有两点主要改动:一是在Shapella中激活已质押以太坊的提款,二是在Cancun中纳入EIP-4844,为Rollup提供更多数据空间。相较于上述两点,DVT(Distributed Validator Technology)在用户感知层面的影响相对较小,但对底层基础设施的健壮性与稳定性至关重要。

在实行DVT之前,一般由单一节点对应单一验证器。在运行验证者时,由于客观环境的网络故障或者配置错误可能导致Inactivity或Slashing的发生,从而错失奖励。DVT引入了节点集群来维护单一验证器(多对一),例如只要满足5/7的活跃节点阈值,则执行验证,消除了单点故障的可能性。

Source:rated.network

从数据角度看,Rated根据Proposal Effectiveness、Attestation Effectiveness和 Slashing Record等维度提供了各质押服务商的评级。以太坊验证者的整体Effectiveness水平约为96.9%,尚未达到理想水平。

由于成为Lido的Node Operator需要DAO治理批准,而成为Rocketpool的Node Operator则无需许可,因此猜测两者评级相差近2%可能是Node Operator参差不齐的能力所致。

日前,Lido已经与Obol Network和SSV Network等DVT服务提供商进行集成测 试。Lido还在V2的Staking Router中引入了DVT模块,其中包含Obol的分布式验证者集群和SSV节点。

可以预见,DVT作为底层基础设施,未来将成为质押赛道的行业标准,但在普通用户的视角下几乎没有感知。

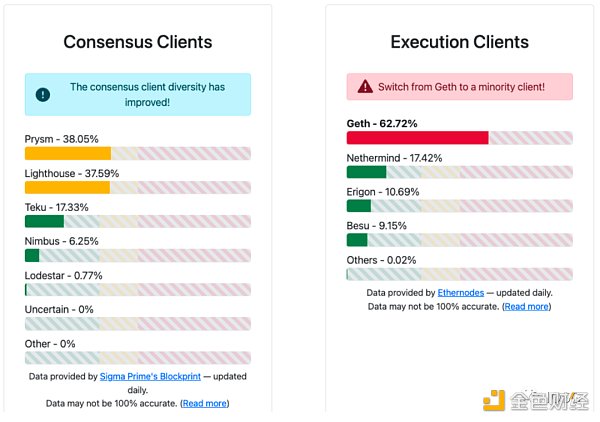

Source:clientdiversity.org

除DVT之外,共识层和执行层客户端的多样性同样重要。

结语

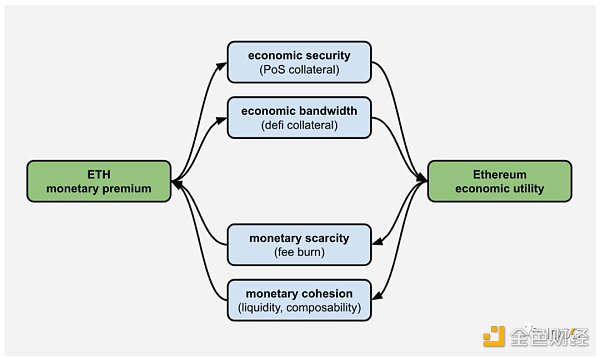

Source:David Hoffman

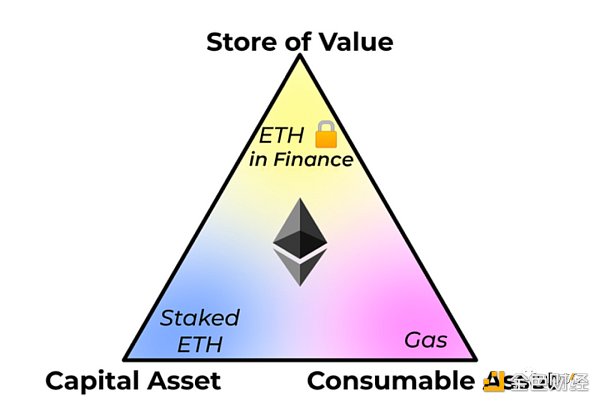

1997年Robert Greer提出了三种资产类别:

1. 资本资产:能够产生价值/现金流的资产,例如股票、债券等;

2. 可转换/消耗性资产:能够被一次性消费、燃烧或转换,例如石油、咖啡;

3. 价值存储资产:价值在时/空间上持续存在,具有稀缺性,例如黄金、比特币。

David Hoffman在2019年指出,以太坊能够同时作为上述三种资产:质押的ETH 作为资本资产,Gas作为消耗性资产,锁定在DeFi中的ETH作为价值存储资产。

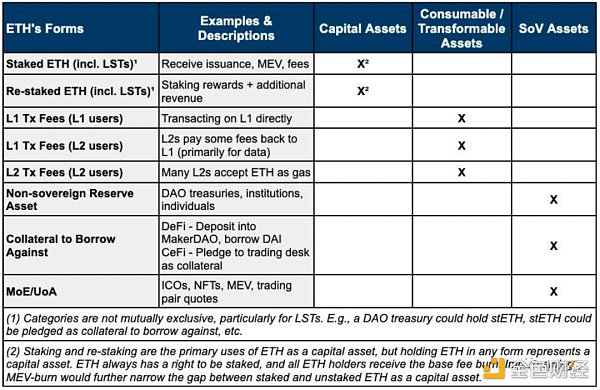

Source:Jon Charbonneau

今年2月,Jon在上表中给出了更详细的划分:

1.质押或再质押的ETH,包括stETH等流动性质押代币,代表能够产生价值/现金流的资产,作为资本资产;

2. Layer1和Layer2的Gas开销,以及Layer2在Layer1的DA花费,能够被一次性消费、燃烧,作为消耗性资产;

3. DAO金库等储备资产,Ce/DeFi的抵押品,以及NFT交易、MEV计价、代币交易对等分别作为记账单位和交换媒介,价值在时/空间上持续存在,作为价值存储资产。

Source:Justin Drake

从19年到23年,随着以太坊生态的蓬勃发展,ETH的效用在不断外延——直观的体现在于作为NFT的计价单位、作为Layer2的Gas Token、MEV、以及LST和基于LST构建的衍生品,甚至通过Restaking将经济安全扩展到中间件,将价值回流到质押者。

Shapella之后以太坊质押协议级别的改动暂告一段落,之后更多的可能是应用级别的故事。笔者认为质押赛道尽管由来已久,但随着一些重要事件所带来的变化 ,仍然可能对现有的格局进行冲击,并因此带来隐含的投资机会。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56