中国银河:给予清新环境买入评级

中国银河证券股份有限公司陶贻功,严明,梁悠南近期对清新环境进行研究并发布了研究报告《火电提速大气业务迎拐点,资源化有望持续高增长》,本报告对清新环境给出买入评级,当前股价为5.69元。

清新环境(002573)

核心观点:

事件:公司发布2022年报及2023一季报。2022年实现营收80.32亿元,同比增长16.75%;实现净利4.46亿元,同比下降21.43%。经现净额10.54亿元,同比大幅增长263.81%,ROE(加权)7.13%,同比下降1.23个百分点。

2023Q1实现营收20.55亿元,同比增长13.00%;实现净利1.17亿元(扣非后1.14亿元),同比增长1.15%(扣非同比增长3.52%)。经现净额-2.42亿元,净流出同比增加9.25%。ROE(加权)1.81%,同比基本持平。

23Q1净利率呈改善趋势,年度现金流状况持续稳健向好。2022年公司销售毛利率、期间费用率、净利率、分别为22.95%、15.42%、6.86%,分别+0.35、+1.88、-2.26个百分点,期间费用率增加以及合计1.84亿的减值损益大幅增加是公司净利率水平下降的主因。2023Q1公司净利率7.18%,同比、环比均有不同程度提升,我们判断随着生产经营恢复正常状态以及业务结构持续改善,公司盈利能力将持续改善。

公司2022年经现净额10.54亿,收现比97.70%,连续两年大幅提升,已处于较优异水平。23Q1公司资产负债率67.60%,同比小幅增加0.29个百分点,未来有一定优化空间。

在手订单充裕,烟气治理龙头有望受益火电建设提速。2022年公司新增电力业务合同,非电业务合同7.1亿元。公司在烟气治理领域深耕多年,累计承接火电工程燃煤机组容量超2.9亿千瓦、机组超1100台套,运营脱硫、脱硝等特许经营项目16个、总装机容量达15520MW,连续多年均居于行业前列;累计承接小锅炉总容量超过11.4万吨/小时、钢铁总容量超过7160㎡。2022年以来火电项目审批显著提速,2022年全年火电投资909亿元,同比增长28.4%。3年2亿千瓦火电建设有望在带来近300亿烟气治理需求,公司是烟气治理龙头之一,未来有望显著受益火电建设提速。

余热发电行业领先,积极拓展新能源业务。公司在“双碳”政策背景下,积极开展工业节能、园区能源综合服务、新能源电力工程服务。公司现役水泥、建材、铁合金、炭素、干熄焦等工业领域余热发电项目达22个,总装机容量230MW,处行业领先地位。围绕低碳化,公司积极布局新能源业务,2022年新增新能源EPC订单合同15.8亿元(含联合体中标),公司累计承接风光储建设项目超880MW。

资源化业务高速增长,布局持续完善。2022年公司资源化业务收入23.83亿元,同比大幅增长127.83%,收入占比29.67%,成为公司业绩增长的重要推动力。2022年新疆金派处置量超过13万吨;宣城项目处置危固废16万吨,生产粗铜及冰铜近3.5万吨。未来随着达州和雅安项目的投产,将进一步完善公司在固危废领域的布局,提供公司的市场地位。

投资建议:预计2023/2024/2025年公司归母净利润分别为6.50/8.41/10.10亿元,对应EPS分别为0.45/0.59/0.70元/股,对应PE分别为12x/9.6x/8.0x。维持“推荐”评级。

风险提示:项目投产进度不及预期的风险;市场开拓不及预期的风险;行业政策变化的风险;行业竞争加剧的风险。

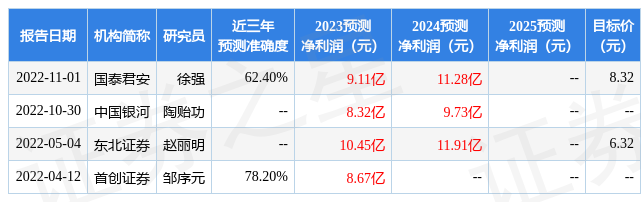

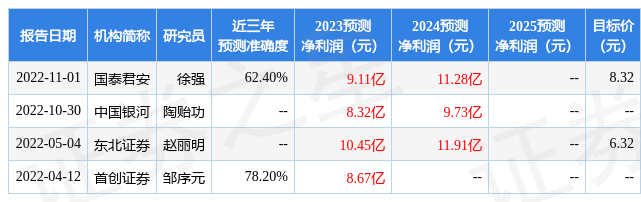

证券之星数据中心根据近三年发布的研报数据计算,首创证券邹序元研究员团队对该股研究较为深入,近三年预测准确度均值为78.2%,其预测2023年度归属净利润为盈利8.67亿,根据现价换算的预测PE为9.26。

最新盈利预测明细如下:

该股最近90天内共有1家机构给出评级,买入评级1家。根据近五年财报数据,证券之星估值分析工具显示,清新环境(002573)行业内竞争力的护城河一般,盈利能力一般,营收成长性一般。财务可能有隐忧,须重点关注的财务指标包括:货币资金/总资产率、有息资产负债率、应收账款/利润率。该股好公司指标1.5星,好价格指标3.5星,综合指标2.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47