五矿信托研究院:信托公司参与公募REITs的机遇和挑战

在扩大内需、提振消费信心的背景下,2023年3月24日,发改委颁布《关于规范高效做好基础设施领域REITs项目申报推荐工作的通知》、证监会发布《关于进一步推进基础设施领域不动产投资信托基金(REITs)常态化发行相关工作的通知》,通知正式将试点资产类型拓宽至百货商场、购物中心、农贸市场等城乡商业网点项目,标志着商业地产发行REITs政策正式的落地。

2021年6月,我国首批公募REITs公开发行。截至2023年3月底,已成功发行27只公募REITs,募集资金累计超过900亿元人民币,上市REITs涉及的领域包含仓储物流、高速公路、租赁住房以及新能源基础设施等。我国公募REITs市场相较与美国公募REITs市场,存在市值规模小,发行数量少、涉及领域范围小的现实情况。

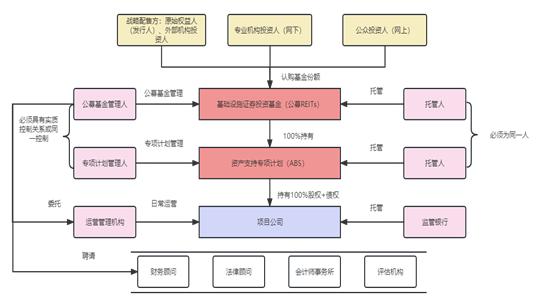

我国公募REITs采用“公募基金+ABS+项目公司”的三层结构,绝大多数信托公司无法作为ABS管理人身份参与到公募REITs交易结构中。在“新三分类”的背景下,监管要求信托回归本源,信托应该在公募REITs市场上积极寻找自身的定位和参与机会。总结来说,一方面,主动利用信托在地产、基建的投资经验,提升发掘资产价值的能力。积极参与Pre-REITs业务,同时嫁接底层运营管理能力,获取运营管理收入。另一方面,提升公募REITs投资配置能力,积极参与公募REITs战略配售配置,设立REITs打新产品以及REITs+固收产品等。

我国公募REITs市场蓬勃发展

发行公募REITs的意义

一是打通资本循环,服务实体经济。基础设施投资存在资金投入大、回售周期长、资金匹配难的问题。公募REITs的发行,使得基础设施资产可以通过资产上市变现,有效盘活存量资产,形成资产和新增投资的良性循环。此外,推动形成市场主导的投资内生增长机制,提升资本市场服务实体经济的质效,构建投资领域新发展格局。

二是循环造血,不断优化投资组合。公募REITs的扩募机制给予了公募REITs市场不断生长的能力。原始权益人建立“募投管退”全产业链,形成良性的投融循环,促进原始权益人提供更优质的资产。此外,通过扩募REITs底层资产进一步分散,从而达到进一步降低风险的目的。

三是轻重资产分离。原始权益人通过REITs金融平台将重资产实现部分退出,提前释放基础资产价值,实现资金的高效循环。原始权益人可以由原重资产向轻资产转变,成为产业运营管理平台,实现轻资产运营。

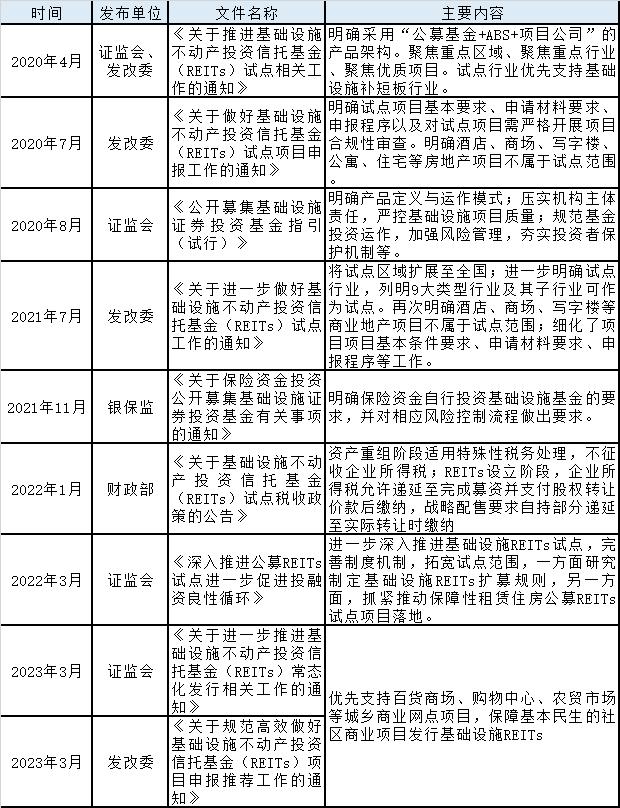

我国REITs发展历程、政策回顾概述

我国公募REITs发展的三个阶段。第一阶段是2007年至2015年,监管部门开始推动REITs。第二阶段是2016年至2018年,公募REITs研究进程加快。第三阶段是2019年至今,基础设施公募REITs试点正式启动,2021年正式发行。

我国REITs市场最大特色在于从基础设施领域开始推进试点。2020年4月,国家发改委和中国证监会联合发布了《关于推进基础设施领域不动产投资信托(REITs)试点相关工作的通知》,明确了采用“公募基金+ABS+项目公司”的产品架构(如图1所示),对试点项目要求聚焦重点区域、聚焦重点行业、聚焦优质项目,优先支持基础设施补短板行业。

图1:我国公募REITs交易结构图

数据来源:公开资料,五矿信托整理

从2020年4月,证监会,发改委联合发布的《关于推进基础设施不动产投资信托基金(REITs)试点相关工作的通知》,到2023年3月,两部再次同时发布通知,我国的REITs发行制度逐步完善。从区域限定的逐步放开,到行业的不断扩容,再到项目要求的不断细化。这系列的举措标志着我国公募REITs市场制度在不断的完善,为今后进一步扩容和更多主体参与打下了良好的基础。具体REITs相关政策文件在下表中列出:

表1:REITs相关政策文件及其主要内容

数据来源:公开信息,五矿信托整理

纳入消费基础设施类公募REITs的影响

2023年3月24日,发改委颁布了《关于规范高效做好基础设施领域REITs项目申报推荐工作的通知》、证监会发布《关于进一步推进基础设施领域不动产投资信托基金(REITs)常态化发行相关工作的通知》(以下简称“通知”),标志着商业地产REITs发行政策正式落地。“消费REITs”进一步完善了我国REITs拼图,丰富了我国公募REITs的底层资产;体现了利用REITs工具进一步服务实体经济;也推进了与国际REITs市场的接轨。

盘活存量市场,消费类REITs潜力巨大。根据EPRA数据显示,2021年底我国商业不动产存量约为35万亿人民币,由于投资门槛过高导致成交活跃度偏低。此次扩容,降低了投资门槛,普通投资人可以通过公募REITs参与消费类基础设施投资。参考美国商业地产REITs化率,我国商业不动产REITs市场潜在规模在7000亿至1万亿元。

促进地产向新模式发展。“高杠杆、高负债、高周转”是过去中国房地产市场的主要特征,现阶段房地产亟待转型。此次消费类基础设施REITs的扩容,短期内为地产企业提供去杠杆的有效途径,从而应对流动性危机、缓解资金困难。此外,为我国地产企业提供了一条由重资产向轻资产运营新模式转变的通路。引导房地产企业以及公募REITs管理人追求高质量的运营管理能力从而优化资产管理、提升资产价值。

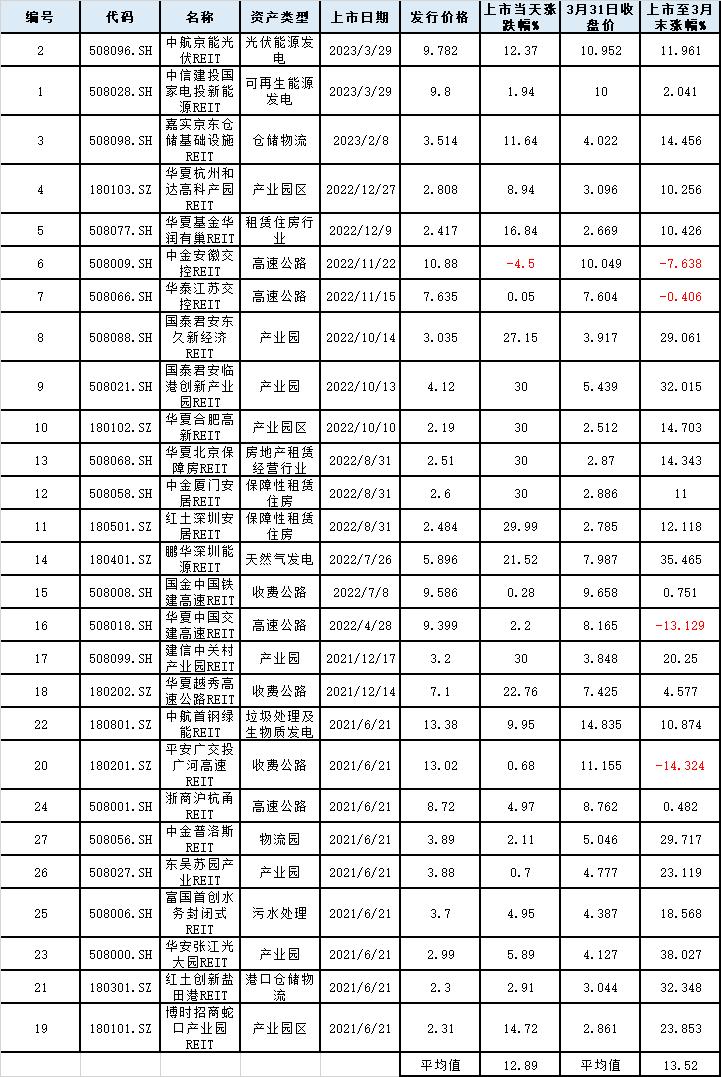

已上市的公募REITs表现

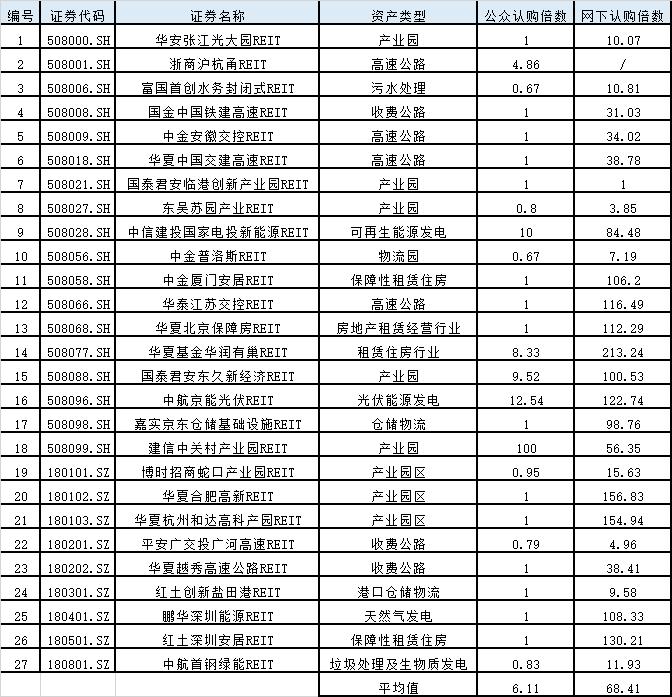

截至2023年3月末,已有27只公募REITs结束募集,按照底层行业分类,有8只产业园、7只高速公路、4只保租房、3只仓储物流类、3只能源类、2只环保类REITs,累计募集资金916.58亿元,具体情况如表2所示:

表2:我国公募REITs上市表现

数据来源:同花顺,五矿信托整理

上市初期综合收益表现良好。根据已上市的27只公募REITs数据显示,上市当天除1只破发以外其余26只均为上涨,其中6只上市当天达到30%的涨幅限制,涨幅超过10%的有13只,上市当日平均涨幅为12.89%。此外,回顾24只公募REITs(有三只为今年2月以后上市,上市不足三个月)上市后三个自然月的涨跌幅表现,仅两只相较发行价出现了微弱的下跌。最后,截至3月末,全部上市的27只公募REITs相较发行价,仅有4只REITs收盘价格低于上市价格,而涨幅超过10%以上的为18只,4只涨幅超过30%的。

公募REITs收益表现各异,产业园、仓储物流表现亮眼。截至3月末各类公募REITs相较上市发行价,产业园类平均涨幅为24.56%,仓储物流类平均涨幅为23.40%,优于租赁住房类的11.97%、新能源领域的15.78%。而高速公路和收费公路类的平均涨幅为-4.24%。

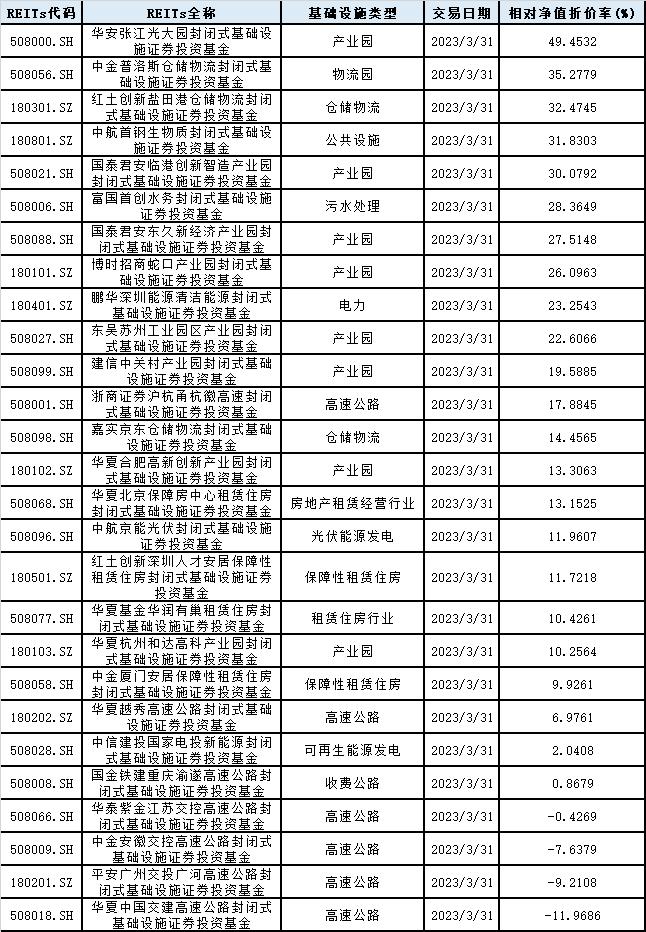

部分REITs出现溢价率偏高,关注回调风险。截至3月末,上市27只REITs有5只相对净值折价率超过30%,华安张江光大园REIT相对净值折价率49%。超过10只以上相对净值折价率超过20%以上。存在溢价较高的表现,目前我国的REITs市场存在回调风险。

表3:我国已上市公募REITs相对净值折价率

数据来源:同花顺,五矿信托整理

美国REITs市场情况

美国自1960推出REITs,从房地产领域开始,后续逐渐扩大覆盖领域。目前,美国是全球最大也是最成熟的REITs市场,美国房地产投资信托基金拥有近4.5万亿美元的房地产总市值,公募REITs市值超过1.3万亿美元。覆盖的行业和领域包含基础设施、住宅、零售、工业、数据中心等,其中商业地产和住宅类占比近五成。美国目前公募REITs呈现三个方面的特征:市值稳步增长、以扩募为主的市场、新兴领域快速发展。

美国公募REITs市值稳步增长。根据Nareit的数据显示,2010年美国公募REITs市值为3,892亿美元,2019年达到高峰1.33万亿美元,2020年的市值稍有回落为1.25万亿美元。在这十年的时间内美国REITs市场市值呈现稳步增长的态势。

数据来源:Nareit,五矿信托整理

以扩募为主的公募REITs市场。根据Nareit数据显示,自2015年以来美国公募REITs市场95%以上的资金是扩募完成募集,标志着美国公募REITs市场的成熟性。另外从募集总金额来看,2019年至2021年均超过1,000亿美元。具体情况请见下表:

表4:2015年以来美国公募REITs情况

数据来源:Nareit,五矿信托整理

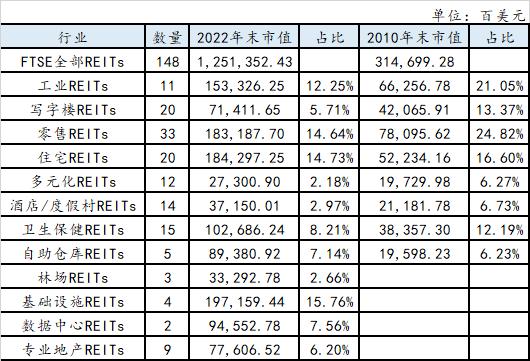

新兴领域快速发展。相较2010年美国权益型REITs市场,2022年美国权益型REITs市场出现了较大的变化[footnoteRef:0]。工业REITs、写字楼REITs、零售REITs和卫生保健REITs等传统REITs占总市场份额出现了大幅下降。而以服务于互联网行业的基础设施REITs、数据中心REITs和以物流园区为增长主体的工业REITs取得了较大的发展。 [0: Nareit的《2022年十二月REITWatch》报告中FTSE Nareit all REITs数据,与Nareit Data中公募REITs数量有一定出入,应是统计口径不同造成。]

表5:美国REITs市值情况对比

数据来源:Nareit,五矿信托整理

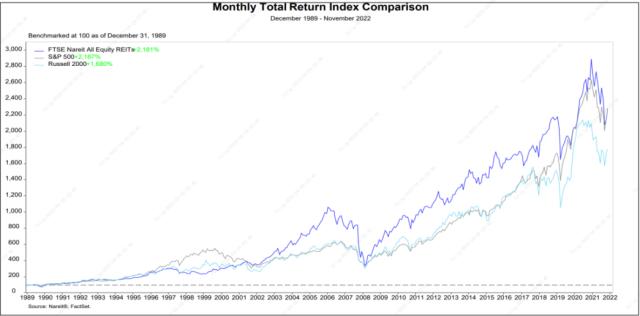

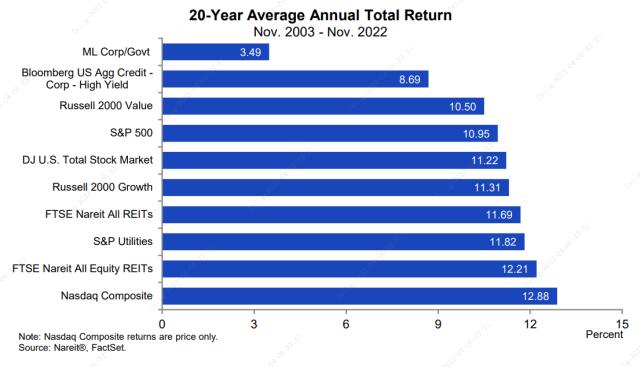

长期投资回报表现出色。FTSE Nareit all Equity REITs月度收益与标普500以及罗素2000对比来看,大多数月份收益都是优于上述两个指数。从近20年的平均年化收益率来看,FTSE Nareit all Equity REITs收益达到12.21%,仅次于纳斯达克综合指数。

图3:FTSE Nareit REITs指数与标普500、罗素2000对比图

数据来源:Nareit。

图4:美国近20年指数平均年化收益对比图

数据来源:Nareit

信托参与公募REITs的机遇和挑战

信托公司参与公募REITs,机遇和挑战是并存的。首先,信托作为REITs基金管理人在国际资本市场上较为常见。目前,我国信托公司由于受到制度的限制,一方面,无法成为公募REITs基金管理人,成为ABS管理人难度也较大;另一方面,作为私募基金管理人参与Pre-REITs也存在一定障碍。上述困难在短期内解决的可能性较小,信托公司应积极与监管部门沟通,向监管部门阐明信托在公募REITs中的作用和优势,争取未来可以以管理人的身份参与REITs业务。其次,信托公司在基础设施领域的投资、运营管理专业能力尚待提高。信托行业在基础设施、房地产投融资业务领域有着开展时间早、管理规模大的特点,为开展公募REITs、Pre-REITs提供了良好的经验基础。但也同样存在着投研不到位、管理能力不足等问题,制约着信托公司REITs业务的开展。最后,在“新三分类”下,信托与公募REITs的适配度提高。在“新三分类”背景下,信托回归本源,“家族信托”和“家庭服务信托”或将成为信托公司重要业务类型和资金来源。“家族信托”和“家庭服务信托”的投资目标是长期型、组合配置稳定型的资产,这与REITs资产的投资周期长、上市后投资回报稳定有着较好的适配。但是,信托公司开展“新三分类”下的“家族信托”和“家庭服务信托”,需要一定的培育时间。

提升“募投管退”各阶段能力

信托公司参与公募REITs既要具备募资、研究、投资、运营管理和退出路径寻找等各个阶段的专业能力,也需要具备统筹“募投管退”的综合能力。

提升信托与REITs的适配性。基础设施投资,从筛选资产、开发或改造再到稳定运营再到具有稳定现金流和盈利水平,最后到公募REITs发行,时间至少需要5年以上。而多数金融机构提供的债性资金为两年期,而长期的投资资金又较少。在“新三分类”的背景下,信托公司必将要大力发展“家族信托”和“家庭服务信托”。而REITs的特征,可以满足信托委托人长期型投资和稳定型回报的需求。

发挥信托投融经验,积极提升运营管理能力。在扩内需、提振消费信心的背景下,基建扮演了逆周期调节的“稳定器”。根据有关数据显示,2022年末信托投向基础产业的资金信托余额为1.59万亿,占比为10.6%。投向房地产的资金信托为1.22万亿,占比为8.14%。上述数据表明,信托公司具备参与REITs投资的基础。信托公司,一方面是信托公司可以充分发挥其已有的基础优势,建立投研数据库对现有和新增项目进行跟踪研究,寻找成为原始权益人的投资机会。另一方面,我国公募REITs基金管理人不直接对基础资产管理,信托公司可以提升运营职能,培育专业的REITs 管理人,成为公募REITs的运营管理人。

着重关注新基建。传统基建如高速公路以及收费公路在上市后表现情况一般,新能源及污水处理公募REITs表现中规中矩,但例如鹏华深圳能源REITs为天然气发电项目,该REITs上市后至3月末涨幅35%,位列涨幅第二。结合美国公募REITs的发展情况,新基建也呈现出发展迅速的态势。信托公司在发展传统基建业务的同时,也应当着重关注新基建的业务机会。

提升公募REITs配置能力,多种方式积极参与

前文已简要分析了我国已上市公募REITs的表现,27只已上市公募REITs呈现上市初期综合收益表现良好、各类REITs收益表现分化、部分REITs出现溢价率高等特征。结合已上市公募REITs上市认购倍数(见表5)仅有6只公众认购倍数小于1,21只公募REITs公众认购倍数均大于1,其中最高的公众认购倍数高达100倍。已发行的27只公募REITs网下认购倍数均大于1倍,超过10只上市时认购倍数超过100。此外,首批上市9只公募REITs网上中签率在1.76%到12.3%之间。充分体现机构投资人和个人投资人的对公募REITs资产的追捧和认可。

表6:我国已上市公募REITs认购情况表

数据来源:同花顺、五矿信托整理。其中浙商沪杭甬REITs数据来源于证券之星报道。

投资人的认可和追捧,为信托公司开展公募REITs投资提供了可靠的基础。此外,由于公募REITs资产的收益与其他资本市场资产相关性较低,信托公司可以通过提升自主投研能力,建立投资模型,积极参与公募REITs的一级、二级市场投资。具体来说,信托公司可以尝试创设公募REITs的战略配售和打新产品。还可以尝试将信托公司已开展的固收+业务与公募REITs投资结合,创设公募REITs打新固收+产品。最后,信托公司可以尝试参与公募REITs二级市场投资,通过配置不同的大类资产为投资人提供组合投资产品。

综上所述,我国公募REITs制度自2020年以来加快了完善进程、试点行业不断扩容。公募REITs上市后表现良好,投资人参与热情高涨。信托公司在参与公募REITs在制度、资金募集和管理能力方面都存在不同程度的挑战。参考美国公募REITs市场,整体市场稳步增长、以扩募为主要融资方式,且长期投资回报领先于其他资产。信托公司应当既要发展REITs相关的专业能力,又要发展“募投管退”的统筹综合能力。在“新三分类”的背景下,信托公司的客户与REITs市场投资的适配性提升,信托公司应当加快提升“募投管退”的能力,提升在公募REITs一、二级市场的配置能力,从原始权益人、运营管理人、到投资人多维度多方面挖掘REITs业务机会。最终,为服务实体经济,盘活存量资产做出积极的贡献。(来源:五矿信托研究院)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56