工业企业利润降幅收窄!有望加快步入回升通道,仍需关注三重风险

金融界4月27日消息 国家统计局数据显示,2023年1-3月份全国规模以上工业企业利润总额同比下降21.4%,降幅较1-2月份收窄1.5个百分点。3月当月规上工业企业利润同比下降19.2%,降幅较1-2月份收窄3.7个百分点。

营收由降转增,利润降幅收窄

国家统计局工业司统计师孙晓解读称,3月份,工业生产稳步回升,企业利润降幅有所收窄。工业企业利润降幅仍然较大,企业亏损面、亏损额仍较高,但上游价格同比回落有利于改善下游行业盈利状况。

一是工业企业营收由降转增,利润降幅收窄。3月份,受宏观经济运行向好、市场需求恢复带动,全国规模以上工业企业营业收入同比增长0.6%,而1—2月份为下降1.3%,扭转了去年11月份以来持续下降的局面。营业收入增长促进工业企业利润改善,3月份规上工业企业利润同比下降19.2%,降幅较1—2月份收窄3.7个百分点。在41个工业大类行业中,有22个行业利润增速较1—2月份加快或降幅收窄、由降转增,占53.7%。

二是装备制造业利润明显改善。3月份,装备制造业营业收入同比由1—2月份下降2.4%转为增长5.4%,利润同比下降7.0%,降幅较1—2月份大幅收窄19.1个百分点,是对工业企业盈利改善拉动最大的行业板块。

三是电气水行业利润保持快速增长。3月份,电力、热力、燃气及水生产和供应业利润同比增长27.6%,继续保持快速增长。其中,由于经济企稳回升,用电需求增加,电力生产明显加快,电力行业利润增长41.9%。

四是部分消费品行业盈利状况有所改善。3月份,扩内需促消费政策效应持续释放,消费恢复势头较好,部分消费品制造行业盈利好转。在13个消费品制造行业中,有7个行业盈利较1—2月份改善。

五是外资企业利润降幅明显收窄。3月份,稳外资稳外贸政策措施发力显效,外资企业效益明显改善。外商及港澳台商投资企业营业收入降幅较1—2月份收窄5.2个百分点,利润同比下降7.1%,降幅较1—2月份大幅收窄28.6个百分点。

不过,申万宏源宏观分析,整体企业盈利压力仍大,主要源于两方面:一是国际高油价导致的输入性成本压力仍在约束利润改善,3月营业成本对当月利润拖累幅度仅收窄2.1个百分点至-13.8个百分点,拖累程度仍然较深。

二是今年降费政策未再明显新增,加之部分企业开始补缴社保费,企业费用同比压力开始加大,3月费用对当月利润拖累幅度大幅扩大6.1个百分点至-9.5个百分点。与去年费用率改善拉动利润增速6个百分点形成鲜明对比。

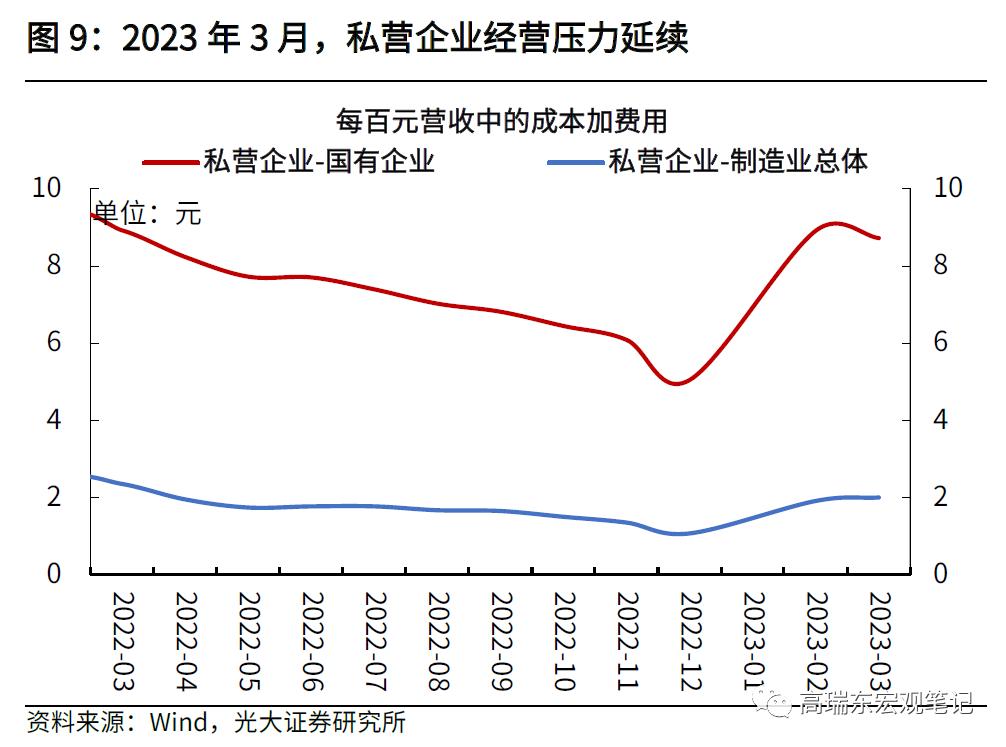

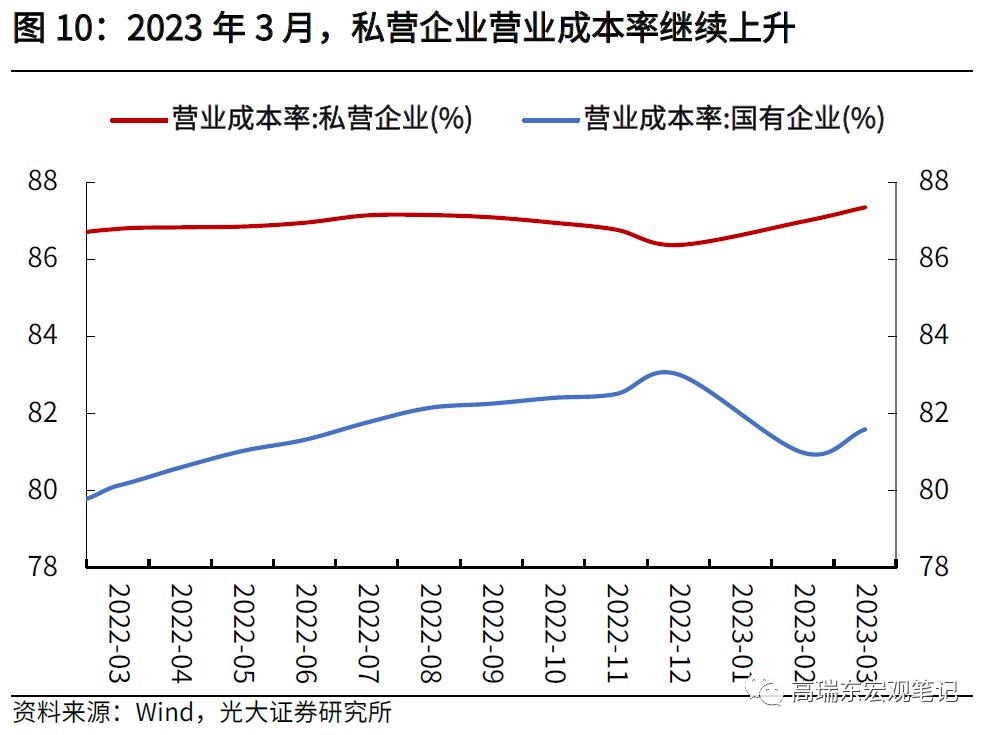

光大宏观也指出,3月私营企业经营压力延续。2023年1-3月,私营企业利润累计同比下降23.0%,降幅较2023年1-2月扩大3.1个百分点,私营企业每百元营业收入中的成本加费用则小幅下降。2023年1-3月,国有企业利润累计同比下降16.9%,降幅较2023年1-2月收窄0.6个百分点。

工业利润增速有望加快步入回升通道,仍需关注三重风险

财信证券预计,工业利润增速有望加快步入回升通道。随着国内疫情快速过峰支撑服务业、消费恢复,加上稳增长政策持续发力显效,内需有望明显改善,产销衔接水平将趋于提高,对工业企业盈利恢复形成有力支撑。

随着助企纾困政策继续加码和疫情放开后工业生产循环畅通,企业成本压力有望持续缓解,也有利于利润改善。一季度过后基数明显走低,有望支持工业企业利润增速持续回升。

财信证券预计,上半年PPI增速仍将处于负增长区间,价格因素将继续对工业利润形成一定拖累。全球经济复苏动力不足,加上海外银行业危机将对实体经济造成一定冲击,出口放缓压力或明显加大;同时国内房地产恢复力度仍存在较多不确定性、企业投资信心不足,均会对工业利润修复形成一定制约。

光大宏观分析,向前看,随着二季度起基数效应的明显减弱,叠加工业品价格增速触底回升,工业企业盈利有望持续回升。当前市场对于经济复苏的进程存疑,处于观望状态,建议紧盯4月政治局会议对下一步经济政策的整体安排。

申万宏源宏观则提示,关注二季度企业盈利三重风险,以及下半年潜在的内生恢复空间。3月工业企业利润数据显示,虽然经济需求侧短期恢复较快,但在成本与费用压力背景下,企业盈利仍然承压,而展望二季度,关注企业盈利的三重风险,其一是经济内生动能弱化。伴随递延需求主导的需求脉冲性回升过程逐步结束,经济内生动能仍面临弱化风险。

其二是高油价带来的成本压力。OPEC+5月将开启正式减产操作,加之全球服务消费逐步恢复,国际油价或再度走高,这也意味着成本压力仍较大。

其三是费用率对于利润的拖累,企业逐步补缴前期社保费缓缴等,以及今年目前降费政策更多为延续而非新增,费用率对于利润同比增速的的拖累也将逐步显现,二季度剔除基数扰动后的企业盈利真实修复过程或相对缓慢。而展望下半年,经济内生动能的复苏可以期待,两大领先指标已经验证,重点关注下半年经济内生动能逐步复苏、国际油价涨幅逐步趋缓后工业企业利润的修复空间。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47