摩根士丹利:30 for 2025(上)

在美股熊牛转换之际,摩根士丹利向投资者推荐了有望在2025年脱颖而出的30支股票。股票的选择无关估值,只考虑公司的价值优势,让我们来看看都有哪些股票吧。

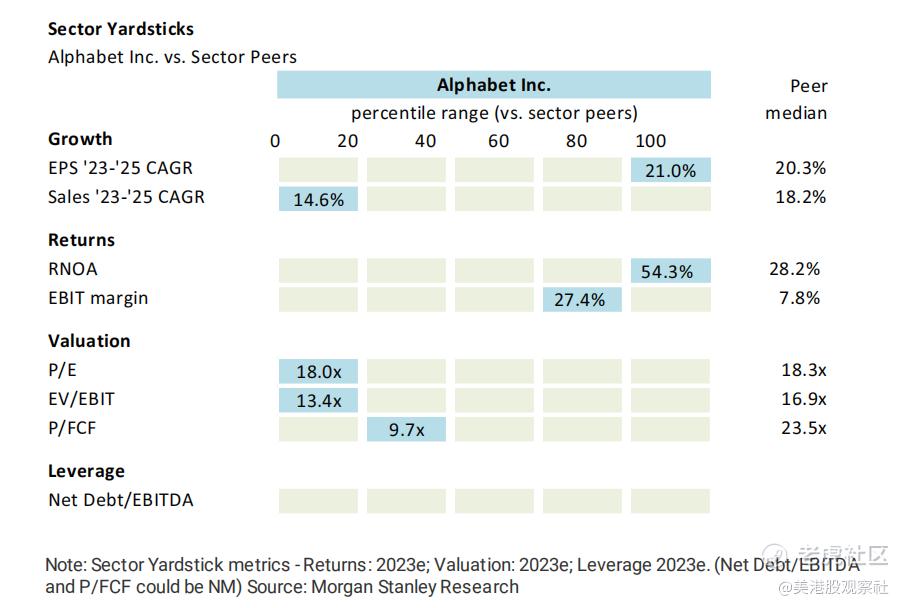

1、谷歌

摩根士丹利的分析师认为,数字化转型和AI的驱动下,谷歌的产品组合将会不断受益。下一代人工智能驱动的搜索引擎将会带来更高收入增长。

在同行业里面,谷歌的成长性和盈利能力都处于行业前列,而公司的估值则是低于行业平均,这更说明了谷歌的长期投资价值。

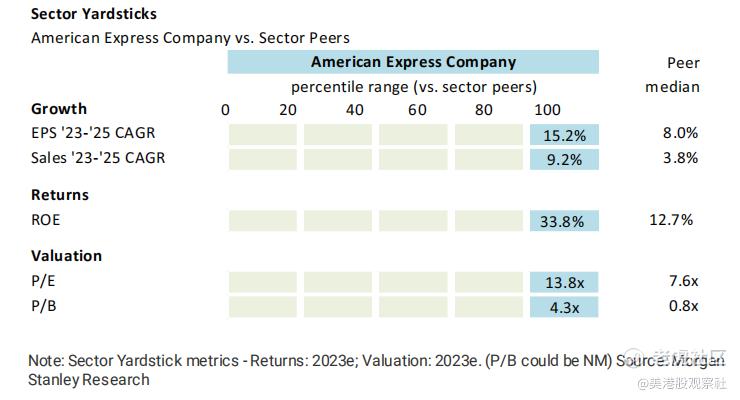

2、美国运通

分析师认为,美国运通的信用卡贷款质量很高,在后疫情时代,美国运通将不断从企业开支的增长中受益。美国运通的低经营杠杆问题一直被投资者诟病,但是,分析师认为,公司的经营杠杆将会改善,在2023年将会提升430个基点,达到十多年来的最高水平。

3、黑石

黑石是一家领先的资产管理公司。分析师认为,黑石越来越专注于扩大市场范畴,进入新的垂直领域,并提高利润率。黑石具有可持续增长的巨大潜力。

分析师预计2023年到2025年,黑石的收入年华增速达到30.3%,EPS年化增速达到31.5%,远远超越同行。

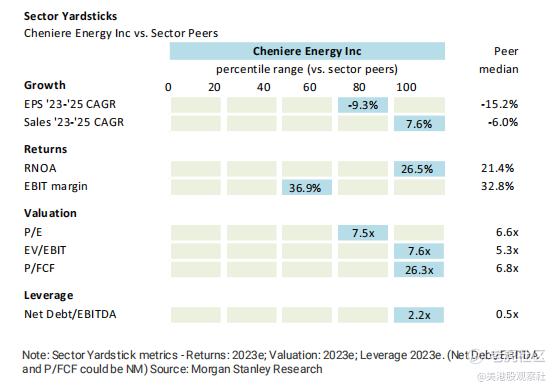

4、切尼尔能源(Cheniere Energy)

切尼尔能源是美国液化天然气的领导者,具有规模和低成本扩张的优势,公司95%的液化能力已经按照固定价格销售,合同的平均寿命高达17年。公司的产能也将从4500万吨扩大到9000万吨。

此外,分析师还预计切尼尔有10%的年度股息增长,以及2023年20亿美元股票回购。这对投资者也非常具有吸引力。

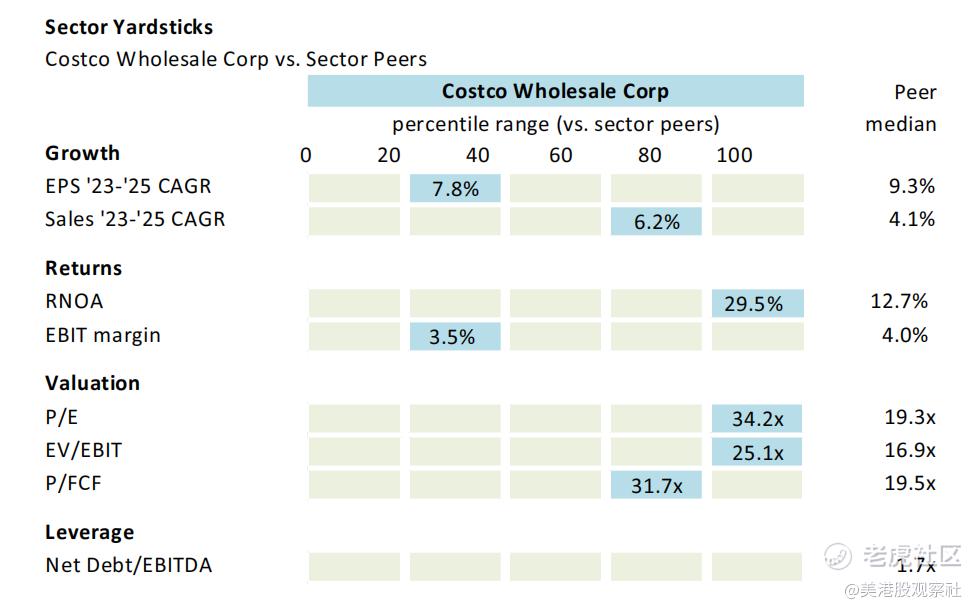

5、好市多

分析师认为,好市多是美国零售业中最好的公司之一。好市多差异化的价值主张和会员模式是公司独特的竞争力,公司会员过去5年的平均续约率高达89%,最近一个季度更是达到90.5%,体现了强大的会员粘性。好市多的私人品牌Kirkland Signature已经贡献了超过750亿美元的收入,它具有更高的利润率,能够拉动公司整体的利润率提升。

6、伊顿

伊顿公司是美国领先的电源管理公司,在美国低、中压电气市场占据了30%的市场份额,处于领先地位。分析师看好伊顿的长期和短期发展。长期来看,电气化是全球发展的大趋势,伊顿公司将会从这个趋势中持续受益。而短期来看,伊顿目前的积压订单数量是往年水平的两倍以上,这是公司短期业绩的保障。

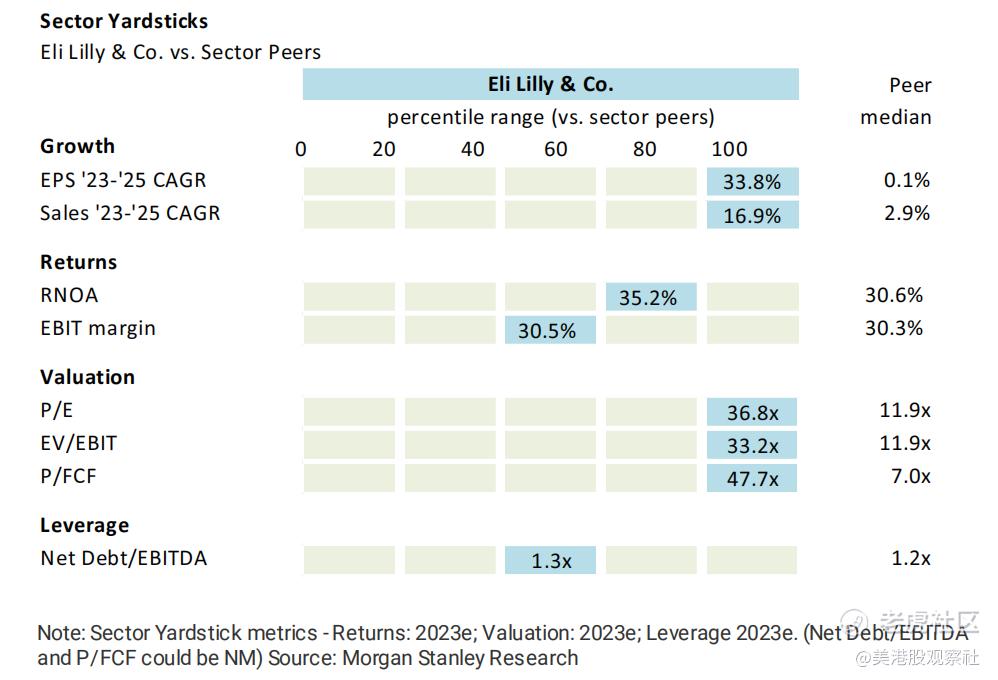

7、礼来

分析师看好礼来强大的新产品周期和有限的排他性损失。礼来可能在2023年底前在四个大型治疗领域中推出5种新产品。礼来的新产品Mounjaro将会在2型糖尿病中应用,并且有望在肥胖领域获得批准。分析师预计,礼来2023年到2030年的CAGR将会达到10%,利润率将从28%增加到40%以上。

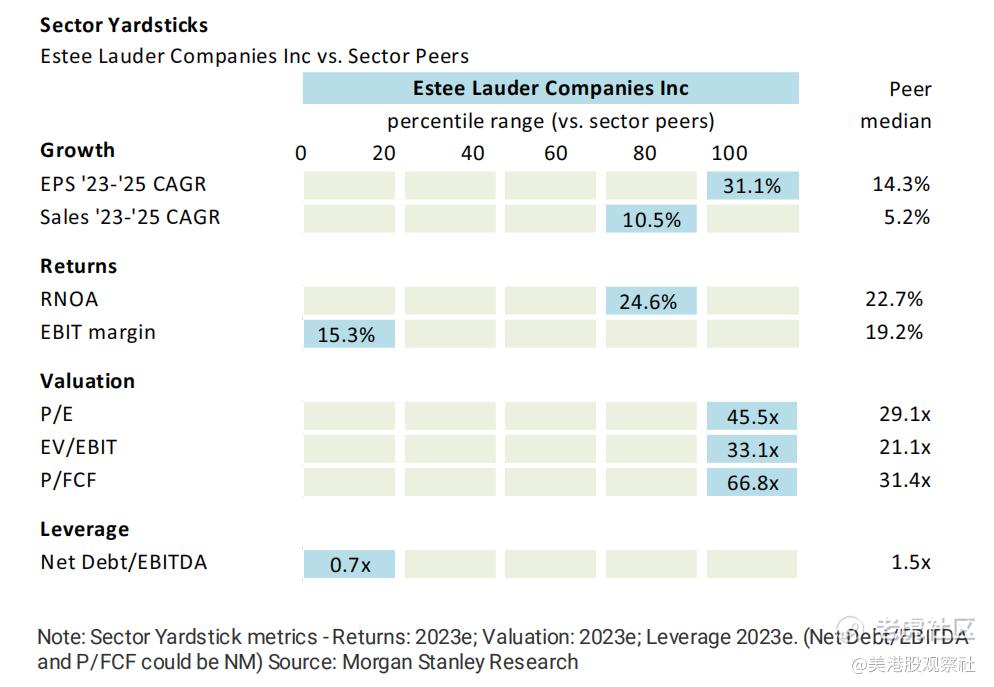

8、雅诗兰黛

分析师看好雅诗兰黛在后疫情市场的增长,在中产阶级规模扩大和中国的消费者驱动下,雅诗兰黛2023年到2025年的收入年增速将达到10.5%,而且利润率也将不断提升。目前市场普遍认为雅诗兰黛只有低或中个位数的增长,只有3%-4%,存在较大的预期差。

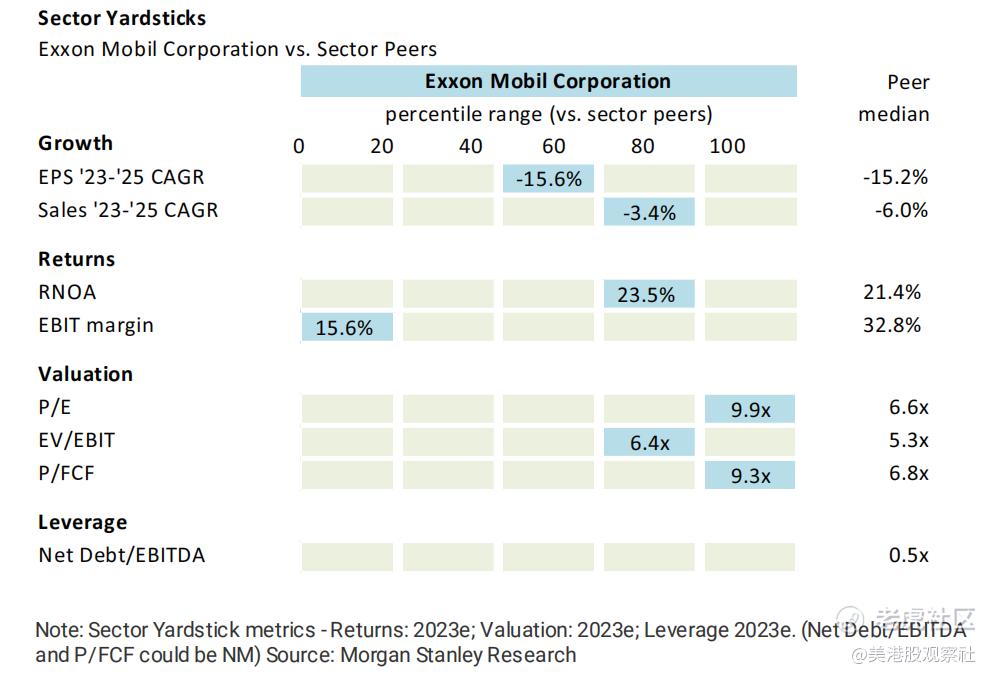

9、埃克森美孚

埃克森美孚拥有强劲的自由现金流,公司还有90亿美元的成本削减计划,能够极大地提升盈利能力。分析师预计,2023年,公司的股息回报率将会达到8%。

埃克森美孚同时也是脱碳行业的领导者,在碳捕获和存储、氢气和可再生燃料方面具有深厚的积累。分析师预计,到2030年,埃克森美孚的低碳收益将会达到40亿美元,到2035年将会达到80亿美元。

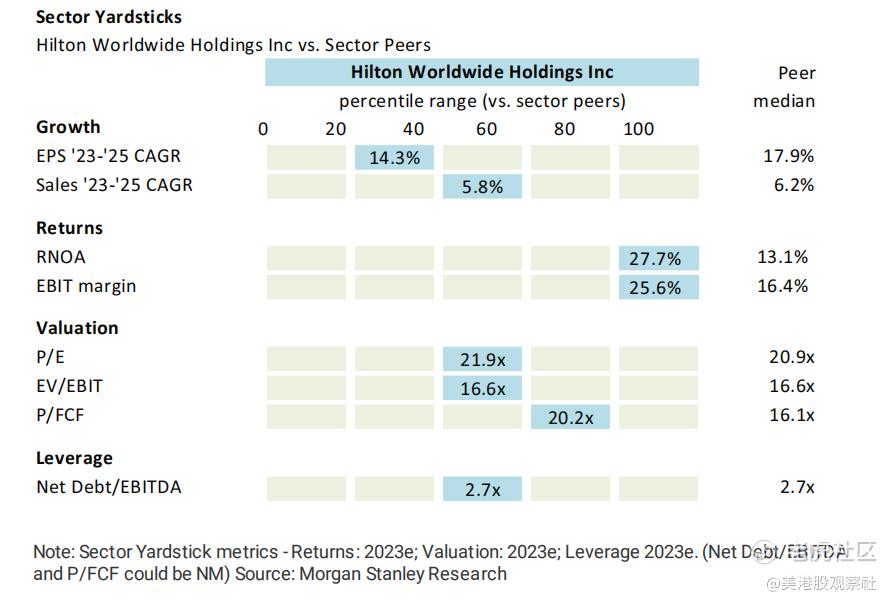

10、希尔顿酒店

分析师看好希尔顿酒店的长期增长。从行业层面看,受益于消费者收入增加,工业经济向服务型经济的转变,全球的住宿需求增速将会超过GDP的增速。在公司层面,希尔顿酒店采用了轻资产模式,波动性更小,能够最大化投资回报率。公司的EBIT margin达到25.6%,远远超过同行。分析师预计未来希尔顿酒店的年复合增速在5%以上。

$摩根士丹利(MS)$ $谷歌(GOOG)$ $美国运通(AXP)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56