Arbitrum和Optimism:基于Layer 2以太坊扩展方案的异同点

撰文:AppleDao

本文详细介绍基于Layer 2以太坊扩展方案:Arbitrum和Optimism的各自发展潜力

本文仅供参考,不作为投资建议

Arbitrum是由Offchain Labs公司开发的,旨在通过优化以太坊智能合约的执行效率,提高以太坊网络的吞吐量和处理能力。Arbitrum的核心是Optimistic Rollup技术,可以将大量的交易打包在一个区块中,并通过一种可靠的验证机制来确保交易的安全性。相比于以太坊主链,Arbitrum可以实现更高的交易吞吐量和更低的交易费用。

Optimism也是一种基于Layer 2技术的扩展方案,与Arbitrum类似,也使用了Optimistic Rollup技术。Optimism的目标是通过提高以太坊网络的扩展性,解决网络拥堵和高费用的问题。与Arbitrum不同的是,Optimism提供了一种名为OVM(Optimistic Virtual Machine)的虚拟机,用于支持以太坊智能合约的执行。

总的来说,Arbitrum和Optimism都是基于Layer 2技术的以太坊扩展方案,它们的目标都是提高以太坊网络的扩展性和性能。但是,它们的具体实现方式和技术细节有所不同。

op与arb之间的区别

验证机制:Arbitrum使用了一种名为"Fraud Proof"的验证机制来确保交易的安全性。在这个验证机制中,一些特殊的用户(称为验证人)会对提交的交易进行验证,并在需要时向以太坊主链提交证明,以保证交易的正确性。相比之下,Optimism使用了一种名为"Fraud Prover"的验证机制。在这个验证机制中,一些特殊的用户(称为验证人)会在提交的交易被打包到区块之前,先验证其正确性,以避免在之后需要提交证明。

智能合约执行:Arbitrum使用了一种名为"Arbitrum VM"的虚拟机来支持智能合约的执行。这个虚拟机与以太坊主链的虚拟机(EVM)相似,但是具有一些特殊的优化,可以实现更高的执行效率。Optimism使用了一种名为"Optimistic Virtual Machine"(OVM)的虚拟机来支持智能合约的执行。OVM与EVM兼容,但是可以通过一些优化来实现更高的执行效率。

治理模型:Arbitrum和Optimism的治理模型也有所不同。在Arbitrum中,所有的验证人都可以参与投票,决定哪些交易可以被打包到区块中。在Optimism中,只有一部分特殊的用户(称为"sequencer")可以打包交易到区块中,并决定区块的生成。 Arbitrum和Optimism都使用了欺诈式证明(Fraud Proof)机制来确保交易的安全性。 欺诈式证明是一种可验证的证据,用于证明在区块链网络中发生了欺诈行为。在使用欺诈式证明的机制中,如果一个用户提交了一个不合法的交易或区块,其他用户可以使用欺诈式证明来证明这一不合法行为,并通过提交欺诈证明来获得相应的奖励。

总结:在Arbitrum中,当一个交易被提交到Arbitrum网络时,它将被转化为一种名为"ArbTransaction"的数据结构,并通过一个名为"Validator"的特殊合约进行验证。如果交易合法,它将被打包到区块中,并最终被提交到以太坊主链。如果交易不合法,其他用户可以通过提交欺诈式证明来获得相应的奖励。

在Optimism中,欺诈式证明的机制与Arbitrum类似,但具体实现略有不同。

Optimism中的验证过程由验证人和"Sequencer"两部分组成。当一个交易被提交到Optimism网络时,它首先需要被验证人验证。如果验证通过,交易将被打包到区块中,并提交给Sequencer进行最终的验证和确认。如果交易不合法,其他用户可以通过提交欺诈式证明来获得相应的奖励。 欺诈式证明机制是一种安全性较高的机制,可以有效地防止恶意攻击和欺诈行为。但是,它也会增加一些额外的复杂性和成本。

他们的共同之处是什么呢?

解决以太坊的可扩展性问题:Arbitrum和Optimism都是为了解决以太坊的可扩展性问题而设计的。由于以太坊本身的限制,导致其交易吞吐量有限,处理速度较慢,交易费用较高。因此,这两个项目旨在提供一种高效、可扩展和安全的解决方案,以提高以太坊的交易处理速度和吞吐量。

使用以太坊为基础:Arbitrum和Optimism都是建立在以太坊网络之上的Layer 2方案,使用以太坊作为底层的区块链技术,并兼容以太坊的智能合约语言和协议。这使得开发者可以使用已有的以太坊生态系统资源,更加方便地构建和部署智能合约,同时还可以利用以太坊的网络效应和社区支持。

使用Rollup技术:Arbitrum和Optimism都使用了一种名为Rollup的技术,用于将大量的交易和计算资源从以太坊主链转移到Layer 2网络中。Rollup技术是一种有效的解决方案,可以在不牺牲安全性和去中心化的情况下,提高以太坊的交易吞吐量和处理速度。

那么欺诈式证明和零知识证明又有什么区别?

欺诈式证明(Fraud Proof)和零知识证明(Zero-knowledge Proof)是两种不同的区块链技术,用于实现不同的功能,它们的主要区别在于应用场景和技术实现方式。

欺诈式证明主要用于验证交易和区块的合法性,以防止恶意攻击和欺诈行为。欺诈式证明通过一种可验证的证据,证明在区块链网络中发生了欺诈行为,从而防止不合法的交易和区块被添加到区块链中。欺诈式证明机制的主要目标是提高区块链网络的安全性和可靠性,避免双重支付和其他欺诈行为。

零知识证明主要用于保护用户的隐私,以避免在交易过程中泄露个人敏感信息。零知识证明可以证明某个事实是正确的,而无需透露任何其他的信息。在区块链应用中,零知识证明可用于匿名交易和私人智能合约,保护交易参与方的隐私和安全。

总结:欺诈式证明和零知识证明并不是互相排斥的技术,它们在某些应用场景下可以同时使用。比如,在某些需要保护隐私的区块链应用中,可以使用零知识证明来保护用户的隐私,同时使用欺诈式证明来保证交易的合法性和网络的安全性。

如果arb使用的是欺诈式证明,几天后发现是诈骗,假如资金已经被转出谁来赔偿这个损失?

在Arbitrum网络中,如果一个交易被验证人通过并打包进区块,而后被证明是欺诈行为,那么验证人将会失去相应的奖励,并需要支付一定的惩罚金。惩罚金将会被分发给提交欺诈证明的用户,作为他们的奖励。 但是,如果已经发生诈骗或其他不良事件**,导致用户的资金被盗或损失,这并不属于Arbitrum网络本身的责任范畴。Arbitrum网络提供的是一种安全性较高的交易验证机制,可以有效地减少欺诈行为的发生。但是,由于区块链技术的本质特点,一旦交易被确认,就无法被撤销或更改。因此,在进行交易时,用户需要自行承担风险,并确保自己的资产安全。

简单来说Arbitrum网络提供的是一种安全性较高的交易验证机制,可以有效地减少欺诈行为的发生。但是,Arbitrum网络并不直接掌管用户的资产,它只是提供一个交易验证的机制。如果用户在交易过程中受到损失,这并不是Arbitrum网络本身的责任。

实际上,在区块链上发生诈骗或其他不良事件时,由于区块链技术的本质特点,资产转移是不可逆转的。因此,在这种情况下,用户需要自行承担损失,并采取相应的措施来保护自己的资产。

他们各自的愿景是什么?

Arbitrum和Optimism的愿景都是解决以太坊的可扩展性问题,为以太坊生态系统带来更好的用户体验和更广阔的应用场景。但是两个项目在实现方式、技术特点和生态建设方面存在差异。

Arbitrum的愿景是成为一个高效、可扩展和安全的以太坊Layer 2扩容解决方案。为了实现这一愿景,Arbitrum采用了一些先进的技术和优化手段,例如可定制的聚合签名、先进的区块链交互技术和高度优化的虚拟机等,以实现高速的交易处理和智能合约执行。同时,Arbitrum还支持可扩展的侧链结构,可以将网络的负载分散到不同的侧链上,以实现更高的可扩展性和灵活性。

Optimism的愿景是建立一个去中心化的、高效的以太坊Layer 2扩容解决方案,为以太坊生态系统提供更好的用户体验和更广泛的应用场景。为了实现这一愿景,Optimism采用了一种名为"Optimistic Rollup"的验证机制,可以将交易和计算资源从以太坊主链转移到Layer 2网络中,提高以太坊的交易吞吐量和处理速度。同时,Optimism还支持使用OVM虚拟机,可以在不牺牲安全性和去中心化的情况下,提高智能合约的执行效率。

Arbitrum和Optimism业务数据对比

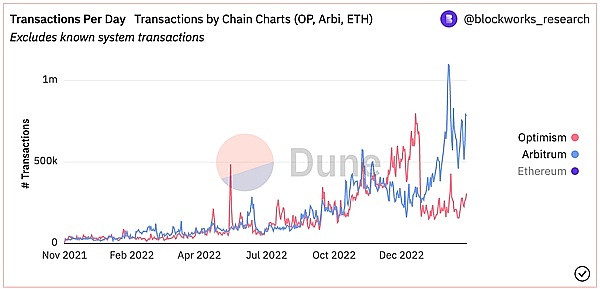

交易数量:Dune 面板所示,过去三个月里 Arbitrum 生态中的交易笔数远大于 Optimism。Arbitrum 上的交易笔数约为 OP 的 2-3倍,其中有其生态中的爆火游戏 Beacon 的影响,也有 GMX 这类 Top 级协议的带动

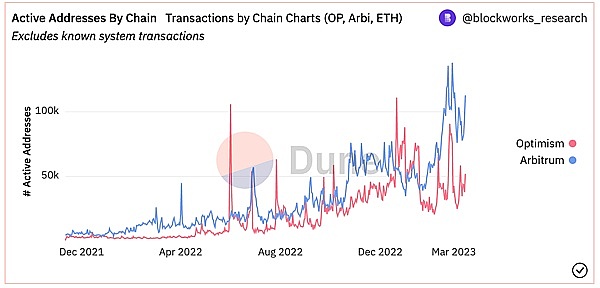

活跃地址:活跃地址数的走势与交易笔数类似,过去一个月 Arbitrum 上的活跃地址数量为 OP 的 2-3倍

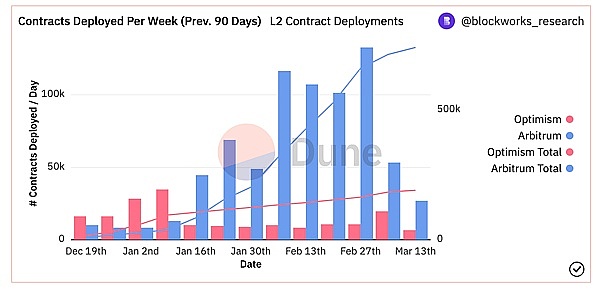

开发者部署:过去 90 天内在 Arbitrum 上部署的合约数量在 50k-100k 之间,而 OP 部署的合约数量在 10-30k 左右,长期来看,更多开发者的入驻对 Arbitrum 是更为有利的

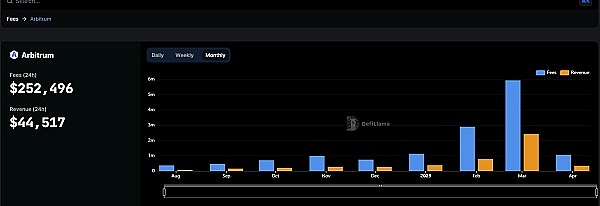

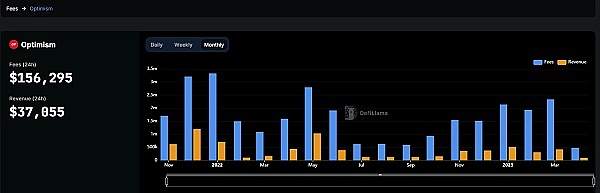

手续费/费用收入:从24小时及月度费用和收入对比来看arb略高于op,由于arb在在3月发币,明显三月的数据相比之前更加亮眼。是否可持续性有待观察,而op更趋于稳定

融资信息对比

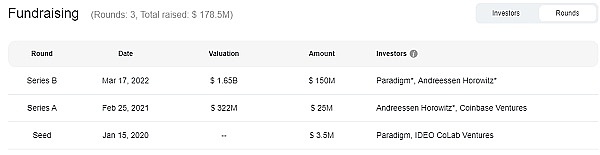

Optimism

目前完成 3 轮融资,在 B 轮融资中,Optimism 以 16.5 亿美元估值完成 1.5 亿美元的融资,累计目前融资 1.785 亿美元

https://www.rootdata.com/Projects/detail/Optimism?k=MTQwNQ%3D%3D

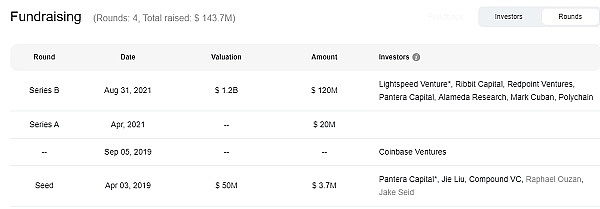

Arbitrum

目前完成 4轮融资,Arbitrum以12亿美元估值,累计约1.437亿美元

https://www.rootdata.com/Projects/detail/Arbitrum - Offchain Labs?k=MjczOA%3D%3D

代币经济学

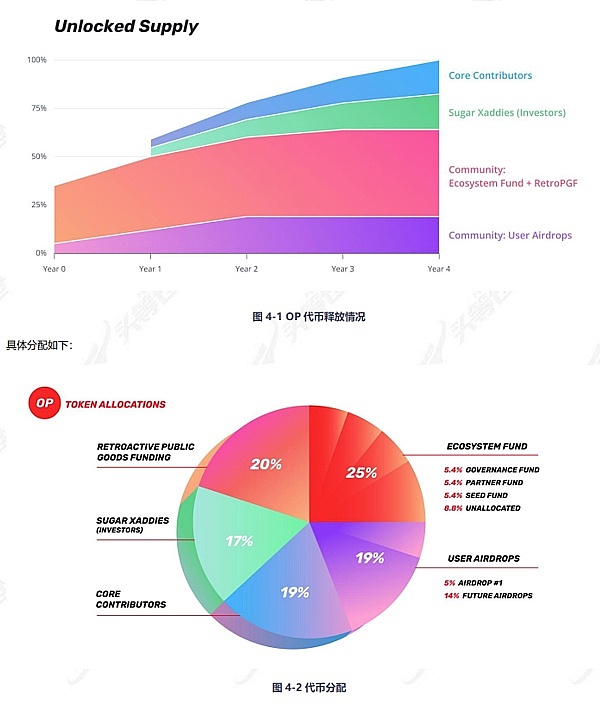

- Optimism

4 月 27 日正式宣布将发行代币 OP ,同时公布代币经济学与治理机制,启动去中心化治理 Optimism Collective。OP 代币初始总供应量为 4,294,967,296 个,其中 19% 用于空投,超过 26 万个地址符合空投条件。代币总供应量将以每年 2%的速度膨胀,做市商Wintermute。

分配和解锁

OP 代币总供应量将以每年 2%的速度膨胀。64%的初始代币供应(即不为核心贡献者和投资者保留的 OP 总量)将分配给社区。随着时间的推移,这些分配将由 Optimism 基金会作为 Optimism Collective 的管理者进行管理。

在第 1 年,30%的初始代币供应将由基金会进行分发。第一年后,代币持有者将投票决定基金会的年度 OP 分配预算。基金会目前规划了预期代币量进行年度拨款,如下:

第 2 年:初始代币供应量的 15%;

第 3 年:初始代币供应量的 10%;

第 4 年:初始代币供应量的 4%;

用户空投:19%

Optimism 基金会将分多次向 Optimism 和 Ethereum 社区的成员分配部分 OP 代币。第一次用户空投将分配 5%的 OP 代币供应,未来还将空投 14%的 OP 代币。

生态系统基金:25%

生态系统基金将用于直接资助推动集体生态系统 (OPCO) 扩展社区和公司,其中包括治理基金(5.4%)、合作伙伴基金(5.4%)、种子基金(5.4%)与未分配(8.8%)。一旦基金中的 OP 耗尽,Optimism 预计生态系统基金所服务的功能最终将被私募等第三方投资者所取代

追溯性公共产品募资:20%

追溯性公共产品募资 (RetroPGF) 最初将由 Citizens’ House 分发。RetroPGF 轮次预计将每季度进行一次,目的是确保所有OPCO 根据其对集体的影响获得充分、适当和可靠的奖励。

RetroPGF 将由几个收入来源资助:初始 OP 代币供应的 20% 作为“RetroPGF 储备”;Optimism 网络交易费用和 Sequencer 收入。

核心贡献者:19%

核心贡献者份额将分配给帮助将 Optimism 和 Optimism Collective 从概念变为现实的人,并将继续为协议的开发付费。该部分所有代币都将受到锁定期的约束

投资者:17%

投资者资助了 Optimism 对未来的愿景,该部分所有代币都将受到锁定期的约束。

- Arbitrum

3月23日发放空投,占总量11.62%。机构投资者一年后(2024.3.23)开始解锁一年后当天投资者发放总量的 4.3%(当时的 6%),项目方和顾问发放总量的 6.7%(当时的 10%),随后 3 年按月线性解锁。代币总量100亿,2%的通胀率,做市商Wintermute。

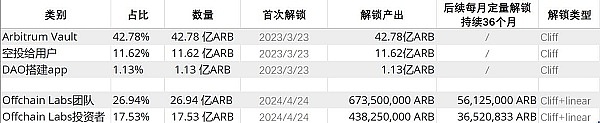

分配和解锁

代币分配

42.78%(42.78 亿枚)Arbitrum DAO 金库;

26.94%(26.94 亿枚)分配给 Offchain Labs 团队 / 未来团队和顾问;

17.53%(17.53 亿枚)分配给 Offchain Labs 投资者;

11.62%(11.62 亿枚)通过空投分配给 Arbitrum 用户;

1.13%(1.13 亿枚)分配给在 Arbitrum 上构建应用的 DAO(通过空投)

空投给 DAO 的 1.13 亿 $ARB 分配如下,GMX 能获得 22%代币,后续可能分发给 GMX 交易用户。 Treasure_DAO 能获得 19%的代币,后续可能分发给各游戏用户及核心 NFT 持有者

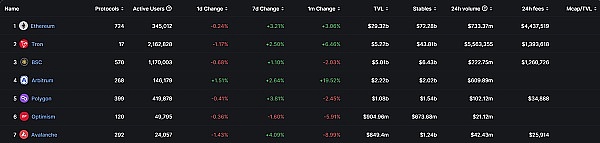

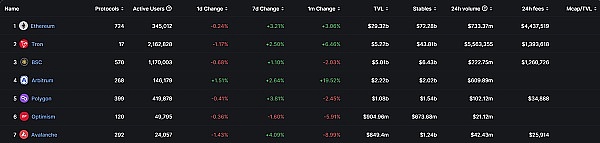

公链生态情况对比

目前 Arbitrum 上的协议数量为 268 个,Optimism 上的为 120 个,近一个月Arbitrum TVL上涨19.52%,Optimism TVL下降5.91%

从生态内协议的采用度来看:

TVL 过$10M 的协议,Arbitrum 生态中有 35 个,Optimism 有 20个;

TVL 过$100M 的协议,Arbitrum 生态中有 6 个,Optimism有 2 个;

可以看出,Arbitrum 生态中无论是协议数量,还是采用度高的,TVL 高的协议数量,Arbitrum 都比 Op 生态发展得更胜一筹

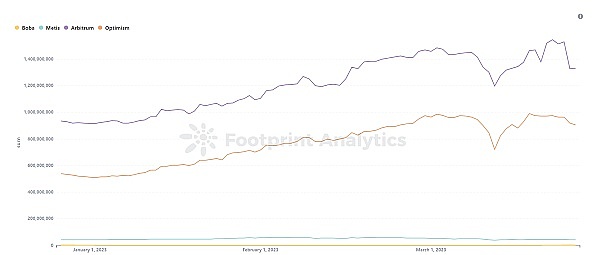

从TVL上看

双方都处于持续增长,但Arbitrum占比L2赛道75.58%,Optimism仅占16.9%

Arbitrum生态:Aave、Curve、MakerDAO、Uniswap V3、Sushi swap 等主流项目都部署到 Arbitrum。以 Arbitrum 为主要建设重心的项目包括 GMX、Dopex、Tracer、Premia、Umami Finance、Swapr、Cap 等项目,锁仓量均在 2,000 万美元以上。

Optimism 生态:Synthetix 、Lyra、Uniswap 、Perpetual Protocol 等,其中 Synthetix 和其生态链上期权协议Lyra 两者 TVL 的占比超过 Optimism 总 TVL 的 60%,原生生态应用的发展较为一般。

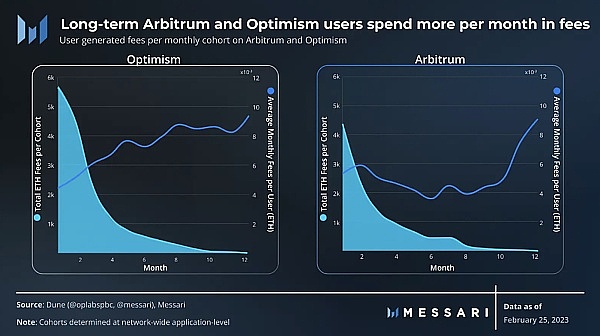

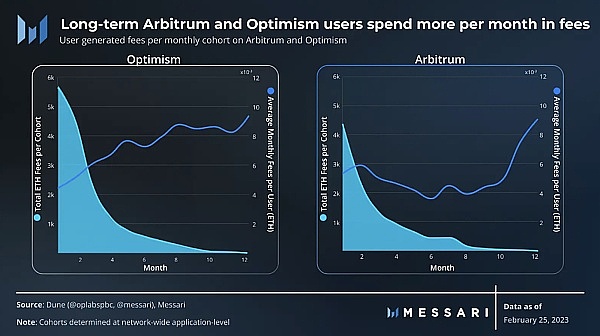

留存用户价值

Arbitrum的平均交易费用在整个2022年期间有所不同。在Arbitrum的 Nitro升级之后,费用下降了约50%。这一变化也解释了在4-9个月的时间范围内单一用户的平均月费下降的原因。留存用户群的规模随着时间的推移而减少,同时产生的手续费用也会迅速减少。在短期留存方面,与Arbitrum相比,Optimism 在每个群体的总费用中获得了更多价值。

技术分析

目前我们通过中驱的技术分析来判断BTC,可以发现从2022年11月中旬在底部整理一个多月后放量突破箱体形成了箱体突破走势,量能温和,且对第一阻力并没有太大的抛压,说明上一波的大跌更多是有意砸盘。目前从三月初到目前一直处于29700压力附近上攻无力,说明目前派发的可能性更大,非常有可能出现大跌。

上文描述过arb的做市商是wintermute,他的风格更倾向于在第一横盘点吸筹,如果大盘大跌跟随砸盘50%左右再吸筹,可参考$OP、$HFT、$Blur

从arb的1小时级别看来,中驱位置主要是在1.3,如果大盘真的出现了大跌行情,那么$arb下跌至0.7附近则是一个比较符合wintermute的风格,也可以作为第一安全边际价格。

总结

扩容是区块链领域面临的最大挑战之一,L2赛道目前前景很大。两个项目均处于持续增长状态,目前Arbitrum除融资金额外其他多方数据上优于Optimism ,从币价角度看Arbitrum处于发币初期,价格波动较大,Optimism则相对稳定。从目前生态上看Optimism缺乏尖端应用程序部署,如果长期持续将影响活跃用户数。

许多人拿matic和op的币价来对比arb的价格,从逻辑上来说要根据角度来判断合理性,首先matic来对比的可行性不太高,它更倾向于一层和基础设施。而op的对比则需要根据不同角度,如果觉得op是龙头,那么arb可以基于op的估值和流通市值来进行对比计算出安全边际。

站在arb是龙头的角度来看,用龙二的角度去判断龙一的估值和币价显然是不合理的,龙头会有更大的波动,更高的估值。就好比无法用front的估值和市值来判断solana

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61