京东工业:中国领先的工业供应链技术与服务提供商

一、公司概况

京东工业股份有限公司(以下简称“京东工业”)成立于2017年7月,是京东集团旗下的一家独立运营的子公司,致力于成为中国领先的工业供应链技术与服务提供商。

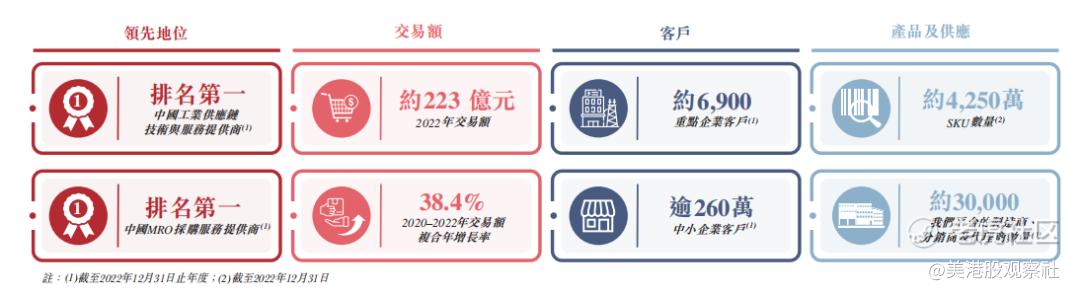

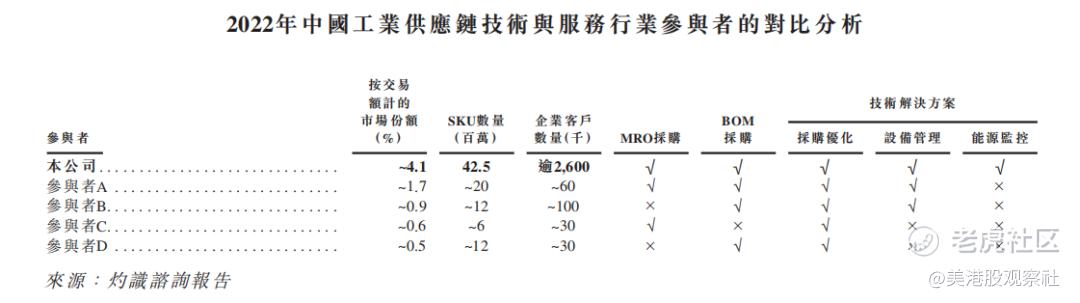

京东工业的主要业务是MRO采购服务的供应链技术与服务业务。通过构建全链路数字化基础设施,京东工业实现了对客户需求、产品信息、订单管理、库存管理、物流管理、财务管理等各个环节的数据化和智能化,提升了客户体验和运营效率。按2022年的交易额计,京东工业在中国MRO采购服务市场排名第一,同时是中国工业供应链技术与服务市场最大的服务提供商,2022年,公司的交易额约为人民币223亿元,自2020年的复合年增长率为38.4%。

京东工业在中国的工业供应链技术与服务市场拥有最广泛的客户覆盖,于2022年服务约6,900个重点企业客户和超过260万个中小企业客户。其中,重点企业客户包括国内外知名的制造商、电商平台、零售商等,如华为、小米、苏宁易购等;中小企业客户主要分布在制造、建筑、物流等行业。

京东工业与约3万家制造商、分销商及代理商达成合作,形成了覆盖48个产品类别和约4250万个SKU的产品库。 其中,部分产品由京东工业自有品牌或自营模式提供,包括个人防护、搬运存储设备、清洁用品、标签包装等,主要以“惠象”为品牌名称。部分产品由第三方供应商提供,主要涵盖电子元器件、电气设备、机械设备等高附加值工业品。

二、公司业务

京东工业的商业模式是针对行业的共性痛点,通过构建全链路数字化基础设施,加之服务与运营,以实现工业供应链的降本增效。公司率先采用轻模式搭建高效且可扩展的平台,为各行业、各规模的客户提供跨场景、跨品类的全面工业品以及技术与服务供应。

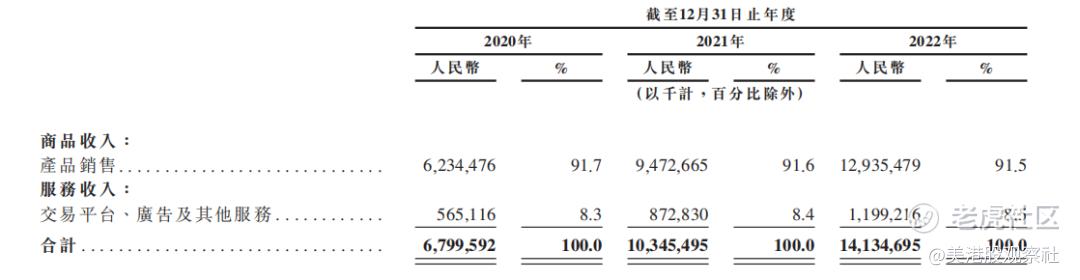

京东工业的业务主要分为商品销售和服务业务两部分,其中,商品销售主要包括MRO产品和BOM产品,产品收入在扣除折扣及退货拨备后入账。公司平台上的产品可以分为通用MRO产品、专业MRO产品和BOM产品,其中,通用MRO产品是广泛运用于各行业应用场景下而设计及制造的MRO产品,包括安防用品、清洁用品、个人防护等;专业MRO产品指用于专业应用场景或由受专业训练的技术人员及拥有特定领域知识的服务供应商用于专业用途的MRO产品,包括化学品、起重设备、仪表仪器等;BOM产品则是指电子元器件及中低压配电系统等产品。服务主要是交易平台、广告及其他服务。

从收入上看,商品销售收入贡献了90%以上的收入,服务收入贡献了不到10%的收入。

三、竞争优势

京东工业的竞争优势主要体现在以下几个方面:

综合模式提供商:京东工业是唯一一家工业供应链技术与服务市场中的综合模式提供商,不仅提供商品,还提供采购数字化、履约数字化、运营数字化等全链路的技术解决方案和服务,为客户实现降本增效。

数智化供应链:京东工业依托京东集团在供应链管理、物流网络、人工智能、大数据等方面的先进技术和丰富经验,打造了具有行业变革意义的数智化供应链,实现了商品数字化、采购数字化、履约数字化、运营数字化等四大板块的协同优化。

品质商品与服务:京东工业通过严格的供应商管理和产品质量控制,为客户提供高质量且高附加值的工业品,涵盖电子元器件、电气设备、机械设备等多个品类。同时,京东工业通过完善且专业的服务体系,为客户提供全方位的技术支持和服务,包括需求分析、方案设计、项目实施、系统运维等,并根据客户的实际数据和反馈,为客户提供持续的技术优化和升级服务。

大规模客户基础:京东工业拥有大规模且忠诚的客户基础,包括约 50% 的中国《财富》 500 强企业及逾 40% 的在华全球《财富》 500 强企业。京东工业通过多种渠道和方式触达客户,包括线上平台、线下展会、直销团队等,并根据客户的不同需求和场景,提供个性化的产品推荐和优惠活动

四、财务概况

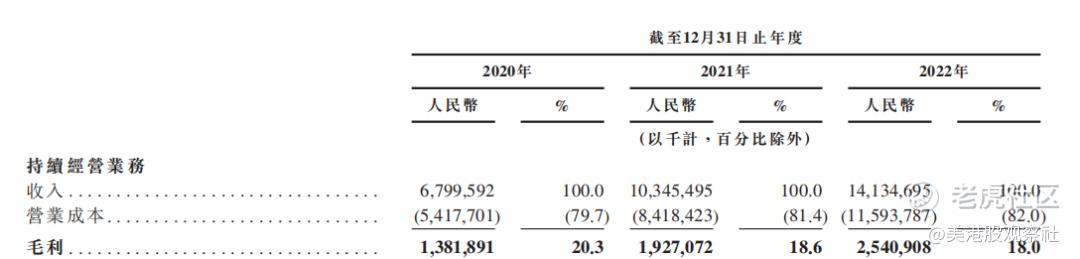

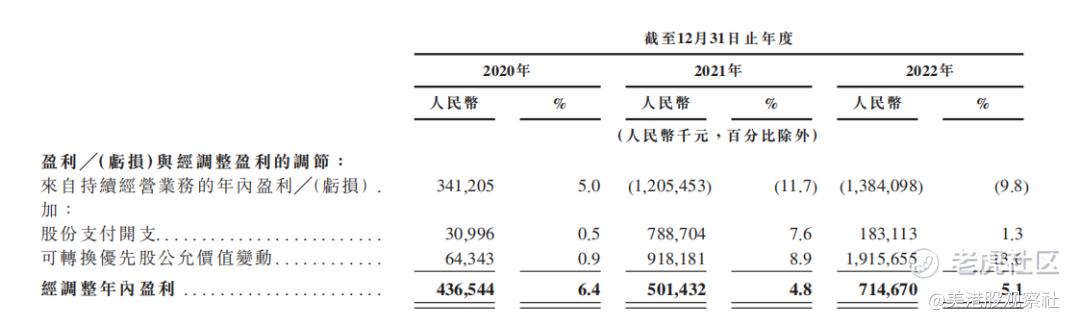

从2020年到2022年,京东工业分别实现收入68亿元、103亿元和141亿元,年复合增长率达44.2%,2021年及2022年,因为股份支付增加以及Pre-A轮优先股、A轮优先股及A-1轮优先股的公允价值因股权价值增加而持续增加,导致公司录得净亏损,但是,如果将这部分剔除,那么,调整后的净利润分别是4.37亿元、5亿元、7.15亿元。

京东工业的盈利能力也相对稳定,毛利率在18%左右,经调净利润率在5%左右。公司的总费用开支大约占到总收入的13%,其中,履约开支占比最大,约占总收入的5%左右,主要是物流仓储服务和员工福利开支。

五、行业发展空间

工业供应链技术与服务是指向工业品供应商和客户提供的,通过数字化简化采购等流程以提高供应链可靠性,降低显性和隐性成本及提升效率的技术与服务,发展空间较大。

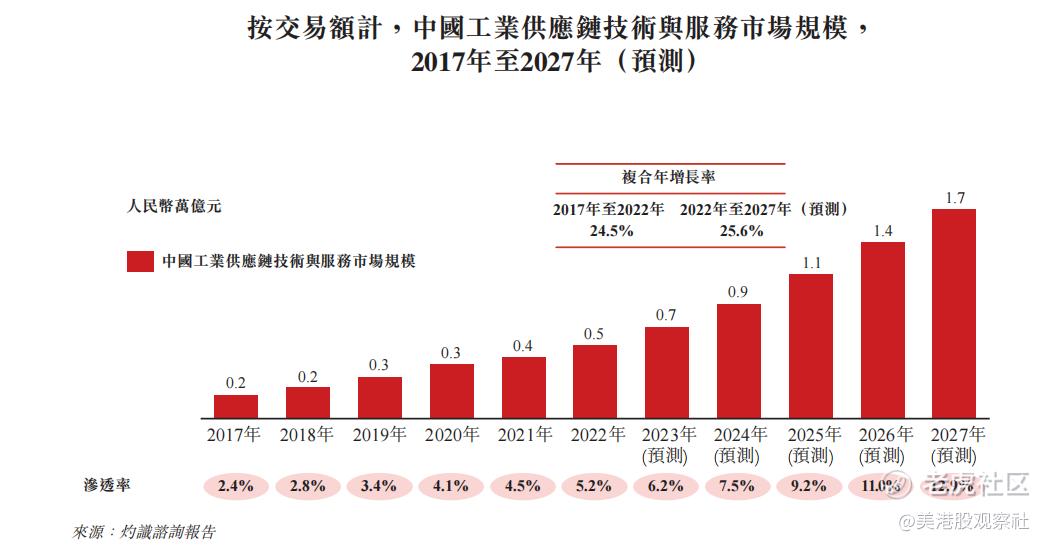

市场规模的增长潜力:从市场规模来看,2017-2022年中国工业供应链技术与服务市场规模从0.2万亿元增长至0.5万亿元,年均复合增长率达24.5%,预计2027年市场规模将达到1.7万亿元,未来5年的年复合增长率达25.6%。

市场渗透率的提升空间:2022年中国工业供应链技术与服务渗透率为5.2%,而美国的渗透率约为15%,行业仍有较大的增长空间,预计2027年国内的市场渗透率将达到12.9%。

客户需求的多样化和个性化:中国工业企业的需求日趋多样化和个性化,不同行业、不同规模、不同阶段的客户对工业供应链技术与服务的需求各有不同,需要工业供应链技术与服务提供商能够提供定制化的解决方案和服务,满足客户的差异化需求。

技术创新和升级的持续推动:随着人工智能、大数据、区块链、物联网等先进技术的应用,工业供应链技术与服务将不断创新和升级,提升商品数字化、采购数字化、履约数字化、运营数字化等四大板块的协同效能,为客户带来更高的价值和体验。

中国工业供应链技术与服务市场的竞争对手主要有以下几类:

国际巨头:这类竞争对手主要是在全球范围内提供工业供应链技术与服务的大型企业,如英迈国际、香港利丰、台湾联强等。这类竞争对手具有强大的品牌影响力、客户资源、技术能力和资金实力,能够为客户提供全球化、一体化、高效化的工业供应链解决方案和服务。

国内领先者:这类竞争对手主要是在国内市场上占据较高份额的工业供应链技术与服务提供商,如怡亚通、飞马国际、飞力达等。这类竞争对手具有较强的本土化优势、行业经验、渠道网络和创新能力,能够为客户提供多元化、个性化、智能化的工业供应链解决方案和服务。

国内新兴者:这类竞争对手主要是近年来进入国内市场的工业供应链技术与服务提供商,如瑞茂通、中电电子、中电科技等。这类竞争对手具有较强的成长潜力、灵活性和适应性,能够快速响应客户需求,为客户提供创新性、差异化的工业供应链解决方案和服务。

其他竞争者:这类竞争对手主要是在国内市场上占据较小份额的工业供应链技术与服务提供商,如中电联合、中电华通、中电科达等。这类竞争对手具有一定的专业性和区域性,能够为客户提供针对性、定制化的工业供应链解决方案和服务。

京东工业是唯一一家工业供应链技术与服务市场中的综合模式提供商,按2022年的交易额计算,在工业供应链技术与服务市场的市场份额为4.1%

作为唯一一家工业供应链技术与服务市场中的综合模式提供商,同时背靠京东集团,京东工业具有较大的增长空间,得到了众多明星机构的投资。根据公司的历史融资记录,京东工业已经获得了GGV纪源资本、红杉资本中国基金、CPE(中信产业基金)、阿布扎比主权基金Mubadala、阿布扎比投资基金42XFund、大型资管集团M&G、球私募巨头EQT旗下的亚洲平台BPEA EQT(原霸菱亚洲投资)等多家明星机构的投资。此次上市,京东工业也有望吸引更多的投资基金。

$京东(JD)$ $京东集团-SW(09618)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47