充电桩迎来十年十倍的增长黄金期,谁是最受益的美股标的?

3月份,硅谷银行等美国多家区域性银行遭遇挤兑危机或倒闭,引发全球金融稳定性问题的同时,却意外带来了科技股的再次崛起。市场数据显示,2022年12月30日至2023年4月2日,纳斯达克综合指数从10466点上升至12221点,上升了17%,涨幅远高于标普500的7%和道琼斯指数的0.9%。同期,跟踪美国科技巨头公司的纳斯达克100指数涨幅为22.3%,已进入技术性牛市。

科技股成为全球资本市场“避风港”,主因是科技股前期恐慌性抛售带来的较低估值,使得其在欧美银行业危机中充满吸引力。在这其中,以ChatGPT为代表的人工智能、数字技术,以及新能源汽车市场等成长性企业和新科技板块的异军突起,成为美股科技股强势反弹的要因。

以新能源汽车为例,根据EV Sales数据,2022年全球新能源汽车销量1070万辆,较之2021年的675万辆增长58.5%,是2020年324万辆的3倍多。这也带动了特斯拉股价的翻倍反弹,而充电服务企业的标的如ChargePoint、EVgo、Blink、NaaS(能链智电)亦受到市场的青睐,EVgo、NaaS的股价甚至已实现翻倍。

伴随着新能源汽车渗透率的大幅提升,充电桩市场正迎来井喷,乘着行业的东风,美股Charge Point、EVgo、Blink、NaaS等标的在2023年业绩有望继续保持高增长态势。

电动化大潮下,充电桩市场正以火箭速度腾飞

在政策与需求的持续刺激下,全球新能源汽车市场渗透率屡创新高。作为全球第一大电动车市场,中汽协数据显示,2022 年中国新能源汽车销量为 688.7 万辆,同比增长 93.4%,渗透率达到 25.6%,高于上年 12.1pcts。2023年1-2月,中国新能源汽车销量达93.3万辆,持续爆发式增长。

图源:中汽协、国泰君安证券

欧洲市场的新能源汽车增长情况同样强劲。此前,欧洲正式通过2035年停售燃油发动机车辆议案,将为欧洲新能源汽车持续增长提供动力。数据显示,2022年欧洲主要七国新能源汽车累计销售237.6万辆,同比增长37.4%,渗透率达到24.8%。

美国新能源汽车的增长更为迅猛。数据显示,2022年美国新能源乘用车销量98.6万辆,同比增长49.2%,渗透率达6.9%。2023年1月、2月,美国新能源乘用车销量分别达到 10.3万辆和11万辆,同比分别增长66.1%和62.4%,单月渗透率创历史新高,2月单月渗透率已达9.5%。

随着新能源车渗透率的持续高速抬升,加之各国政策和产业生态仍在持续演进过程中,充电桩的发展态势依然存在极高的成长潜力。

国内来看,2020年充电桩被纳入“新基建”。截至2023年3月底,从国家到地方推出了2022/2023 年充电桩建设和运营补贴政策,促进充电桩飞速发展。数据统计,2021年,国内充电桩保有量达到262 万台,2022年飞增至521万台,一年时间翻倍,2018-2022年车桩比由 3.36下坠至2.7。不过,这距离国家《电动汽车充电基础设施发展指南》的车桩比目标为1的要求还有很大距离。

美国和欧洲方面仍主要是政策驱动。但美国未来的成长潜力更大,譬如2022年美国政府提出未来5年内拨款50亿美元用于充电桩的建设,其行业发展有望迎来像中国市场一样的爆发机会。

根据中信证券的预测,到2025年,中国、欧洲、美国充电桩市场空间分别有望达到607亿元人民币、36亿美元、28亿美元;2022-2025 年 CAGR 分别为37%、41%、75%,欧美地区增速更快。考虑汇率换算后,预计2025年全球充电桩市场空间超千亿元。

千亿充电桩市场,各市场玩家竞争力如何?

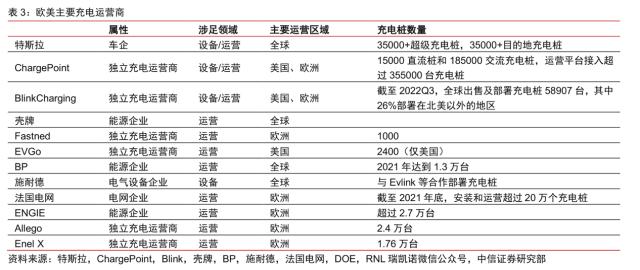

从全球维度来看,目前充电市场的企业主要有五类:传统能源巨头,如BP、两桶油;独立平台运营企业如ChargePoint、Blink、NaaS;车企如特斯拉、比亚迪;电网企业如国网、法网;制造企业如特来电、江铜等。

细分来看,欧美与中国的充电服务企业运营呈现出完全不同的发展态势。虑到目前中国已转向市场驱动阶段,充电运营的盈利能力已经较为可观,其中独立运营商逐步成为主体力量,市场竞争激烈;美国市场由于电网碎片化叠加新能源汽车渗透率仍相对较低,故此以巨头为主,独立充电运营仅有ChargePoint和 Evlink等规模相对较大的企业崭露头角,而 Evgo 等企业试图通过聚焦快充等把握细分市场的方式介入市场,特斯拉凭借超充电成为第二大巨头,CR3市场占比高达 87%。

从市场标的来看,目前美股充电桩服务企业超过5家,包括ChargePoint、EVgo、Blink、NaaS等。

1.ChargePoint:

ChargePoint2019-2022年营收分别为1.44亿美元、1.46亿美元、2.41亿美元、4.68亿元,特别是2022年94.23%的营收增速创下过往四年最高。

从业务构成和商业模式上看,ChargePoint是轻资产模式,不自建充电桩服务车主,而是以服务充电桩生产及运营商企业为主,通过出售电桩,提供场站管理和运营服务等,获取收益。

2022年ChargePoint利用金融杠杆和企业合作建站的方式扩大自己的充电网络,并同时投资光伏电站和储能项目。譬如2022年3月与高盛可再生能源合作推出一站式购桩、建站、运营的金融方案;和奔驰、沃尔沃等汽车企业合作在美国建设充电站。

ChargePoint近期推出了新一代全流程电动汽车充电站,实现了智能化、高效化的服务流程,让用户的充电体验更加轻松。同时,该公司还与Delta Americas合作,借助双方优势,共同打造下一代汽车充电技术。

2.EVGo

EVGo采取全集成商业模式,包含充电桩的开发、所有权及经营权。在直流快速充电桩领域占据领先地位,为拥有美国最大公共DC快速充电网络的充电桩厂商,共覆盖美国35个州。EVGo近5成的收入来自公共充电桩,另外三成来自公司的自营充电站和碳排放指标交易。

数据显示,EVGo2020、2021年营收分别为1304万美元、2221万美元,复合增长率达70.24%。2022Q3营收为1050万美元,同比增长70%;充电量1200万度电,同比去年3季度800万度电增长51%。

2022年EVGo还切入到制造领域,与通用汽车合作推出即插即充自动充电功能;同时业务下沉,为第三方业主提供从设计、施工、卖桩到运营一站式建站服务。新能源设施已经是EVGo的关注重点,其最近宣布与Cerritos College合作,打造新一代太阳能充电站。

3.Blink

Blink的主要收入来源是充电桩销售和充电费用,其中充电桩销售收入占比为73.93%,且Blink自营充电站,该业务收入占比位居第二,达到14.22%。其次,Blink也有其他业务上的收入,比如广告和共享出行等。

截至2022年三季度末,Blink累计销售和部署5.9万个充电桩。其中74% 在北美,26%在其余地区。2022Q3,其新增销售和部署7834个充电桩。2017年至2021年,Blink的收入从250万美元增长2094万美元,复合增速为70.1%。

4.NaaS

NaaS是中国最大的第三方充电网络。截至2022年12月31日,NaaS平台连接了超过50万把充电枪,全年充电量达27.53亿度,同比2021年增长123%,占全国公用充电量20%。

从商业模式上看,NaaS与ChargePoint较为相似,也是轻资产模式,不自建充电桩服务车主,而是以服务充电桩生产及运营商企业为主,通过出售电桩,提供场站管理和运营服务等获取收益。

NaaS亦积极探索新的生态场景,近日推出一款自主研发的充电机器人,具备自动寻车、智能充电、自动结算等功能,满足日益增长的电动汽车移动充电需求。

NaaS同样在扩张下沉市场,将自己的全链路服务输出。近期NaaS与滴灌通合作,优先聚焦充电场站业务,在充电站运营、站点资源和数据、分账系统等方面展开全国范围的广泛合作;更早之前,与住宿产业互联网平台“订单来了”进行订单合作,后者服务全球200余个国家和地区,合作客户超85000个,目前首批新能源充电站试点已经在位于浙江安吉的部分民宿进行。

作为电动车的配套设施,充电桩市场将迎来十年十倍的快速增长。根据国际能源署的预计,为支持电动汽车增长达到承诺的目标,到2030年,全球充电基础设施需要增加12倍以上,每年需要安装超过2200万个电动轻型车辆充电桩。

这意味着,目前阶段,面向充电桩市场的竞合更多会基于技术稳定性和业务平台化来撬动,类似ChargePoint、EVgo、Blink、NaaS这样的企业,在产业角色特别是充电站场域里跑马圈地快速发展和快速进行技术迭代部署,将会受益及领先于市场。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47