深度解析再质押Aura Finance——开启LSD2.0时代

撰文:AppleDao

本文介绍Aura Finance“再质押”项目的基本情况,让小白也能看的懂

本文仅供参考,不作为投资建议

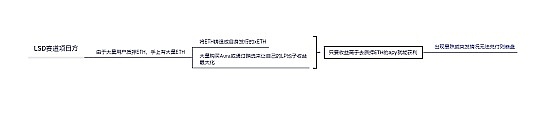

LSD赛道背景

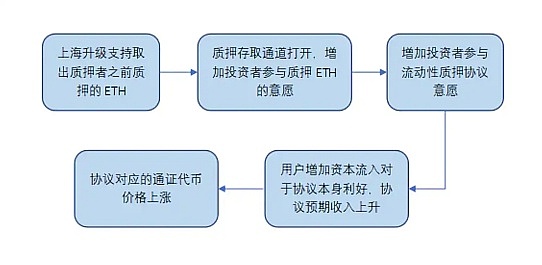

以太坊上海升级 (EIP-4895)即将来临,LSD 是今年的主要叙事之一。升级后,可以在技术上是允许质押者提取已质押的以太币 (ETH) 或相关的代币奖励。这将增加用户质押 ETH 的意愿,根据当前的质押率 15% 来看还是很低的,预期还会有很大的上涨空间。同时某ETH 市场份额逐步增大,流动性池会越来越多,流动性大战即将开始。当前大部分dex上的交易对多以eth和usdx为主,未来随着ETH在主网质押率提升,市场上的ETH将会减少,其流动性也会不可避免的降低,取而代之的是lsdETH的份额会在Dex 上放大,因此在ETH交易对逐渐弱势的前提下,会激发更多资产将lsdETH作为锚定资产,基于此,为LSD用户叠加一层组交易对、提供流动性的收入。

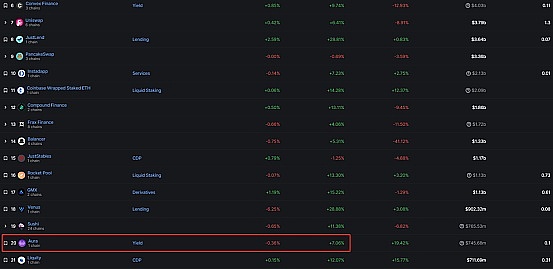

由此诞生了Restaking也就是所谓的LSD2.0再质押赛道,Aura Finance是目前LSD2.0赛道中TVL最高的,根据defillama的数据统计,目前tvl在所有项目中排名20,将近7亿美元的TVL。

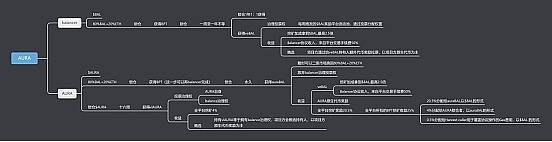

什么是Aura Finance?

Aura Finance是由Sushiswap创始人0xMaki建立在Balancer上的一个协议,协议的目的是增加veBAL(veBAL可以通过锁定‘4:1比例的ETH和BAL的LP凭证BPT’得到-主要用来投票决定不同Pool的收益率)的利用率,最大化激励这些流动性提供者和BAL代币质押者,功能与Convex基本相同。依旧是为了解决流动性和收益无法共存的问题,但收益率更高。

Aura Finance的创始人也是Sushiswap曾经杰出的领导者,过这次创业也极大的发挥了他个人的价值和关系网络,Aura Finance已然默默与几乎所有主流 LSD 协议建立了合作关系,目前包括 Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和 StaFi 等,所有这些协议都将在上海升级阶段开始提供激励措施

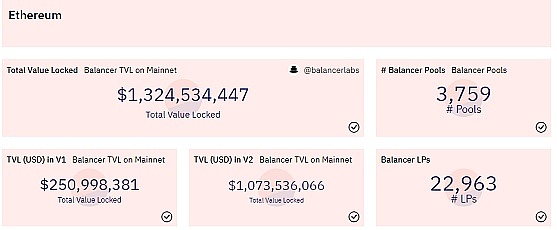

Aura Finance是建立在Balancer上的一个流动性协议,而这些都是服务于Balancer生态,那么什么是Balancer?它与Aura Finance的关系又是什么?

什么是Balancer?

2022 年第一季度,Balancer 参考 Curve 的 veCRV 上线了 veBAL 代币经济模型,是针对原生代币 BAL 的治理效用/价值捕获的升级,主要逻辑和 veCRV 类似。

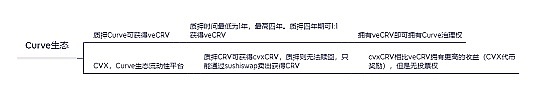

1.在讲Balancer的逻辑之前我们需要先了解:Curve与Convex之间的关系

1)锁定$CRV 1年到四年可以获得veCRV,veCRV拥有决定Curve的治理权以及决定各个流动池的收益率。锁定$CRV的时间越长,得到的veCRV越多,锁定四年期的$CRV会按1:1获得veCRV。

2)由于$CRV的锁定时间太长,所以就有了Convex作为门槛相对较低的流动性提供平台。

用户可以将$CRV质押在Convex中获得cvxCRV(质押后永久不能赎回),如果需要变现可以在Sushi中1:1交易成$CRV,但是可能存在一定的磨损。

cvxCRV拥有更多地收益(CVX代币奖励)但是无治理权,Convex会将用户手中质押获得的$CRV拿到Curve官方质押。想要获得Convex的投票权就需要质押$CVX获得vlCVX。

所以,由此可以看出

1)Convex将Curve进行财权分离,让质押用户获得更多地收益但是无投票权。项目方为了让自己的池子收益更高可以进行贿选或需要大量买入$CVX质押成vlCVX进行投票。

2)如果项目方手中如果有大量的veCRV,那么谁掌控了$CVX的治理权,谁就间接掌握了Curve生态的治理权,决定哪个池子的收益可以更高。

2.Balancer的业务逻辑

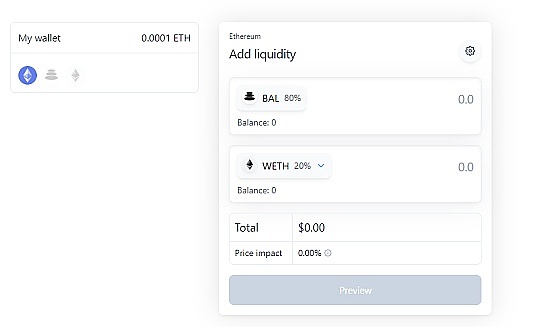

锁仓80%BAL+20%ETH → 获得BPT → 锁仓BPT(二周到一年不等,锁一年1:1获得veBAL) → 获得veBAL

图片来源:https://app.balancer.fi/#/ethereum/pool/0x5c6ee304399dbdb9c8ef030ab642b10820db8f56000200000000000000000014/add-liquidity

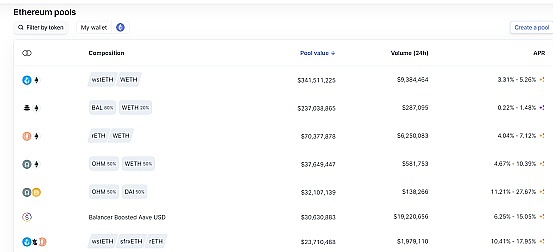

图为Balancer 官方池子( 来源:https://app.balancer.fi/#/)

veBAL用途

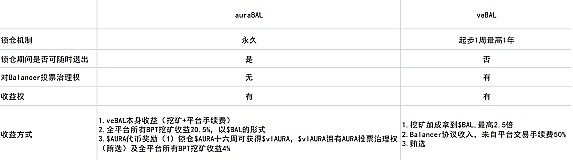

1)治理投票权。每周增发的$BAL奖励平台流动池,通过投票分配权重。

2)收益:

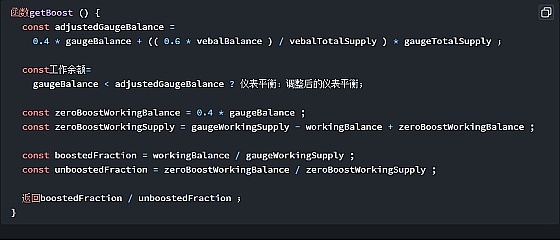

挖矿加成拿到$BAL,最高2.5倍,投票决定(提高资金利用率)

Balancer协议收入,来自平台交易手续费50%

贿选,项目方通过给veBAL持有人额外代币奖励拉票,为了2.5倍的收益,奖励以项目方原生代币为主

上图为官方白皮书给出LP倍数的计算公式

https://docs.aura.finance/developers/how-to-___/calculate-pool-boost

基于Balancer的Aura Finance协议

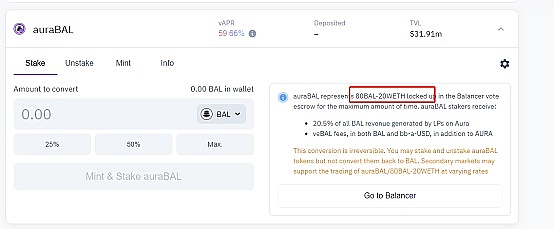

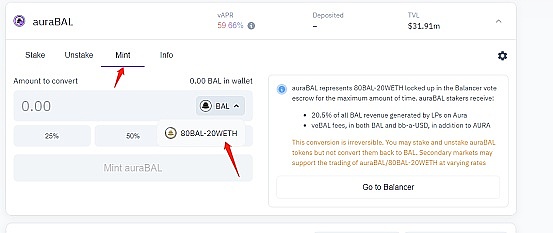

1.过程+收益:锁仓80%BAL+20%ETH → 获得BPT(这一步可以在Balancer中完成) → 锁仓BPT(永久) → 获得auraBAL

在https://app.aura.finance/ 官网中选择 go to Balancer前往Balancer官网添加流动性

选择 Mint 后在选择80BAL-20WETH点击mint即可将手中的BPT也就是80%BAL-20WETH铸造成auraBAL

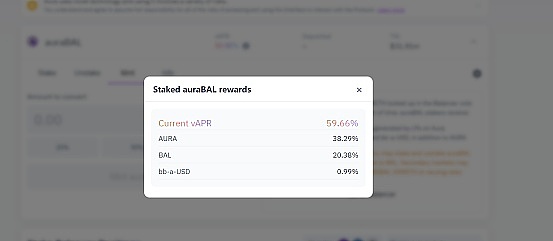

上图为auraBAL的收益率及具体分配数据

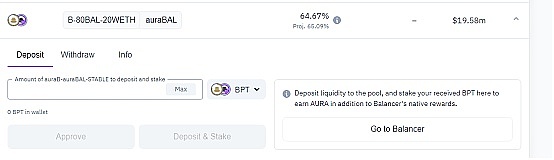

上图为BPT-auraBAL的流动性池子

auraBAL:

1)随时可在二级市场中兑换成80%BAL+20%ETH(虽然铸造不可逆但用户可以随时将手中的auraBAL换成BPT,前往Balancer的官网解除流动性兑换成$BAL和$ETH)

2)失去Balancer投票治理权,治理权归AURA项目方所有

3)拥有auraBAL收益:

veBAL本身收益(挖矿+平台手续费)

$AURA代币奖励

全平台所有BPT挖矿收益20.5%,以$BAL的形式

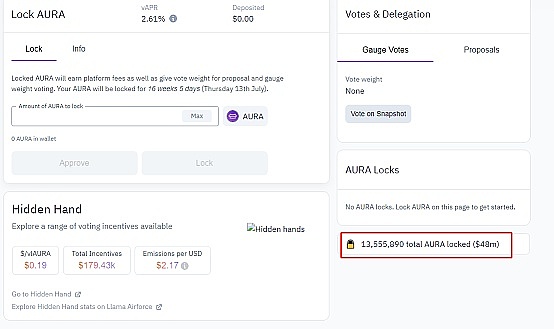

$AURA:锁仓AURA十六周可获得vlAURA(锁定时间为固定16周)

$vlAURA:1)治理投票权,包括AURA本身及Balancer

2)收益:1.全平台所有BPT挖矿收益4%;

2.贿选,持有vlAURA等于拥有balance治理权

2.治理逻辑:

用户永久锁仓 BPT 到 Aura,获得 auraBAL;

AURA拿着用户锁的 BPT 到 Balancer 锁仓获得 veBAL;

veBAL 产生的收益交给用户,治理权则交给 AURA 锁仓者(vlAURA);

如果有足够多的 BPT 通过 Aura 锁仓,以至于大部分投票权(veBAL)都由 vlAURA 控制,那么 vlAURA 将能够控制底层协议 Balancer(主要是 Balancer 上各池的 BAL 奖励分配权重)

3.auraBal 相比 veBal优势

-永久锁仓

auraBAL 不能解锁为 BPT,相当于永久锁仓 BPT,或者说是将 BPT 永久交给了 Aura 换回了 auraBAL。

-收益与治理分离

auraBAL 仅具备收益属性,不具备治理属性。相当于用户把 BPT 都交给了 Aura,Aura 去 Balancer 以最长时间锁仓获得 veBAL,锁仓收益发给 auraBAL 质押者,而治理权则由 Aura 通过其他方式分配,下文详述。

-可随时退出

auraBAL 可以转让和交易,auraBAL 持有者可以在二级市场卖出换成 BPT(在 Balancer 有auraBAL/[80BAL/20WETH BPT] 池),相当于随时可以解放流动性。想要锁仓 BPT 换取 auraBAL 的用户,也可以直接在二级市场购买 auraBAL。

-提升收益

除了获得与 veBAL 相同的收益外,质押 auraBAL 还会获得额外的 AURA(Aura 原生代币)奖励,以及全平台 LP 挖矿加成奖励的 20.5%

4.Balancer/AURA 相比 Curve/Convex优势

-更高的APY

以rETH-WETH为例,Curve为3.64%,AURA为9.17%

-更高的资本效率

项目方通过贿赂获得这种收益和贿赂成本的比值也叫做资本效率,数据显示,平均每 1 美元的贿赂可以为池子争取到价值 2.14 美元,Convex平均每 1 美元的贿赂可以为池子争取到价值 1.33 美元

-更低的Gas费

在其他 DeFi 协议上进行交易时,token 通常在多个池之间转移,包括逻辑在内,这是一个高度消耗 Gas 的过程。在Balancer中,此类大量消耗 Gas 的操作得到了改善,所有的账户都在一个环境之下,只有最终数量的 token 被转移

-更短的锁仓时间

Curve中锁仓时间1年起步,最长4年,Balancer中锁仓时间1周起步,最长1年

-更好的LSD资源

由于Maki的特殊身份,这次创业也极大的发挥了他个人的价值和关系网络,Aura Finance 已然默默与几乎所有主流 LSD 协议建立了合作关系。其中包括 Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和 StaFi 等。

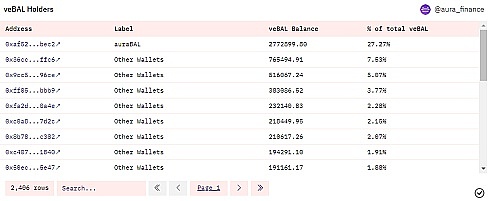

投票/贿选

前面说到如果有足够多的 BPT 通过 Aura 锁仓,以至于大部分投票权(veBAL)都由 vlAURA 控制,那么vlAURA 将能够控制底层协议 Balancer。目前AURA是veBAL的第一大持有人,占比约27.27%,因此大部分项目方会通过给予自身代币的形式贿赂vlAURA持有人来获得更多的投票,以此获得更高的挖矿加成。

图片来源:https://dune.com/aura_finance/aura-finance-dashboard

根据Llama Airforce 的数据,自 2022/6/28 第一轮投票以来,Aura 平台的贿赂累计价值约为 639 万美元,平均每 1 美元的贿赂可以为池子争取到价值 2.14 美元的 BAL+AURA 代币分配

图片来源:https://llama.airforce/#/bribes/overview/hh/aura-bal

贿选收益:项目方/vlAura持有人

项目方收益:通过给予vlAURA持有人自身代币的方式,获得更多的投票权,来争夺最高2.5倍的挖矿加成。即原生代币流出金额小于挖矿加成收益即可获得盈利。

vlAURA持有人收益:放弃投票治理权,则每轮投票均有可能获得其他项目方原生代币空投

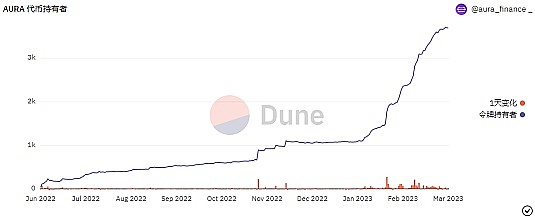

Aura业务持续增长数据。

Aura代币经济学

1)总量1亿枚,公平启动无VC

50%:奖励给质押在 Aura 的 LP,根据 LP 获得的 BAL 数量按比例分配

10%:奖励给 auraBAL/BPT LP 的质押者,释放期 4 年

2%:Balancer LBP

3%:在 Balancer 80AURA/20ETH 池添加初始流动性

17.5%:国库,释放期 4 年

2.5%:空投给 Balancer、Convex Finance 和 LobsterDAO 社区

1%:未来的空投

2%:BAL 国库,释放期 2 年

2%:veBAL 引导奖励

10%:贡献者,释放期 2 年

在代币发行初期,由于 LBP 没有被完全认领,以及调整初始流动性、空投等问题,有 282 万 AURA 流入了国库

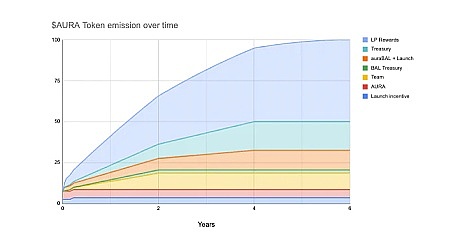

2)Aura代币释放

50% 的 AURA 释放给在 Aura 质押的 LP(铸造新币),这部分的释放规则参照下方公式:

AURA 释放量 = (((500 - (totalSupply() - 50000000) / 100000) * 2.5 + 700) / 500) * BAL 奖励数量。

LP 每挖到 1 个 BAL,就会按比例铸造出若干 AURA 奖励给 LP。目前挖到 1 个 BAL 将奖励 3.47 AURA(((500-8520470/10000)*2.5+700)/500=3.47 ),随着 AURA 的总发行量的增加,该数值将慢慢减少,最终变为 1.4 AURA。

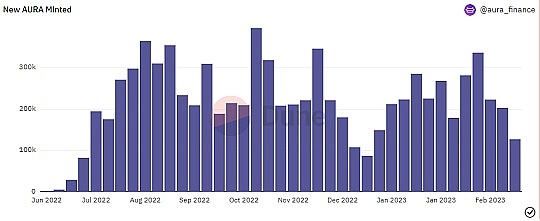

3)每月新代币产出

官方 Dune 统计的数据,近期每周新铸造 AURA(用于平台奖励)的数量为 15 万-30 万左右,2023 年 2 月(以四周粗略计)新铸造量约为 106.58 万 AURA;同时,每月还有约 41.67 万 AURA 释放给贡献者(团队),所以当前每月释放量约在 150 万左右。初始国库的 1750 万 AURA 虽已释放约 328 万但至今未动,不计算在内。

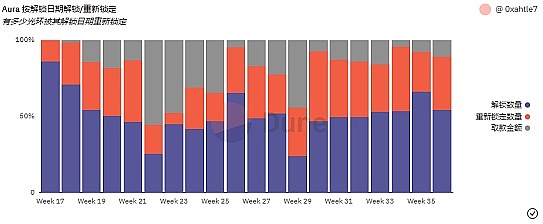

4)锁仓信息

对比近三个月 AURA 代币的新增锁仓量和新增释放量,数据如下:

2023 年 2 月:新增约 71 万锁仓/新增约 148 万流通,锁仓比约 48%

2023 年 1 月:新增约 154 万锁仓/新增约 136 万流通,锁仓比约 113%

2022 年 12 月:新增约 57 万锁仓/新增约 94 万流通,锁仓比约 61%

5)目前的代币价值

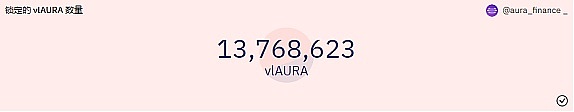

根据 Aura 平台持有的 veBAL 总量和锁仓的 AURA 数量(即 vlAURA 数量),每个 vlAURA 相当于控制着约 0.2 个 veBAL(2772899/13768623=0.2),每个 vlAURA 的实际治理价值约 3.26美元(16.31*0.2=3.26),与当前 AURA 代币 3.33 美元的价格接近。

合作伙伴

Aura 作为 Balancer 生态的龙头,已经与一系列 LSD 协议建立了合作关系,包含 Lido、Rocketpool、Frax、Swell、Stakewise、Stader、Ankr 和 StaFi 等。

此外,进入 2023 年以来,Aura 增加了很多合作伙伴和投资者 / 拥护者,下面列举部分。

OlympusDAO 卖掉了 CVX 转投 AURA,购买了 20 万美元的 AURA 代币,并准备在接下来 4 个月内再购买 80 万美元。

加密资管公司 Arca 在 2 月初陆续购入了近 30 万 ARUA。

Alchemix 将其代币 ALCX 的流动性从 Sushiswap 迁移到了 Balancer,并购买 AURA 以锁定并参与治理,激励其流动池。

Synapse 通过投票,决定将 SYN 代币的流动性从 Sushiswap 转移到 Balancer,并向 vlAURA 行贿以实现对 LP 的激励。

近期具体合作情况可参考这篇文章: https://www.theblockbeats.info/news/34981

风险提示

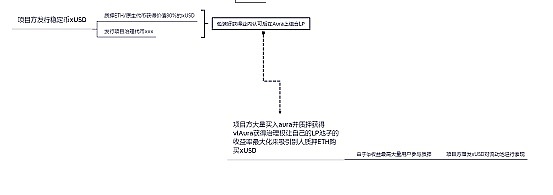

Aura Finance手中的BPT越多,便可以掌控balancer做到挟天子以令诸侯。那么一旦某个项目方手中有大量的vlAura便可以掌握Aura的治理,间接掌握Balancer的治理。

Aura的流动性对LSD的质押代币更加友好比如stETH、rETH等。那么这里客观来说就存在项目方作恶的情况

1、项目方单纯作为第三方将用户质押获得的ETH质押在ETH生态只收服务费(无太大风险)

2、项目方自己将ETH质押生成大量质押代币xxxETH,再大量买入aura获得足够的治理让自己的LP

3、第三种情况较为复杂通过下图展示

可参考mochi项目方铸造USDM进行套现的案例

总结

1)Aura 作为 Balancer 生态的龙头,和 Balancer 的发展是相辅相成的,目前包含大量 LSD 协议在内的项目方涌入 Aura,本质原因在于其资本效率优于传统的流动性奖励模式,也优于同赛道的 Convex。

2)AURA 代币的内在价值主要来源于 vlAURA 对于 Balancer 的治理。每个 vlAURA 相当于控制着约 0.2 个 veBAL(2772899/13768623=0.2),每个 vlAURA 的实际治理价值约 3.26美元(16.31*0.2=3.26),与当前 AURA 代币 3.33 美元的价格接近。相比Curve生态虽然流动性还相对不足,但是还有非常大的潜力空间。

3)目前Aura Finance已经吸引了大量巨鲸及LSD赛道大量头部项目的注意并持续在协议上建立流动性,等待上海升级后极有可能出现爆发。

--关于AppleDao

AppleDao是由一群区块链业界知名人士和行业优秀从业者共同组建,专注于加密货币领域一级市场的投资。将通过赛道分析、行业研究、热点解读、项目深度研报等形式,来挖掘具有潜力价值的区块链创新项目。团队成员均有五年以上区块链开发、项目投资经验,对区块链基础设施、底层应用、项目孵化等均有深入的经验。AppleDao 旨帮助优秀的区块链项目成长,为投资者提供多维度的项目调研判断。

twitter:ShawnnaMaster

Email:oqifynEqytik@outlook.com

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47