全球金融史改写!一场历史性交易诞生!瑞银四折收购瑞士信贷,全球六大央行集体救市,又一轮全球大放水到来

2023年3月20日,注定是全球金融史被改写的一天。

一夜之间,“全球金融巨擘”瑞士信贷正式停在167岁这个数字,自此烟消云算,告别历史舞台。而随后,全球六大央行史无前例的集体救市行为宣告又一轮全球大放水的到来。

在这个让无数人夜不能寐的晚上,有人暗自庆幸成功逃出生天,有人则输的一无所有。

或许只有时间在日后才能做出评判,瑞银在瑞士政府极力撮合下“四折”收购百年竞争对手瑞士信贷的决定,最终是上演了一出“白马骑士”的好戏还是吞下了苦果。但美国金融霸权和美元体系的消退却是不争的事实。

01经过多次拉扯之后 瑞银四折收购瑞士信贷

在周末疯狂加班,经过数论讨价还价后,终于赶在亚洲股市开盘之前,瑞士政府“摁着”瑞银的脑袋收购了瑞士信贷。

瑞银集团当天发布公告说,根据全股份交易的条款,瑞信股东每持有22.48股瑞信股份将获得1股瑞银集团股份,相当于每股0.76瑞士法郎(1美元约合0.9252瑞士法郎),总对价30亿瑞士法郎(约合人民币223亿元,美元32.37亿元)。

值得注意的是,瑞银集团开出的每股0.76瑞士法郎的价格,远低于瑞信上周五1.86瑞郎的收盘价,相当于打了四折。

而就是这个接近打“骨折”的报价,还是瑞银集团、瑞士信贷正、瑞士政府三方在经过多次拉扯之后的报价。

最初,瑞银集团几乎开出了近乎侮辱性的报价,每股0.25瑞郎。若以此计算,瑞银给出的报价仅仅相当于周五收盘价的13.44%,差不多一折左右,这几乎会让瑞信的股东血本无归。

注:瑞士信贷美股收盘价

至于瑞银集团给出的差不多一折的报价,市场有两大猜测:第一、瑞士信贷还有大雷没有引爆,瑞银给出的价格中包含了这部分风险的处理。如果瑞士信贷在市场中交易出这个价格,意味着瑞士信贷还要大跌近90%,届时全球市场或将出现崩溃。第二、瑞银想趁火打劫,借机压价发了一笔大财。毕竟瑞银与瑞士信贷之间的恩怨很深,瑞银很难报出有吸引力的报价。

最终在经过激烈的讨价还价之后,最终瑞银30亿瑞郎收购瑞信。在与瑞信合并后,瑞银现任董事长Colm Kelleher和CEO Ralph Hamers将各自在新公司担任同一职位,合并后公司的总投资资产将超过5万亿美元。

在瑞信提高报价的同时,瑞士政府也做出了让步。

19日瑞士政府宣布,为帮助瑞银接管瑞信资产,将提供最高90亿瑞郎的损失担保。具体来说,假设瑞信的投资组合产生损失,瑞银将承担前50亿瑞郎的损失,瑞士政府承担此后的90亿瑞郎,再有任何进一步的损失将由瑞银承担。

02瑞信AT1债权人“血本无归”

无论如何,最终瑞信的股东得以逃出生天,但是瑞信的债券持有人就没有那么幸运了。

瑞士金融市场监管局周日称,在瑞士政府支持瑞银收购瑞信后,面值约160亿瑞郎(约合172亿美元)的瑞信Additional Tier 1债券将被完全减记。这意味着,为确保私人投资者帮助承担成本,这些面值的债券将变得一文不值。

颇为讽刺的是,哪怕是按照正常的清算流程来处理,AT1债权人的受偿顺序也理应优先于普通股股东。但如今,瑞信股东们还能从瑞银的全股票收购中回血30亿瑞郎,瑞信的AT1债权人却要承担所有本金损失,这令许多债权人无论如何都无法接受……

AT1债权人告诉了人们什么才叫“血本无归”……

瑞士金融市场监管局的“骚操作”引起了AT1债券持有人的愤怒,并指控瑞士当局完全没有考虑到CoCo债券在资本清偿结构中的优先位置。一位银行家表示,这一决定可能会给欧洲债券市场带来一场“噩梦”。

据媒体汇编的数据,太平洋投资管理公司(PIMCO)、景顺(Invesco)和BlueBay此前都是众多持有瑞信AT1债券的资产管理公司之一。

03美联储携手五大央行救市 一场史无前例的放水行动又来了

也许是心虚,也许是未雨绸缪。

今天凌晨,美联储和其他5家央行宣布采取协调行动,通过美元流动性互换额度增加流动性供应。

美联储在与加拿大央行、英国央行、日本央行、欧洲央行和瑞士央行协调的一份声明中表示,为了提高美元互换额度提供美元资金的有效性,参与美元互换的央行将“把7天到期操作的频率从每周增加到每天”。

各国央行表示,提高互换额度将“增强流动性的提供”,并将这些安排描述为“缓解全球融资市场压力的重要流动性后盾”,还将减轻对家庭和企业贷款供应的影响。美联储表示,每日操作将从3月20日星期一开始,并将至少持续到4月底。

无论各国央行如何解释,一场史无前例的放水行动又来了。

对此,知名评论金融博客零对冲直言,一旦美元互换额度重新开放,其他的“骑兵”也会随之而来:降息,量化宽松等等。事实上,储备金注入量的激增幅度已经接近创纪录水平。美联储不妨现在就将其正规化,至少保持人们对银行业的一些信心,即使这意味着摧毁人们对“对抗通胀”的美联储仅存的所有信心,所有负责美联储的人都要为他们对这场银行危机的灾难性处理而“辞职”。

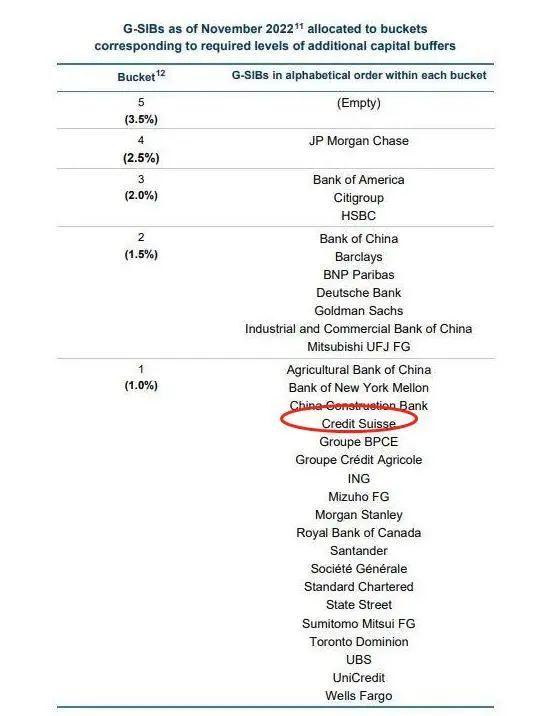

04瑞士信贷体量庞大 是全球系统重要性银行之一

与硅谷银行相比,瑞士信贷的体量更加庞大,一旦瑞士信贷出现危机,全球金融系统都将会颤抖。

瑞士信贷成立于1856年,有167年历史,总部设在瑞士苏黎世,是全球第五大财团,瑞士第二大银行。2022年瑞士信贷总资产3.97万亿元,总负债3.63万亿元,其中存款1.74万亿元,入选《财富》世界500强排行榜,位列第494位。

瑞士信贷主要为富人提供财富管理服务,并在华尔街拥有投行业务,是国际金融市场的主要参与者。与硅谷银行不同,瑞信是全球系统重要性银行之一,在金融稳定委员会的评价中,与摩根士丹利、富国银行位列同一等级。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47