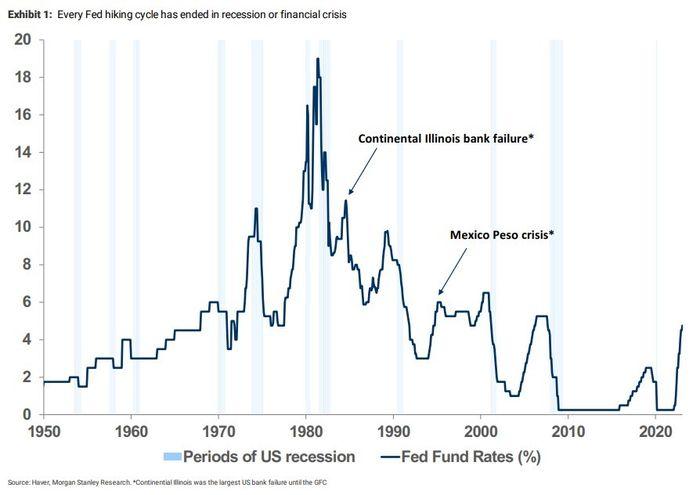

过去70年的每一次加息周期都以经济衰退或金融危机告终 这次也一样!

今年前两个月的一大谜团是,美国经济似乎毫不犹豫地吸收了美联储(fed)上调利率的浪潮。

经过过去两周的事件,这种想法可以被搁置了。“过去70年的每一次加息周期都以衰退(约80%的时间)和/或金融危机(1984年和1994年)告终,”摩根士丹利驻伦敦首席欧洲股票策略师格雷厄姆·塞克(Graham Secker)说。

他补充说:“一周前,我们还可以辩称,这种观察结果只是理论上的。现在我们知道,这一次也不会有什么不同。”

此前,美国已有三家银行倒闭,联邦当局组织主要银行向第一共和国银行(First Republic Bank FRC)注资300亿美元,以避免第四家银行倒闭。与此同时,瑞士信贷股价本周因市场对其生存的担忧而下跌22%。

塞克指出,金融危机并不总是导致经济衰退,1984年、1987年、1994年和1998年的经济衰退就是证明。“然而,在现阶段,我们认为市场将以‘有罪直到被证明无罪’的方式运行:1)在近期事件发生后,银行信贷供应和贷款标准将大幅收紧的前景;2)在近期事件发生后,收益率曲线将深度反转,”他表示。

在上周之前,欧洲股市今年的强劲表现是由金融股和周期股推动的。但现在,他表示,“我们相信,经济前景已经恶化,宏观数据持续良好/改善的窗口正开始关闭。”该公司将电信板块评级上调至增持,同时建议“重新投入高质量和其他长期投资理念”。

银行类股将出现波动,但该公司建议逢高卖出,同时增持银行类股。Secker说:“我们无法确定欧洲银行业表现不佳在多大程度上是由于对净息差前景变化的担忧,对危机蔓延风险的担忧,以及对债券收益率和利率预期下降的担忧。”“我们认为后一个因素发挥了重要作用,因此,中国股市的任何反弹都可能导致银行股出现一些上行波动。”

颇受欢迎的欧洲交易所交易基金Vanguard FTSE Europe ETF今年以来上涨了5%,略高于标准普尔500指数3%的涨幅。不过,塞克说,对银行的担忧削弱了欧洲股市优于美国股市的理由。

他表示:“尽管从估值和盈利角度来看,我们仍认为欧洲股市相对于全球同行有优势,但从‘周期性价值’转向‘防御性/高质量增长’,与欧洲股市目前的优异表现并不一致。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47